Urlaubsersatzleistung - Abgabenrechtliche Behandlung

Bestimmungen und Berechnung

Lesedauer: 4 Minuten

Inhaltsverzeichnis

Was versteht man unter Urlaubsersatzleistung?

Bei Beendigung eines Arbeitsverhältnisses wird dem Arbeitnehmer der nicht verbrauchte Urlaub als Urlaubsersatzleistung abgegolten.

Der nicht konsumierte Urlaub des laufenden Urlaubsjahres wird aliquot (d.h. entsprechend der Dauer der Dienstzeit in dem Urlaubsjahr) ausbezahlt. Für nicht verbrauchten Urlaub vergangener Jahre gebührt dem Arbeitnehmer eine Ersatzleistung in vollem Ausmaß des noch ausständigen Urlaubsentgelts, soweit der Urlaubsanspruch nicht verjährt ist. festlegen.

Berechnung

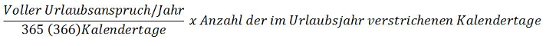

1. Berechnung des aliquoten Urlaubsanspruchs in Tagen: (Es ist auch eine wöchentliche oder monatliche Berechnung möglich)

2. Berücksichtigung von verbrauchtem Urlaub:

Dieser ist auf den aliquoten Urlaubsanspruch anzurechnen. Wurde zu viel verbraucht, kann die Überzahlung nur bei unberechtigtem, vorzeitigen Austritt oder verschuldeter Entlassung zurückgefordert werden (siehe Infoblatt: Abgabenrechtliche Behandlung des Erstattungsbetrages von Urlaubsentgelt).

3. Die Urlaubsersatzleistung setzt sich zusammen aus:

- dem laufenden Bezug (Monatsgehalt/-lohn, regelmäßige Entgeltsbestandteile) und

- dem Sonderzahlungsanteil (aliquote Anteile an Urlaubsbeihilfe und Weihnachtsremuneration, allfällige sonstige jährlich zur Auszahlung gelangende Zuwendungen wie z.B. Bilanzgeld, Provisionen)

Sozialversicherung

Für die Zeit des Bezuges der Urlaubsersatzleistung verlängert sich die Pflichtversicherung über das arbeitsrechtliche Ende des Dienstverhältnisses hinaus.

Der Verlängerungszeitraum der Pflichtversicherung berechnet sich folgendermaßen:

Für je 6 Werktage Urlaubsersatzleistung ist ein weiterer Tag hinzuzurechnen; bei Urlaubsberechnung nach Arbeitstagen mit Fünftagewoche sind je zwei Tage dazuzuzählen.

Achtung: Entgegen der arbeitsrechtlichen Rundung, ist in diesem Fall immer abzurunden.

Teile von ganzen Tagen sind nicht zu berücksichtigen. Feiertage, die im Verlängerungszeitraum liegen, beeinflussen die Verlängerung nicht.

Beispiele:

| arbeitsrechtliches Ende des Dienstverhältnisses | 31.10.2024 |

| Urlaubsersatzleistung | 12,34 Werktage |

| Verlängerung der Pflichtversicherung | 14 Kalendertage |

| Ende der Pflichtversicherung | 14.11.2024 |

| arbeitsrechtliches Ende des Dienstverhältnisses | 31.10.2024 |

| Urlaubsersatzleistung | 12 Arbeitstage |

| Verlängerung der Pflichtversicherung | 16 Kalendertage |

| Ende der Pflichtversicherung | 16.11.2024 |

Für Zeiträume, für die eine Urlaubsersatzleistung gebührt, ruht der Anspruch auf Arbeitslosengeld oder Notstandshilfe.

Die Urlaubsersatzleistung ist beitragspflichtig. Als Beitragsgrundlage ist für die Zeit der Verlängerung der Pflichtversicherung der Betrag der Urlaubsersatzleistung anzusetzen. Dabei ist der darin enthaltene laufende Bezugsteil als laufender Bezug und der Sonderzahlungsanteil als Sonderzahlung zu behandeln.

Urlaubsersatzleistung bei Tod des Dienstnehmers

Wurde das Dienstverhältnis durch Tod des Dienstnehmers beendet, gebührt den Erben die Urlaubsersatzleistung. In diesem Fall verlängert der Anspruch auf Urlaubsersatzleistung die Pflichtversicherung nicht. Der Betrag der Urlaubsersatzleistung ist beitragsfrei zu behandeln.

Lohnsteuer

Soweit die Ersatzleistungen laufenden Arbeitslohn betreffen, sind sie als laufender Arbeitslohn zu erfassen und zu versteuern. Soweit sie sonstige Bezüge betreffen, sind sie als sonstige Bezüge zu versteuern. Die Versteuerung erfolgt im Kalendermonat der Zahlung.

Achtung: Die Besteuerung der Urlaubsersatzleistung ist auch dann nach den hier angeführten Grundsätzen vorzunehmen, wenn der Anspruch auf Urlaubsersatzleistung in Form einer freiwilligen Abfertigung abgegolten wird.

Urlaubsersatzleistung wird neben laufenden Bezügen ausbezahlt

Soweit die Urlaubsersatzleistung neben laufendem Arbeitslohn ausbezahlt wird, ist sie gemeinsam mit den laufenden Bezügen nach dem Monatstarif (unter Berücksichtigung eines monatlichen Lohnzahlungszeitraumes) zu versteuern.

Der laufende Bezugsteil der Ersatzleistung wird also zum laufenden Lohn addiert und nach der Monatstabelle versteuert.

Beispiel:

Am 18.11.2024 wird das Dienstverhältnis beendet. Es werden laufende Bezüge für 17 Tage in Höhe von 1.700,00 Euro und der laufende Teil einer Urlaubsersatzleistung für Urlaubsentgelt für 14 Tage in Höhe von 1.400,00 Euro abgerechnet.

Nach Abzug des Dienstnehmeranteils zur Sozialversicherung in Höhe von 561,72 Euro sind 2.538,28 Euro nach der Monatstabelle zu versteuern. Der Lohnzettel ist für den Zeitraum 1.1. bis 18.11.2024 auszustellen.

Die Urlaubsersatzleistung erhöht das Jahressechstel um ein Sechstel der in der Ersatzleistung enthaltenen laufenden Bezüge.

Hinweis: Der als laufender Arbeitslohn zu erfassende Teil der Ersatzleistung ist auch in die Berechnung der laufenden Bezüge der letzten zwölf Monate einzubeziehen.

Soweit die Urlaubsersatzleistung sonstige Bezüge (Sonderzahlungsanteile) betrifft, ist sie als sonstiger Bezug zu versteuern. Der Freibetrag von 620,00 Euro und die Freigrenze von 2.570,00 Euro (Wert 2025) sind – soweit sie nicht ausgeschöpft sind – zu berücksichtigen.

Beispiel:

| Ende Dienstverhältnis | 30.6. |

| Monatsgehalt | 1.690,00 Euro |

| Laufende Bezüge Jänner − Juni | 10.140,00 Euro |

| Ersatzleistung für 12 Werktage (WT) Urlaub: | |

| Anteil laufender Bezug | 1.690,00 Euro : 26 WT x 12 WT = 780,00 Euro |

| Anteil Sonderzahlung | 1.690,00 Euro : 12 Monate x 2 Monate : 26 WT x 12 WT = 130,00 Euro |

| Gesamtbezug | 2.600,00 Euro |

| Berechnung des Jahressechstels per 30.6: | |

| Laufende Bezüge | 10.140,00 Euro : 6 x 12 : 6 = 3.380,00 Euro |

| Laufender Teil der Ersatzleistung | 780,00 Euro : 6 = 130,00 Euro |

| Insgesamt zu berücksichtigendes Jahressechstel | 3.510,00 Euro |

| Der Lohnzettel ist für den Zeitraum vom 1.1. bis 30.6. auszustellen. | |

Urlaubsersatzleitung wird nicht neben laufenden Bezügen ausbezahlt (z.B. in der Karenz)

Der laufende Teil der Urlaubsersatzleistung ist nach der Monatstabelle zu versteuern. Das Jahressechstel ist mit einem Sechstel der laufenden Bezüge der Ersatzleistung zu ermitteln.

Der Sonderzahlungsanteil ist als sonstiger Bezug zu versteuern. Es sind der Freibetrag von 620,00 Euro und die Freigrenze von 2.570,00 Euro (Wert 2025) zu berücksichtigen.

Dienstgeberbeitrag (DB)

Die Urlaubsersatzleistung ist DB-pflichtig.

Zuschlag zum Dienstgeberbeitrag (DZ)

Die Urlaubsersatzleistung ist DZ-pflichtig.

Kommunalsteuer

Die Urlaubsersatzleistung ist kommunalsteuerpflichtig.

Stand: 31.01.2025