So werden Ideen zum Geschäft

Risikokapital, etwa von privaten Investoren, ist für viele Start-ups die einzige Möglichkeit, um durchzustarten. Worauf bei dieser Art der Alternativfinanzierung zu achten ist.

Lesedauer: 7 Minuten

Corona spielte den Gründern der digitalen Lernplattform SchuBu zwar in die Hände, aber der einzige Grund für ihren Erfolg war die Pandemie nicht. Anfang März 2020 auf den Markt gekommen, verzeichnet das Portal heute 1,5 Millionen Zugriffe pro Monat. Geboten werden hier interaktive Lernbücher und -materialien für den Pflichtschulbereich, die für Schüler kostenfrei nutzbar sind und den Kindern neben der Freude an den Lerninhalten auch digitale Kompetenzen vermitteln sollen. Darüber hinaus gibt es ein Bezahlmodell für Lehrer, um Lernfortschritte beobachten und die Benutzeroberfläche individualisieren zu können. Aktuell nutzen dies österreichweit rund 5000 Pädagogen. Fünf Gründer mit je unterschiedlichen Kompetenzen haben sich zusammengetan, um diese Plattform auf die Beine zu stellen. Beweggrund war der Wunsch, der jungen Generation ein besseres Lernerlebnis zu bieten. „Wir haben alle Kinder im Schulalter, und es war für uns erschreckend, wie wenig sich seit unserer Schulzeit verändert hat”, sagt Paul Beyer Klinkosch, einer der fünf Gründer des EduTech-Start-ups.

Finanzierungsphase

Mit Eigenkapital allein hätte sich dieses mittlerweile erfolgreiche Projekt, das aktuell gerade in die zweite Finanzierungsrunde startet, nicht umsetzen lassen. Zwar hatte das Team Eigenkapital zur Verfügung und fand zu Beginn private Investoren im Freundeskreis zur Finanzierung. Doch irgendwann wurde es unausweichlich, auf Fremdkapital zurückzugreifen. In einer ersten Finanzierungsrunde wurden neben zweier gemeinnütziger Stiftungen bzw. Organisationen auch Business Angels als Investoren gewonnen. Darüber hinaus wurde eine Förderung an Land gezogen. „Es ist ratsam, als Start-up auf mehrere Business Angels sowie auch auf mehrere Finanzierungsformen zurückzugreifen”, ist Beyer Klinkosch überzeugt. Dabei hatte das Team von SchuBu einen wesentlichen Startvorteil. „Wir haben alle fünf bereits Erfahrung in der Unternehmensgründung. Ein paar von uns waren sogar nach dem Verkauf ihrer Unternehmen selbst als Business Angels tätig”, erzählt Beyer Klinkosch. Damit verfügte das Team über ein gutes Netzwerk wie auch Vorerfahrung, was das Vertrauen potenzieller Investoren stärkt. „Ohne Vertrauen geht hier gar nichts. Deshalb ist es auch leichter, wenn man als Team gründet und jeweils unterschiedliche Stärken und Kompetenzen mitbringt”, weiß Beyer Klinkosch. Interessierten Investoren fällt es so leichter, den Gründern durchschlagende Erfolge zuzutrauen. Außerdem war es SchuBu wichtig, nicht Business Angels ins Boot zu holen, die in kurzer Zeit viel Geld verdienen wollen. „Uns war klar, dass wir in den ersten Jahren nur linear wachsen werden. In unserer Branche geht das nicht anders”, ist Beyer Klinkosch überzeugt.

Streuung entscheidend

Die Zeiten, in denen man als Business Angel rasch viel Geld verdienen kann, hält Gernot Singer aktuell jedoch für vorbei. Er selbst gründete die Plattform immosuchmaschine, baute diese auf und verkaufte das Portal schließlich 2018. Seitdem ist er als Business Angel aktiv und aktuell an 15 Start-ups beteiligt. „Eine echte Bilanz kann man erst nach zehn oder mehr Jahren ziehen. Es ist Risikokapital. Das muss einem klar sein. Aber wenn man professionell agiert und gut diversifiziert, bekommt man nach etwa zehn Jahren das Zwei- bis Dreifache von dem, was man investiert hat, wieder heraus”, beschreibt Singer. Zudem sind die Unternehmen, die in Insolvenz gehen, die ersten, die man mitbekommt - und erst viel später die Erfolge. Investments zu streuen und nicht alles auf ein Start-up zu setzen, sei daher zentral. Denn zwei Start-ups, in die er bisher investierte, sind bereits auf der Strecke geblieben: „Auch wenn man sich alle Projekte im Vorfeld gut anschaut, wird man als Business Angel in einer derart frühen Unternehmensphase eingebunden, dass man nicht sagen kann, was danach alles passieren wird.” Richtig auf geht die Investition dann, wenn das Unternehmen schließlich verkauft wird. „Aber ob und wann das passieren wird, weiß man natürlich nicht”, so der Investor. Doch warum investiert man überhaupt privates Geld in die Unternehmungen anderer? „So unterschiedlich Business Angels in ihrer Persönlichkeit auch sein mögen, in den meisten Fällen haben sie unternehmerischen oder Management Background. Weitergeben und nah dabei sein, ohne in der zweiten Reihe stehen zu müssen, hat einen Reiz”, wie Singer findet. Neben dem Wunsch, Geld gewinnbringend anzulegen, geht es auch um eine generelle Wertschätzung dem Unternehmertum gegenüber und den Wunsch, andere hier zu unterstützen, ist er überzeugt. Aber was ist aus Start-up-Sicht zu beachten, wenn man sich auf Investoren-Suche begibt? „Neben einem kompetenten und integren Team braucht man ein glaubwürdiges Business-Konzept, Markt Know-how plus eine überragende Produktidee”, fasst Beyer Klinkosch zusammen. Denn seiner Meinung nach sei es gerade in den letzten Jahren unverhältnismäßig schwieriger geworden, an Finanzierungen zu kommen. „Es muss eine Idee sein, die keine Kopie von etwas Bestehendem ist. Und es muss für jeden Business Angel nachvollziehbar sein, warum diese Innovation gebraucht wird”, ergänzt der SchuBu-Mitgründer. Die persönliche Komponente ist trotzdem nicht zu unterschätzen. Beyer Klinkosch: „Sie haben echt schwierige Zeiten vor sich und müssen sich mit dem Investor gut verstehen - sehr gut sogar. Denn wenn der die Nerven nicht dazu hat, wird’s schwierig.” Auch Singer hält Geduld und Ausdauer für entscheidend: „Man muss damit leben können, dass das Geld zwischenzeitlich einfach einmal weg ist.” Den Einfluss, den man als Business Angel auf das Start-up hat, hält er zum Teil für überschätzt. „Das Unternehmen steuern die Gründerinnen und Gründer. Ich unterstütze gerne und werfe Bälle zu. Aber viel mehr kann ich nicht tun. Das sind die Spielregeln, die muss man kennen und aushalten.” Für nicht ratsam hält es Beyer Klinkosch, als Gründer auf Forderungen von Investoren hinsichtlich Haftungen in Form von Zugriffen auf Immobilien wie das Privathaus oder die Wohnung einzugehen. „Das halte ich für extrem investitionsfeindlich”, so Beyer Klinkosch.

Anreize setzen & Standort stärken

Um Privatpersonen mehr Anreize für Investitionen in Unternehmen zu bieten, fordert die WK Wien schon lange von der Politik, einen Beteiligungsfreibetrag in der Höhe von 100.000 Euro zu schaffen. Wer heimische Unternehmen mit frischem Risikokapital versorgt, soll die Möglichkeit haben, es innerhalb von fünf Jahren steuerlich abzusetzen. Eine Maßnahme, die für die heimische Wirtschaft einen großen Hebel zur Mobilisierung privater Mittel bringen würde. Darüber hinaus setzt sich die WK Wien für ein Bündel an Verbesserungen ein, um sämtliche Formen der Risikofinanzierung anzukurbeln. Dazu zählen u.a. günstigere Besteuerungen von Kapitalgesellschaften, Verbesserungen bei der Besteuerung von Kapitaleinkommen sowie mehr Klarheit hinsichtlich der Besteuerung von Mitarbeiterbeteiligungen.

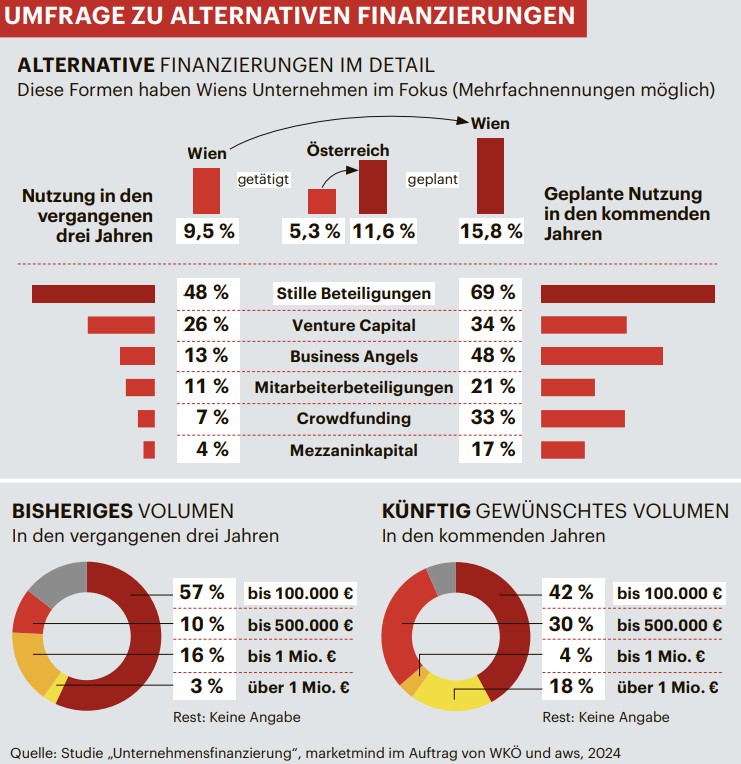

Wiens Betriebe wollen hoch hinaus

Dass alternative Finanzierungen für die Umsetzung von Investitionen, Innovationen oder Expansionen bei den Wiener Unternehmen weiterhin im Trend liegen, zeigt die neueste Befragung, die die Wirtschaftskammer Österreich (WKÖ) und das Austria Wirtschaftsservice (aws) seit 2009 jährlich durchführen lassen). Demnach haben in den vergangenen Jahren 9,5 Prozent der Wiener Betriebe alternative Finanzierungen genutzt, fast 16 Prozent wollen dies in den kommenden Jahren tun. Neben stillen Beteiligungen zählen Venture Capital und Business Angels zu den beliebtesten Formen.

Welche Pläne in Folge tatsächlich zur Umsetzung gelangen, werden die künftigen Befragungen zeigen. Fix ist, dass Wiener Unternehmen bei alternativen Finanzierungen im österreichischen Regionenvergleich weiterhin unangefochten an der Spitze liegen - mit einer zuletzt fast doppelt so intensiven Nutzung wie im österreichischen Schnitt. Realisiert wurden bisher vor allem kleinere Projekte, doch Wiens Unternehmen wollen hoch hinaus: Fast jeder fünfte Wiener Betrieb, der alternative Finanzierungen nutzen möchte - das sind sechsmal mehr Betriebe als dies zuletzt taten -, will damit mehr als eine Million Euro finanzieren. Vor allem Ein-Personen-Unternehmen (EPU) und kleine Betriebe mit unter zehn Mitarbeitern erwarten sich von dieser Finanzierungsoption sehr viel.

Auch kleine Investoren wichtig

Dass es bei Start-up-Finanzierungen nicht immer nur um große Investoren geht, zeigt das Beispiel des rumänischen Crowdinvesting-Anbieters SeedBlink, der seit Jahresbeginn auch in Wien ein Büro hat, allerdings schon länger im österreichischen Venture-Capital-Markt aktiv ist, um mehr österreichische Investoren für heimische Startups zu gewinnen. „EU-weit haben wir derzeit knapp über 100 Start-ups in unserem investierten Portfolio und für sie rund 65 Millionen Euro Eigenkapital aufgestellt. Einige dieser Start-ups kommen aus Österreich oder haben österreichische Gründer”, berichtet Regionalmanager Roberger. SeedBlink ist auf technologieorientierte Start-ups spezialisiert und will mit der europaweit gefilterten Auswahl vor allem private Kleininvestoren gewinnen. „Wir schauen uns u.a. an, wie das Kernteam zusammengesetzt und was die Go-to-market-Strategie ist, mit welchem Produkt welches Problem gelöst werden soll, ob es Alleinstellungsmerkmale und Co-Investoren gibt und wie mit bereits erhaltenem Investitionsgeld gewirtschaftet wird”, erklärt der Experte. Für Privatinvestoren, die meist nur mit ein paar tausend Euro in ein Start-up einsteigen, gehe es oft auch um ein emotionales Investment, viele möchten gerne am Start-up nah dran sein. „Über unsere Plattform können Kleininvestoren die Start-up-Gründer auch persönlich unterstützen, wenn beide Seiten das wollen”, erklärt Rapberger. Sie seien dann so etwas wie „MikroAngels”. „Das passiert bei uns durchaus häufig. Mehr als die Hälfte unserer Privaten kann man als aktive Investoren bezeichnen”, berichtet Rapberger. Was diese im besten Fall erwartet, ist ein gewinnträchtiger „Exit”, wenn das Startup durch die Decke geht. So weit schaffen es die meisten allerdings nicht. „Es ist ein HochrisikoInvestment”, stellt Rapberger klar. Er setze jedenfalls gerne auf Investitionsrunden, an denen sich auch institutionelle Investoren und Business Angels beteiligen. „Man will ja seine Investments schlau platzieren und damit die Renditewahrscheinlichkeit durch zukünftige Exits möglichst erhöhen”, sagt Rapberger.