Starke Performance von Österreichs Pensions- und Vorsorgekassen im Jahr 2023

Jahresbericht 2023

Lesedauer: 12 Minuten

Inhaltsverzeichnis

Zusammenfassung

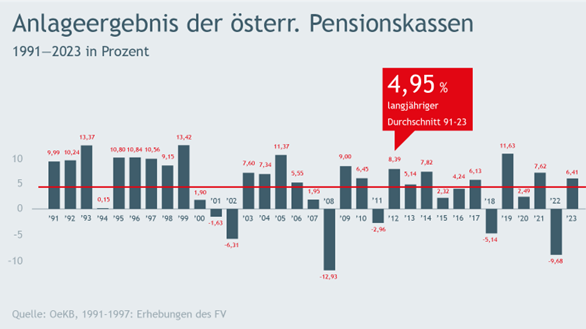

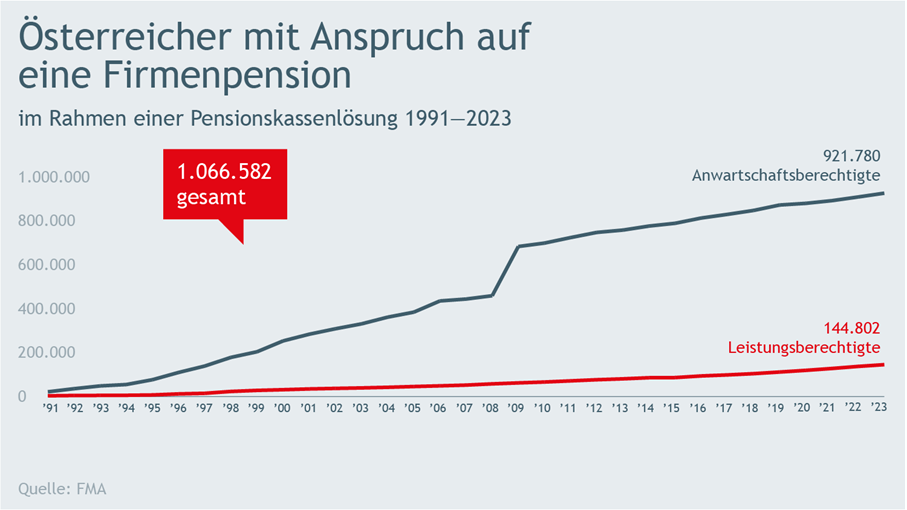

Die heimischen Pensionskassen können im Jahr 2023 auf ein kräftiges Plus von durchschnittlich 6,41 Prozent verweisen. Das ist ein sehr gutes Ergebnis für die 1,067 Mio. Kundinnen und Kunden der Pensionskassen. Für diese verwalten die heimischen Pensionskassen aktuell ein Vermögen von 26,77 Mrd. Euro.

Im Schnitt haben die 144.802 Leistungsberechtigten im Vorjahr eine monatliche Zusatzpension von 424 Euro bekommen (14-mal pro Jahr). Auch die Langfristperformance der acht österreichischen Pensionskassen ist mit 4,95 Prozent klar besser als die von zahlreichen anderen Anlageformen. Zudem wird in der Anlagestrategie großer Wert auf den Aspekt der Nachhaltigkeit gelegt.

Die österreichischen Pensionskassen sind als der größte private Pensionszahler in Österreich ein zentraler Bestandteil des Pensionssystems.

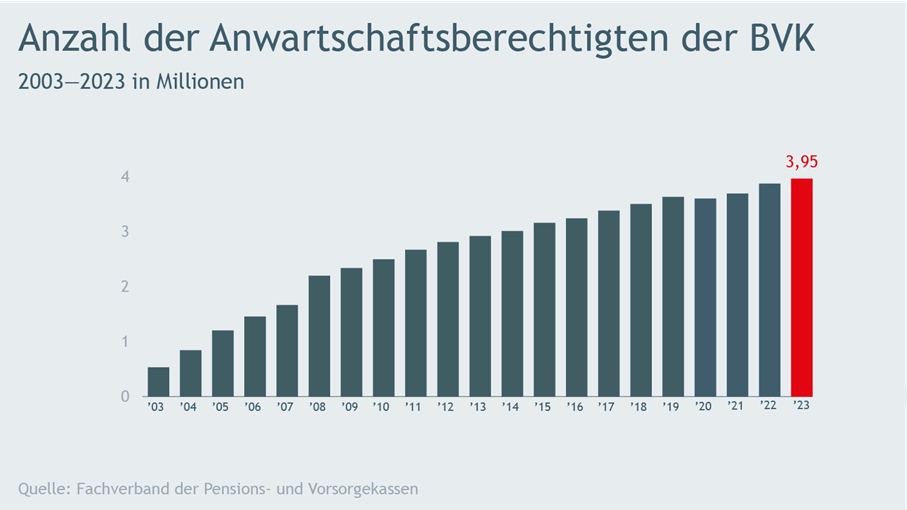

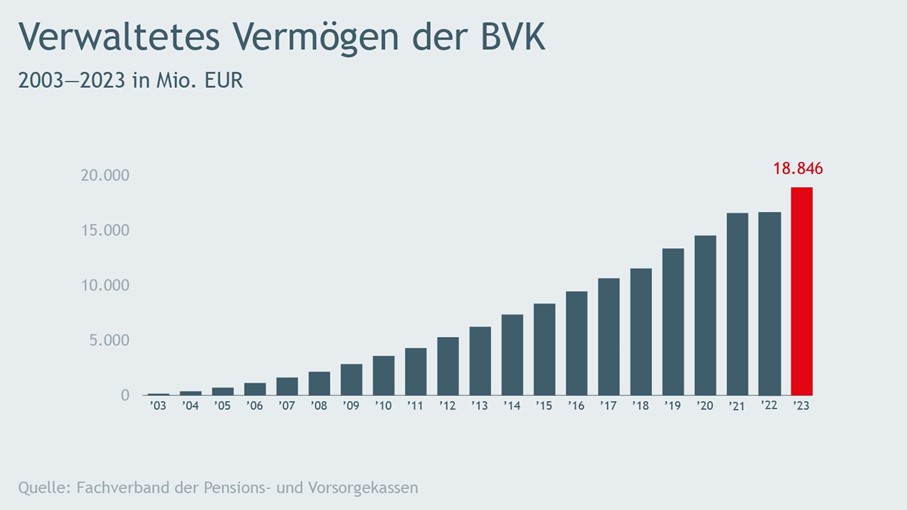

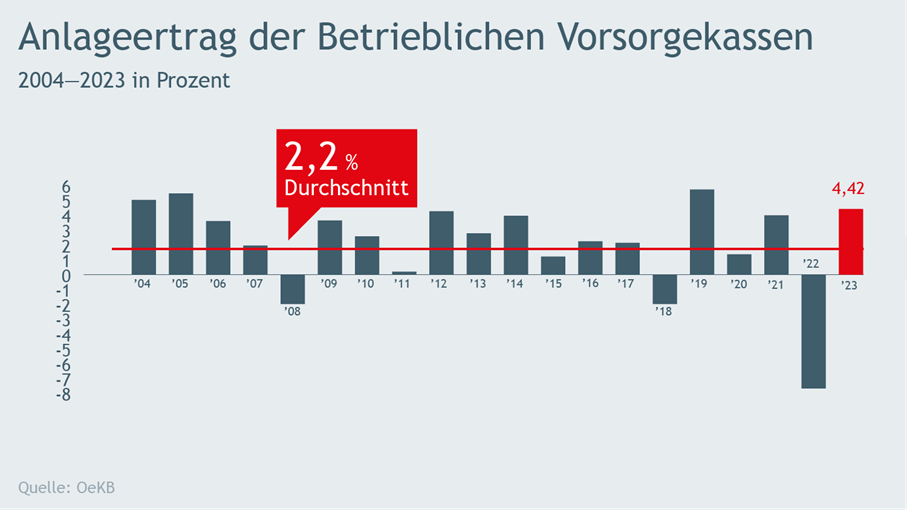

Auch die heimischen Vorsorgekassen (Abfertigung NEU) haben im abgelaufenen Geschäftsjahr ein sehr erfolgreiches Ergebnis erzielt. Dieses liegt im Durchschnitt im Jahr 2023 bei 4,42 Prozent. Im Vordergrund der Anlagestrategie steht dabei stets die langfristige Stabilität. Aktuell verwalten die österreichischen Vorsorgekassen ein Vermögen von 18,85 Milliarden Euro für rund 3,9 Millionen Anspruchsberechtigte.

Aufgrund der Entnahmemöglichkeiten im Betrieblichen Vorsorgesystem müssen die Vorsorgekassen ständig mit Kapitalabflüssen rechnen, wodurch eine noch konservativere Veranlagung notwendig ist.

Stichwörter: Pensionskassen, Betriebspension, Betriebliche Vorsorgekassen, Abfertigung Neu

English Summary

Strong performance of Austria's pension and provision funds in 2023.

Austrian pension funds can point to a strong increase of 6.41 per cent on average in 2023. This is a very good result for the pension funds' 1.067 million customers. The domestic pension funds currently manage assets totalling EUR 26.77 billion for them. On average,

the 144,802 beneficiaries received a monthly supplementary pension of 424 Euros last year (14 times per year). At 4.95 per cent, the long-term performance of the eight Austrian pension funds is also clearly better than that of numerous other forms of investment. In addition, great importance is attached to the aspect of sustainability in the investment strategy.

As the largest private pension payer in Austria, the Austrian pension funds are a central component of the Austrian pension system.

The eight Austrian provision funds (Abfertigung NEU) also achieved a very successful result in the past financial year. It is averaged 4.42 per cent in 2023. Long-term stability is always at the centre of the investment strategy. The Austrian provision funds currently manage assets totalling EUR 18.85 billion for around 3.9 million beneficiaries.

Due to the withdrawal options in the occupational provision scheme, the provision funds must constantly reckon with capital outflows, which makes even more conservative investment strategies necessary.

Keywords: Pension funds, company pension, company provision funds, severance pay new

2023 im Rückblick

Das Jahr 2023 war sehr herausfordernd, da es von hoher Inflation, hohen Zinsen und einer wirtschaftlichen Stagnation bzw. Rezession geprägt war. Dennoch haben die Pensionskassen eine sehr gute Performance von 6,41 Prozent erwirtschaftet.

Diese Ergebnisse bestätigen einmal mehr die langfristige Erfolgsgeschichte der betrieblichen Altersvorsorge in Österreich. Entgegen so mancher Unkenrufe ist die betriebliche Altersvorsorge als Ergänzung zur staatlichen Pension ganz zentral für die Lebensqualität im Alter.

Auch die heimischen Vorsorgekassen (Abfertigung NEU) haben im abgelaufenen Geschäftsjahr ein sehr erfolgreiches Ergebnis erzielt. Dieses liegt im Durchschnitt im Jahr 2023 bei 4,42 Prozent. Im Vordergrund der Anlagestrategie steht dabei stets die langfristige Stabilität. Aktuell verwalten die österreichischen Vorsorgekassen ein Vermögen von 18,85 Milliarden Euro für rund 3,9 Millionen Anspruchsberechtigte.

Einflussfaktoren auf die Performance 2023

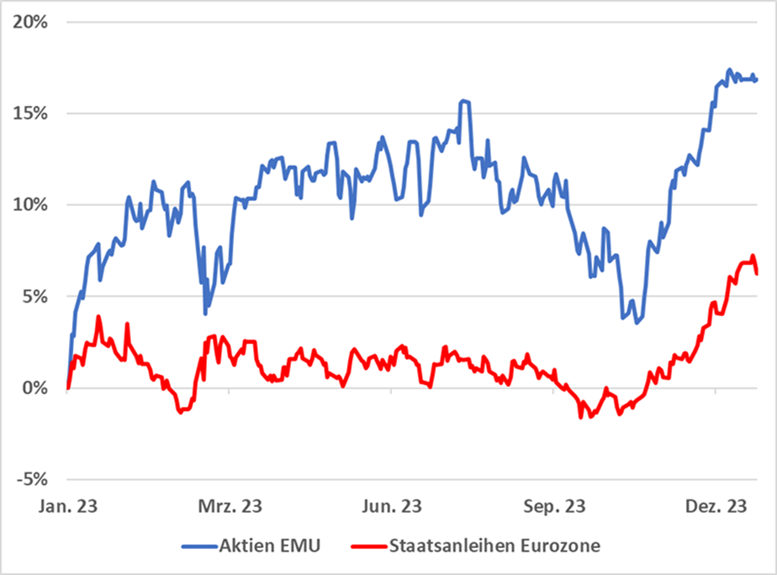

Die Aktienmärkte starteten am Anfang des Jahres weltweit mit einer Erholungsbewegung nach den herben Verlusten im Jahr 2022 und gute Konjunkturdaten unterstützten, trotz unerwartet hoher Inflationsdaten, Europa und die USA. Turbulenzen im Bankensektor in den USA und der Schweiz hatten wenig negative Auswirkungen.

Im dritten Quartal drehten sich die Sorgen um Rezessionsängste in Europa, Wachstumssorgen in den USA und der Ölpreis stieg deutlich. Dazu kam neben dem Ukraine-Russland Krieg der Ausbruch des Nahostkonfliktes. Nach drei Verlustmonaten in Folge trat dann aber eine Jahresendrallye ein. Bessere Inflationszahlen in Europa und den USA gaben die Hoffnung, dass der Zinserhöhungszyklus beendet sein könnte.

Die Anleihemärkte waren 2023 stark von der Zins- und Geldpolitik der Zentralbanken abhängig. Nach einem freundlichen Jahresstart gab es auch hier Ängste vor unerwartet hohen Inflationsraten. Im Herbst signalisierten die Zentralbanken jedoch ein Ende des Zinserhöhungszyklus. Während dieses Zyklus wurden in den USA die Zinsen um 525 Basispunkte erhöht. Europa musste mit zehn Zinserhöhungen um insgesamt 450 Basispunkte zurechtkommen. Ein mögliches Ende der Erhöhungen und die mögliche Aussicht auf Zinssenkungen half den Anleihemärkten, das Jahr positiv abzuschließen.

Österreichische Pensionskassen 2023

Das durchschnittliche Jahresergebnis über 33 Jahre liegt inklusive dem Jahr 2023 bei plus 4,95 Prozent pro Jahr.

Insgesamt veranlagen die 8 Pensionskassen ein Vermögen von 26,77 Mrd. Euro und sind damit der größte private Pensionszahler Österreichs. Derzeit haben mehr als 1 Million Österreicher Anspruch auf eine Firmenpension.

Die Pensionskassen erwirtschafteten 2023 ein Veranlagungs-Ergebnis von plus 6,41 Prozent, das durchschnittliche Jahresergebnis über die letzten 33 Jahre liegt bei 4,95 Prozent. Dies zeigt, dass dieses System nachhaltig Ergebnisse bringt und allen Vergleichen standhält. Kurzfristige Schwankungen auf den Finanz- und Kapitalmärkten kommen vor, sie haben aber für den Aufbau einer Pension über Jahrzehnte keine relevante Bedeutung. Selbst in der seit mehr als einem Jahrzehnt anhaltenden Null-Zins-Phase, erwirtschafteten die Pensionskassen eine durchschnittliche Wertsteigerung von plus 3,38 Prozent. Bei Pensionskassen zählt die Langfristigkeit, d.h. die bestmögliche Verzinsung über einen langjährigen Beobachtungszeitraum.

Die Höhe der monatlichen Zusatzpension wird jeweils aufgrund der Performance und der Schwankungsrückstellung - basierend auf dem Vorjahresergebnis - für das kommende Jahr bestimmt.

Anlagevermögen der österreichischen Pensionskassen

Mit 31.12.2023 verwalten die acht Pensionskassen ein Vermögen über 26,77 Mrd. Euro für über 1 Million Personen. Die Pensionskassen sind seit Jahren der größte private Pensionszahler in Österreich.

Zahl der Anspruchsberechtigten steigt stetig

Das Pensionskassensystem zeichnet sich durch eine hohe Kosteneffizienz, viele Möglichkeiten (Wahl von Veranlagungsprofilen: defensiv, konservativ, ausgewogen, aktiv oder dynamisch) und hohe Transparenz aus. Die Pensionskassen können Sicherheit sowohl durch Garantiemodelle als auch durch konservative Vertragsparameter darstellen. Die Pensionskassenpension ist allerdings eine betriebliche Vorsorge, d.h. in den Genuss einer solchen Zusatzpension kommt man nur über seinen Arbeitgeber bzw. den Betrieb. Bei Pensionskassenverträgen zahlen Arbeitgeber und Arbeitnehmer in Pensionskassen monatlich Beiträge ein, die später in der Pension verzinst ausbezahlt werden. Die effizienteste Form der Zusatzpension ist sicherlich die Betriebspension.

Insgesamt veranlagten die 8 Pensionskassen im Jahr 2023 ein Vermögen von über 26,77 Mrd. Euro. Die durchschnittliche Pension lag 2023 bei 424 Euro pro Monat. Im Jahr 2023 wurden insgesamt 859 Mio. Euro an Pensionsleistungen ausbezahlt (+ 1,46 Prozent gegenüber 2022).

Seit Jahren stehen für die heimischen Pensionskassen insbesondere auch Klein- und Mittelbetriebe im Fokus. So liegt der Anteil der Klein- und Mittelbetriebe bei den Neuverträgen im abgelaufenen Geschäftsjahr bei annähernd 90 Prozent.

Obligatorium

Aufgrund der demographischen Entwicklung wächst der Druck auf das österreichische Pensionssystem. Wie in anderen europäischen Ländern bereits vorgelebt wird, kann dieser Druck durch den Ausbau der betrieblichen Altersvorsorge stark reduziert werden. Der Fachverband der Pensions- und Vorsorgekassen fordert daher einen Ausbau des Pensionskassensystems in Form eines Obligatoriums. Anstelle von steuerfinanzierten Zuschüssen (im Jahr 2050 werden diese 6,1 Prozent des BIP ohne Selbstständige und Landwirte betragen) in das Pensionssystem soll das Pensionsniveau durch den Aus- bzw. Aufbau kapitalgedeckter Pensionsformen gesichert werden.

Die Alterssicherungskommission soll die Kompetenz erhalten, im Sinne einer gesamthaften Betrachtung der Altersvorsorge in Österreich ihren Gutachtenerstellung auf alle drei Säulen ausbauen zu dürfen. Dies soll auch die konkrete Ausgestaltung des Obligatoriums umfassen.

Nachhaltigkeit – Grüne Pension

Mit ihrer nachhaltigen Investitionspolitik unterstützen die Pensionskassen die Erreichung der Klimaziele im Unternehmenssektor. Mit einem weiteren Ausbau des Pensionskassensystems könnten diese CO2-Einsparungseffekte weiter ausgedehnt werden.

Ziel ist, die österreichische Volkswirtschaft und den österreichischen Finanzmarkt klimaneutral zu gestalten. Dazu ist auch privates Kapital erforderlich.

Durch Eigenbeiträge der Arbeitnehmer soll die betriebliche Altersvorsorge in Zukunft noch stärker ausgebaut werden. Diese Beiträge könnten bei entsprechender Verankerung im Pensionskassenvertrag durch eine steuerliche Förderung in die Richtung Nachhaltigkeit (grüne Pension) gelenkt werden. Eine grüne Pensionsvorsorge sollte den gemeinschaftsrechtlichen Vorgaben in diesem Bereich (Taxonomie-VO) entsprechen.

Nachgelagerte Besteuerung für Eigenbeiträge der Arbeitnehmer zu Pensionskassen

Das EET-Prinzip (exempt-exempt-taxed) entspricht einer EU-Empfehlung. Da die österreichische Wirtschaft von Klein- und Mittelbetrieben geprägt ist und die Pensionskassenvorsorge aktuell freiwillig ist, sollten Maßnahmen eingeführt werden, die zur Altersvorsorge in Betrieben animieren. Dadurch wird eine solide Basis für ein zukünftiges Obligatorium geschaffen.

Die nachgelagerte Besteuerung ist für die Beiträge, die der Arbeitgeber für die Arbeitnehmer bezahlt, bereits verwirklicht und sollte auch für Eigenbeiträge des Arbeitnehmers vorgesehen werden. Dadurch kommt es zu erheblichen Verwaltungsvereinfachungen gegenüber bisherigen Systemen für alle Betroffenen (insbesondere Finanzbehörde und auch Arbeitgeber).

Damit wird die steuerliche Gleichstellung der Arbeitgeber- und Arbeitnehmerbeiträge erreicht. Die Einführung des EET-Prinzips führt auch zur Harmonisierung des österreichischen Steuerrechts im Bereich Betriebspensionen im europäischen Umfeld, was angesichts der zunehmenden grenzüberschreitenden Mobilität von Bedeutung ist.

Betriebliche Vorsorgekassen in Österreich 2023

Die Betrieblichen Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge und bilden somit einen wichtigen Eckpfeiler als Ergänzung zur staatlichen Pension. Als österreichisches Sozialpartnermodell stehen sie für eine einzigartige Vorsorge im europäischen Wirtschaftsraum. Die Beiträge des Arbeitgebers, die er für seine Arbeitnehmer oder sich selbst an die BVK leistet, sind im Ausmaß von 1,53 Prozent des monatlichen Einkommens steuerfrei. Die erworbenen Ansprüche können mitgenommen werden und sind durch die Bruttokapitalgarantie gesichert.

Betrieblichen Vorsorge mit konstantem Wachstum

Den acht am Markt tätigen Betrieblichen Vorsorgekassen wird mittlerweile ein wesentlicher Stellenwert im österreichischen Vorsorgesystem beigemessen. Sie verwalten nicht nur die Gelder der Unternehmer und ihrer Mitarbeiter, auch Freiberufler und Landwirte nützen gerne die Möglichkeit, ihre finanzielle Absicherung im Rahmen der Betrieblichen Vorsorge zu gestalten. Insgesamt veranlagen die Vorsorgekassen mittlerweile Guthaben von etwa 3,95 Mio. Erwerbstätigen.

Mehr als 22.600 Unternehmen nützten auch die Möglichkeit, Ansprüche aus der Abfertigung alt in eine Vorsorgekasse zu übertragen. Somit kamen zusätzlich zum gesetzlichen Obligatorium bereits etwa 860 Mio. Euro ins System und viele Arbeitnehmer profitieren heute von einer betrieblichen Vorsorge, obwohl ihr Dienstverhältnis bereits vor 2003 begann. Aktuell veranlagen die Vorsorgekassen Guthaben von beinahe 19 Mrd. Euro.

Anhand des veranlagten Vermögens zeigt sich klar das konstante Wachstum der Branche und dies, obwohl die Vorsorgekassen bereits mehr als 7 Mrd. Euro an Leistungen für ihre Anwartschaftsberechtigten ausbezahlt haben. Die Flexibilität der Betrieblichen Vorsorge ist auf die Bedürfnisse der verschiedenen Lebenslagen ausgerichtet: Bei einem Verfügungsanspruch kann der Berechtigte selbst entscheiden, ob er das Geld sofort benötigt oder ob er es steueroptimal für seine persönliche Altersvorsorge verwenden möchte. Viele Verfügungsberechtigte entscheiden sich aber auch bewusst dafür, ihr Kapital in der Vorsorgekasse zu belassen. Dies ist eine - unter anderem steuerlich - attraktive Möglichkeit, für die Pension vorzusorgen.

Nach dem herausfordernden Veranlagungsjahr 2022 erzielten die Vorsorgekassen im abgelaufenen Geschäftsjahr ein sehr erfolgreiches Ergebnis. Dieses liegt im Durchschnitt im Jahr 2023 bei 4,42 Prozent. Im Vordergrund der Anlegestrategie steht dabei stets die langfristige Stabilität und Wertsteigerung.Seit Beginn der Geschäftstätigkeit konnten die Kassen im Schnitt jährlich 2,2 Prozent erwirtschaften.

Für die Rendite einer Vorsorgekasse gibt es im Wesentlichen zwei bestimmende Faktoren: Einerseits ist das aktuelle Zinsniveau auf den Kapitalmärkten relevant, andererseits trägt auch der Veranlagungshorizont wesentlich zum Ergebnis bei.

Die strategische Ausrichtung des Veranlagungshorizonts und dessen Risikogewichtung werden von der voraussichtlichen Liegedauer bestimmt. Da das System der Betrieblichen Vorsorge eine Vielzahl an Entnahmemöglichkeiten vorsieht, muss die Vorsorgekasse jederzeit von einem Kapitalabfluss ausgehen und kann somit nur sehr konservativ veranlagen.

Die Veranlagungsbestimmungen der Vorsorgekassen zielen auf eine ausgewogene Mischung der Veranlagungstitel und Streuung innerhalb des Portfolios unter Rücksichtnahme auf Sicherheit und Rentabilität ab. Dafür sind unterschiedliche Grenzen gesetzlich vorgesehen. Dieses starre Korsett macht es den Veranlagern der Vorsorgekassen jedoch nicht immer leicht, das Ertragspotential für die Berechtigten voll ausschöpfen zu können und sollte deshalb modernisiert werden.

Ausbau der Betrieblichen Vorsorge

Die Betrieblichen Vorsorgekassen bringen ideale Voraussetzungen zur Stärkung der Pensionsvorsorge für alle Österreicherinnen und Österreicher mit. Durch den hohen Durchdringungsgrad (nahezu jeder Erwerbstätige hat bereits ein Konto bei einer Vorsorgekasse) und das effiziente System kann die optimale Basis zur Ergänzung der staatlichen Pension und Entlastung des Staatshaushaltes geschaffen werden. Zur Erreichung dieses Ziels müssen jedoch einige Parameter angepasst werden:

- Ausdehnung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt

- Modernisierung der Veranlagungsbestimmungen

- Erhöhung des Beitragsaufkommens

- Digitalisierung der Kontoinformation der Betrieblichen Vorsorgekassen

Ausdehnung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt

Eine Ausdehnung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt würde den Asset Managern einen angemessenen Spielraum verschaffen. Prognosen zufolge könnte allein dadurch der Veranlagungsertrag für die Anwartschaftsberechtigten wesentlich gesteigert werden.

Der aktuelle gesetzliche Rahmen für Betriebliche Vorsorgekassen sieht eine Vielzahl an Entnahmemöglichkeiten vor: Selbst die Voraussetzung von 36 Beitragsmonaten für die Auszahlung bedeutet nicht, dass das Kapital drei Jahre bei einer Vorsorgekasse liegen muss. Für die einzelne Vorsorgekasse kann dies zur Folge haben, dass sie das Kapital bereits nach einem Monat an den Berechtigten auszahlen muss. Das bedeutet, dass auch die Kapitalgarantie schon nach einem Monat greift.

Die gesetzliche Mindestliegedauer sollte bis zum Pensionsantritt ausgedehnt werden. Besondere Verfügungsoptionen für klar definierte und belegbare Ausnahmesituationen (z.B. schwere Erkrankung, Pflegebedarf des AWB bzw. naher Angehöriger) können vorgesehen werden.

Modernisierung der Veranlagungsbestimmungen

Die Veranlagungsbestimmungen der Betrieblichen Vorsorgekassen erscheinen nicht mehr zeitgemäß und sollten an die aktuellen regulatorischen Vorgaben und Marktbedingungen angepasst werden.

Die AIF-Quote ist bei den Vorsorgekassen u.a. deshalb rasch ausgeschöpft, weil nur Fonds, die den engen Definitionen von § 30 Abs. 2 Z 5, 5a und 6 entsprechen, nicht in die AIF-Quote fallen. Darüber hinaus ist jedes Investment, das nicht explizit im Veranlagungskatalog des § 30 BMSVG genannt ist, als AIF zu qualifizieren. Dies gilt bspw. für Infrastrukturprojekte und Green Investments - also oftmals Investments, die politisch gewünscht sind.

Die Bemühungen der Vorsorgekassen, ihre Veranlagung nachhaltig auszurichten, sind überdurchschnittlich. Bei nachhaltiger Veranlagung ist es herausfordernd, Indices zur Absicherung zu finden, die von der Aufsicht auch als solche anerkannt werden. Der Erwerb derartiger Instrumente liegt aber jedenfalls im Interesse der AWB, da diese der effizienten und liquiden Absicherung dienen.

Vorsorgekassen zählen schon jetzt zu den institutionellen Investoren, die am nachhaltigsten veranlagen. Eine gesamthafte Novellierung der Veranlagungsbestimmungen würde es ermöglichen, dass Vorsorgekassen einen weiteren wesentlichen Beitrag zur Finanzierung des Green Deal leisten können.

Erhöhung des Beitragsaufkommens

Eine Steigerung des Beitragsvolumens könnte durch die Erhöhung des gesetzlichen Beitragssatzes von 1,53 auf zumindest 2,5 Prozent erfolgen. Diese sollte lohnnebenkostenneutral erfolgen und könnte vom Arbeitgeber oder -nehmer geleistet werden.

Digitalisierung der Kontoinformation der Betrieblichen Vorsorgekassen

BVK müssen aktuell jährlich eine postalische Kontoinformation an alle Anwartschaftsberechtigten senden. Diese Informationspflicht bedeutet jedes Jahr insgesamt eine Aussendung von mehr als 6,5 Mio. Briefen, die jeweils 3-4 Seiten umfassen. Es könnte somit die Behauptung aufgestellt werden, dass die Vorsorgekassen hier ganze Wälder abholzen müssen, um ihren gesetzlichen Pflichten nachkommen zu können. Der CO2-Fußabdruck der Zustellung (viele dieser Schreiben können gar nicht zugestellt werden und gehen somit wieder zurück) ist ebenso beachtlich. In allen sonstigen Bereichen nehmen die BVK eine Vorreiterrolle in Bezug auf die nachhaltige Ausrichtung ihrer Geschäftstätigkeit ein.

Die Kontoinformation gemäß § 25 (2) BMSVG sollte jener der Kontomitteilung der Pensionsversicherungsanstalt gleichgestellt und somit digitalisiert werden.

Die gesetzliche Umsetzung dieser Punkte würde das System der Betrieblichen Vorsorge noch attraktiver gestalten und dadurch die Möglichkeit eröffnen, dass dieses zur optimalen Ergänzung des staatlichen Pensionssystems avancieren kann.