Härtefall-Fonds Phase 3 | Sicherheitsnetz für Unternehmer

Informationen, Kriterien und FAQ

Lesedauer: 78 Minuten

Der Härtefall-Fonds ist eine Förderung der Bundesregierung für viele von der Corona-Pandemie getroffene Selbständige. Mit dem Förder-Instrument erhielten Unternehmerinnen und Unternehmer Unterstützung für ihre persönlichen Lebenshaltungskosten.

Weitere Unterstützungsmaßnahmen für betroffene Unternehmen haben wir unter Corona Unternehmenshilfen übersichtlich zusammengefasst. Mehr Infos des BMF zum Hilfspaket

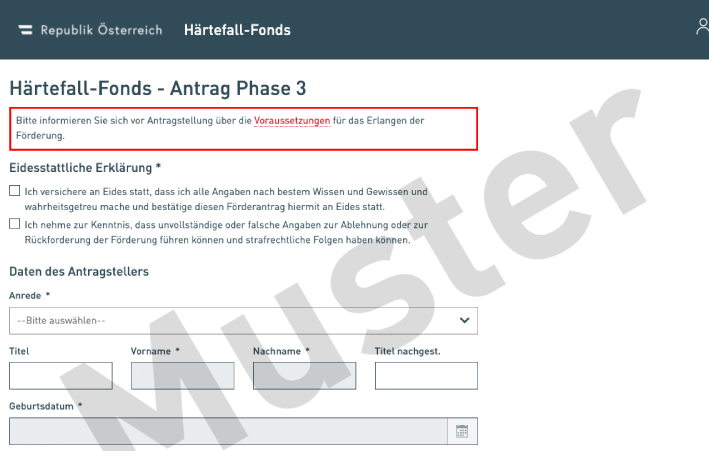

Muster-Formular für den Online-Antrag

Förderungen aus dem Härtefall-Fonds Phase 3 konnten bis 31.10.2021 beantragt werden.

Fragen und Antworten

Hinweis: Die FAQ basieren auf der BMF Richtlinie vom 29.7.2021.

Übersicht

Der Härtefall-Fonds ist eine Förderung der Bundesregierung für Selbständige. Nach dem Auslaufen der zweiten Phase des Härtefall-Fonds mit 31.7.2021 ist die Antragstellung für Phase 3 seit 2.8.2021 ausschließlich online auf dieser Seite möglich.

Der Förderzuschuss beträgt für den Nettoeinkommensausfall maximal 2.000 Euro für einen Monat. Die Mindestförderung beträgt 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2). Es gibt drei festgelegte Betrachtungszeiträume. Die Förderung in der Phase 3 beträgt inkl. Fördererhöhung (siehe Höhe der Förderung FAQ 2) insgesamt maximal 7.000 Euro. Die Beantragung und Auszahlung der Förderung erfolgt im Nachhinein, das heißt, nach Ablauf des jeweiligen Betrachtungszeitraumes.

Bei der Abgeltung des Nettoeinkommensausfalles werden Förderungen aus der Auszahlungsphase 1 bei der Phase 3 bis zu einem Mindest-Auszahlungsbetrag von 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) angerechnet.

Wie viel ein Förderwerber zur Abgeltung des Nettoeinkommensausfalles konkret bekommt, richtet sich in der Auszahlungsphase 3 nach dem Nettoeinkommen aus der selbständig/gewerblich ausgeübten Tätigkeit im Betrachtungszeitraum und dem Nettoeinkommen des Vergleichszeitraumes (zur Berechnung siehe Berechnung FAQ 1 ff.). Basis für die Ermittlung ist ein Einkommensteuerbescheid aus einem Vorjahr, der positive Einkünfte aus selbständiger Arbeit und/oder Gewerbebetrieb ausweist. Eine pauschale Förderung von 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) ist insbesondere für Fälle vorgesehen, in denen kein Bescheid vorhanden ist oder dieser einen Verlust ausweist.

Die Wirtschaftskammerorganisation wickelt die Förderung im Auftrag der Bundesregierung ab. Im Interesse einer raschen und wenig bürokratischen Abwicklung werden für die Berechnung der Förderungshöhe Daten verwendet, die aus dem Einkommensteuerbescheid abgeleitet werden.

Diese Daten werden von der Finanzverwaltung ermittelt und der Wirtschaftskammerorganisation zur Abwicklung der Förderung übermittelt. Selbstverständlich werden dabei alle Vorschriften des Datenschutzes eingehalten. Es werden nur die berechnungsrelevanten Daten aus dem Bescheid übermittelt, nicht der gesamte Bescheid; die Daten werden nur für Zwecke der Förderung verwendet.Die Förderung ist grundsätzlich ein nicht-rückzahlbarer Zuschuss. Es müssen jedoch die Fördervoraussetzungen erfüllt sein. Wenn Sie unvollständige oder unrichtige Angaben machen oder anderen Verpflichtungen der Richtlinie (z.B. verlangte Auskünfte verweigern, verlangte Unterlagen nicht vorlegen) nicht nachkommen, kann der Zuschuss zurückgefordert werden. Darüber hinaus können Falschangaben strafrechtliche Konsequenzen nach sich ziehen.

Überprüfungen werden vorgenommen und können gegebenenfalls zu Rückforderungen und weiteren Konsequenzen führen. Eine nachträgliche Prüfung kann auch durch das Finanzamt nach den Bestimmungen des COVID-19-Förderungsprüfungsgesetzes erfolgen.Die Betrachtungszeiträume (Förderungszeiträume) sind fix vorgegeben:

- Betrachtungszeitraum 1: 1.7.2021 – 31.7.2021

- Betrachtungszeitraum 2: 1.8.2021– 31.8.2021

- Betrachtungszeitraum 3: 1.9.2021 – 30.9.2021

Für jeden Betrachtungszeitraum ist ein gesonderter Antrag zu stellen.

Die Antragstellung für die Auszahlungsphase 3 des Härtefall-Fonds ist bis 31.10.2021 möglich.

Die rechtliche Basis für die Förderung aus dem Härtefall-Fonds ist die entsprechende Richtlinie.Wenn Sie feststellen, dass Sie falsche Angaben bei der Förderantragsstellung gemacht haben oder anderen Verpflichtungen, die sich aus den Vorgaben der Richtlinie ergeben, nicht nachkommen können, dann melden Sie dies bitte mittels nachstehendem Formular (Falschangaben – Ersuchen um Rückabwicklung Ihres Härtefall-Fonds Antrags) Ihrer zuständigen Wirtschaftskammer. Bitte geben Sie unbedingt die Geschäftsfallnummer (GFID) des Antrags und Ihre Falschangabe an. Sie finden die Geschäftsfallnummer (GFID) im Betreff der Förderzusage des Antrags.

Hat die von Ihnen angegebene Angabe zu einer unrechtmäßigen Förderauszahlung geführt, so werden wir den zu Unrecht ausbezahlten Förderbetrag mit in Zukunft zu Recht bezogenen Förderauszahlungen in Abzug bringen oder von Ihnen eine Rückzahlung einfordern. Wir werden Sie nach Überprüfung Ihrer Angaben gesondert über den weiteren Verlauf, ob und wie die Rückerstattung der zu Unrecht bezogenen Förderauszahlung zu erfolgen hat, verständigen. Darüber hinaus können Falschangaben strafrechtliche Konsequenzen nach sich ziehen.

Nein, es handelt sich um einen steuerfreien Zuschuss, der nicht der Einkommensteuer und nicht der Sozialversicherung unterliegt.

Förderberechtigte

Das Krankengeld ist ein Einkunftsersatz bei einer Arbeitsunfähigkeit infolge von Krankheit („Krankenstand“). Diese Leistung der gesetzlichen Krankenversicherung ist steuerpflichtig. Eine Unterstützungsleistung, die bei der selbständigen Tätigkeit von der SVS bei lang andauernder Krankheit (Krankengeld) ausbezahlt wird, stellt keinen Waren-/Leistungserlös dar und ist daher nicht anzugeben. Krankengeld aus einer unselbständigen Tätigkeit ist als Nebeneinkunft anzugeben. In diesem Fall wird das Krankengeld auf das monatliche Höchstausmaß für den Zuschuss aus dem Härtefall-Fonds (Anm.: 2.000 Euro) angerechnet.

Sind Sie Kleinunternehmer/Neuer Selbständiger unter der Versicherungsgrenze und dadurch nicht bei der SVS pflichtversichert, oder geringfügiger freier Dienstnehmer, können Sie durch den Bezug von ASVG-Krankengeld aufgrund eines Dienstverhältnisses die Fördervoraussetzungen erfüllen.Beim Härtefall-Fonds wird auf den Unternehmer bzw. die Unternehmerin abgestellt, der/die steuerlich Einkünfte aus selbständiger Arbeit (§ 22 EStG) und/oder Gewerbebetrieb (§ 23 EStG) erzielt. Der Härtefall-Fonds stellt eine Förderung für Unternehmer dar; der Verweis auf Unternehmenskennzahlen gemäß Kleinstunternehmerdefinition der Empfehlung 2003/361/EG vom 6. Mai 2003 dient dazu, die anspruchsberechtigten Unternehmer zu spezifizieren. Führt der Unternehmer ein größeres Unternehmen (z.B. KMU mit 20 Mitarbeitern oder mit Kennzahlen über der Empfehlung 2003/361/EG vom 6. Mai 2003), dann ist eine Förderung für ihn ausgeschlossen. Eine Wirtschaftskammermitgliedschaft ist keine Voraussetzung.

Antragsberechtigt sind folgende Gruppen:

- Ein-Personen-Unternehmer

- Kleinstunternehmer als natürliche Person, die weniger als 10 Vollzeit-Äquivalente beschäftigen und max. 2 Mio. Euro Umsatz oder Bilanzsumme aufweisen*.

- Erwerbstätige Gesellschafter (die Gesellschaft muss weniger als 10 Vollzeit-Äquivalente beschäftigen und max. 2 Mio. Euro Umsatz oder Bilanzsumme aufweisen*).

- Neue Selbständige wie z.B. Vortragende und Künstler, Journalisten, Psychotherapeuten

- Freie Dienstnehmer wie Trainer oder Vortragende

- Freie Berufe (z.B. im Gesundheitsbereich)

* Die Mitarbeiterzahl ist in Jahresarbeitseinheiten (JAE) anzugeben. Jede Vollzeitarbeitskraft, die während des gesamten letzten Geschäftsjahres in Ihrem Unternehmen oder für Ihr Unternehmen tätig war, zählt als eine Einheit. Für Teilzeit- und Saisonarbeitskräfte sowie für Personen, die nicht das gesamte Jahr gearbeitet haben, ist jeweils der entsprechende Bruchteil einer Einheit zu zählen. Nicht zu berücksichtigen sind Auszubildende oder in der beruflichen Ausbildung stehende Personen, die einen Lehr- bzw. Berufsausbildungsvertrag haben.

Bei einer Gruppe von Unternehmen kommt es grundsätzlich zu einer Zusammenrechnung der Mitarbeiter, und Umsatz- bzw. Bilanzsummen, näheres siehe Benutzerhandbuch zur KMU-Definition. Dadurch kann im Einzelfall die Kleinstunternehmens-Grenze überschritten werden.

Neue Selbständige sind Personen, die aufgrund einer betrieblichen Tätigkeit Einkünfte aus selbständiger Arbeit gemäß § 22 EStG erzielen.

Neue Selbständige werden nur dann in die Pflichtversicherung bei der SVS einbezogen, wenn deren Einkünfte aus allen der Pflichtversicherung nach dem GSVG unterliegenden Tätigkeiten die Versicherungsgrenze von 5.710,32 Euro jährlich überschreiten.

Neue Selbständige können sich durch die Erklärung, dass ihre Einkünfte die Versicherungsgrenze überschreiten werden, in die Pflichtversicherung einbeziehen lassen („Überschreitungserklärung“). Der Versicherte bleibt (ohne weitere Prüfung von Einkünften) bis zum Widerruf der Erklärung pflichtversichert. Es gibt allerdings keine rückwirkende Ausnahmemöglichkeit mehr, wenn sich im Nachhinein herausstellt, dass die Einkünfte geringer waren als die Versicherungsgrenze.

Eine Einbeziehung ist auch nur in der Krankenversicherung („Opting- In“) möglich. Dies führt auch zur Pflichtversicherung in der Unfallversicherung. Im Rahmen dieser Versicherung zahlen Sie den gesetzlichen Mindestbeitrag.

Folgende Personen gelten beispielsweise als Neue Selbständige:

- Selbständig Erwerbstätige ohne Wirtschaftskammermitgliedschaft wie Vortragende, Künstler, Sachverständige, Journalisten, Schriftsteller und Personen, die Gesundheitsberufe selbständig ausüben (Krankenpfleger, Hebammen etc.),

- erwerbstätige Kommanditisten, sofern sie nicht schon aufgrund eines Arbeitsverhältnisses zur KG nach dem ASVG pflichtversichert sind,

- persönlich haftende Gesellschafter von nicht wirtschaftskammerzugehörigen Personengesellschaften (OG, KG) und geschäftsführende GmbH-Gesellschafter, sofern sie aufgrund dieser Tätigkeit nicht bereits nach dem ASVG versichert sind (dies ist bis zu einer Beteiligung von weniger als 50 % denkbar).

Der Pflichtversicherung als freier Dienstnehmer unterliegen Personen, die

- sich auf bestimmte oder unbestimmte Zeit zur Erbringung von Dienstleistungen verpflichten

- diese Dienstleistungen im Wesentlichen persönlich erbringen, wobei ein Vertretungsrecht des freien Dienstnehmers nicht schadet

- aus dieser Tätigkeit ein Entgelt beziehen und

- über keine wesentlichen eigenen Betriebsmittel verfügen.

Freie Dienstnehmer nach § 4 Abs. 4 ASVG können, bei Vorliegen der gesetzlichen Voraussetzungen, beispielsweise Trainer oder Vortragende sein.

Mehr Details: WKO.at-Info zu freien Dienstverträgen

Die Pflichtversicherung des freien Dienstnehmers beginnt mit der Anmeldung bei der ÖGK vor Aufnahme der Tätigkeit. Sie endet mit dem Ende des freien Dienstverhältnisses, jedenfalls aber mit dem Zeitpunkt des Endes des Entgeltanspruchs. Vollversicherte freie Dienstnehmer sind pensions-, kranken-, unfall- und arbeitslosenversichert. Geringfügige freie Dienstnehmer sind nur unfallversichert.

Antragsberechtigt sind Selbständige, die zum Antragszeitpunkt bei der SVS in einer österreichischen Kranken-/Pensionsversicherung pflichtversichert sind, sowie im Antragszeitpunkt in Österreich vollversicherte freie Dienstnehmer. Versicherungen entsprechender Einrichtungen der Freien Berufe erfüllen diese Voraussetzung ebenfalls.

Eine Förderung ist auch dann möglich, wenn Sie aufgrund Ihrer selbständigen Tätigkeit nicht kranken-/pensionsversichert sind. Dies betrifft etwa Personen, die von der Kleinunternehmerregelung in der Sozialversicherung Gebrauch gemacht haben, neue Selbständige unter der Versicherungsgrenze in Höhe von 5.710,32 Euro oder geringfügige freie Dienstnehmer (im Folgenden wird dies vereinfacht als „geringfügige selbständige Tätigkeit“ bezeichnet).

In diesem Fall können Sie die sozialversicherungsrechtlichen Voraussetzungen erfüllen, wenn zum Antragszeitpunkt neben der geringfügigen selbständigen Tätigkeit zusätzlich ein Versicherungsverhältnis aufgrund eigener Tätigkeit gegeben ist. Steuerpflichtige Nebeneinkünfte werden nach Maßgabe der Richtlinie im Rahmen der Deckelung berücksichtigt. Eine Förderung ist möglich, wenn Sie neben Ihrer geringfügigen selbständigen Tätigkeit bspw.

- vollversicherter Arbeitnehmer sind,

- geringfügig tätig sind und nach § 19a ASVG kranken- und pensionsversichert sind (opting-in),

- pflichtversicherter Landwirt sind,

- eine (vorzeitige) Alterspension oder eine Berufsunfähigkeits-/Invaliditäts-/Erwerbsunfähigkeitspension oder eine Witwen-/Witwerpension beziehen.

Eine Förderung ist auch dann möglich, wenn Sie neben Ihrer geringfügigen selbständigen Tätigkeit bspw.

- eine Kündigungsentschädigung oder Urlaubsersatzleistung beziehen,

- Kranken- oder Wochengeld aufgrund eines Dienstverhältnisses beziehen,

- freiwillig in der Kranken- und/oder Pensionsversicherung versichert sind (bspw. als Student, siehe Förderberechtigte FAQ 15),

- einkommensabhängiges Kinderbetreuungsgeld beziehen,

- pauschales Kinderbetreuungsgeld beziehen und davor erwerbstätig waren (nicht arbeitslos, nicht mitversichert).

Bitte beachten Sie, dass bspw. eine Mitversicherung oder eine Waisenpension nicht geeignet sind, die Fördervoraussetzungen zu erfüllen.

Beispiel 1: Frau Müller ist teilzeitbeschäftigt und bei der ÖGK aufgrund des Dienstverhältnisses pflichtversichert. Nebenbei ist sie als Kleinunternehmerin geringfügig gewerblich tätig und aufgrund der Kleinunternehmerausnahme nicht bei der SVS pflichtversichert. Frau Müller kann für ihre gewerbliche Tätigkeit einen Antrag stellen.

Beispiel 2: Frau Müller ist geringfügig beschäftigt und hat sich freiwillig nach § 19a ASVG in der Kranken- und Pensionsversicherung selbstversichert. Nebenbei ist sie als selbständige Vortragende geringfügig tätig und mangels Erreichen der Versicherungsgrenze nicht bei der SVS pflichtversichert. Frau Müller kann für ihre selbständige Tätigkeit als Vortragende einen Antrag stellen.

Achtung! Sind Sie als Neuer Selbständiger unter der Versicherungsgrenze nicht bei der SVS kranken-/pensionsversichert, sind über die Datenschnittstelle mit dem Dachverband der Sozialversicherungsträger keine Nachweise Ihrer selbständigen Tätigkeit verfügbar. In diesem Fall werden Sie per E-Mail aufgefordert, unter einem gesicherten Link zusätzliche Nachweise aus 2019 oder jünger bei Ihrem Antrag hochzuladen:

- Ausgangsrechnungen

und - Angebote, Honorarnoten oder Verträge

und - (falls vorhanden) Link auf die Homepage Ihres Unternehmens.

Angebote alleine sind keine ausreichenden Belege, diese können nur in der Zusammenschau mit Honorarnoten, Verträgen oder Ausgangsrechnungen beurteilt werden.

Ja. Im Antragsformular sind steuerpflichtige Nebeneinkünfte (nach Berücksichtigung der Einkommensteuer) und der Umsatz des Betrachtungszeitraums anzugeben.

Die Förderrichtlinie setzt voraus, dass der Antragsteller zum Zeitpunkt der Antragstellung und im gesamten beantragten Betrachtungszeitraum ein gewerbliches Unternehmen rechtmäßig selbständig betreibt und eine unternehmerische Tätigkeit in Österreich ausgeführt wird. Daher darf zum Zeitpunkt der Antragstellung und im gesamten jeweils beantragten Betrachtungszeitraum das Gewerbe nicht ruhend gemeldet sein.

Unternehmer können in Bezug auf die Einkünfte aus Land- und Forstwirtschaft und eine touristische Vermietung bei der Wirtschaftskammer Österreich keinen Förderantrag stellen. Diese Förderungen werden über die Agrarmarkt Austria (AMA) abgewickelt. Beachten Sie bitte: Haben Sie für einen Betrachtungszeitraum bereits eine Förderung aus dem Härtefall-Fonds von der Wirtschaftskammer Österreich erhalten, können Sie für denselben Betrachtungszeitraum keine Förderung bei der AMA mehr in Anspruch nehmen.

Für Non-Profit-Organisationen erfolgt die Förderung aus dem Härtefall-Fonds anhand eigener Förderrichtlinien (siehe NPO Unterstützungsfonds – NPO Unterstützungsfonds (npo-fonds.at). Die Abwicklung erfolgt aber ebenfalls nicht durch die Wirtschaftskammer Österreich.

Ja, die Gesellschafter einer OG sind antragsberechtigt, sofern sie steuerliche Einkünfte aus selbständiger Arbeit (§ 22 EStG) und / oder Gewerbebetrieb (§ 23 EStG) erzielen. Voraussetzung ist das Bestehen einer Pflichtversicherung in der Kranken- und/oder Pensionsversicherung bei der SVS bei Antragstellung.

Eine Förderung ist unter gewissen Voraussetzungen auch dann möglich, wenn Sie aufgrund Ihrer selbständigen Tätigkeit als Gesellschafter nicht kranken-/pensionsversichert sind (siehe dazu Förderberechtige FAQ 3 ff.). Die Gesellschaft ist nicht antragsberechtigt.

Siehe auch Sozialversicherung der Gewerbetreibenden

Bei Gesellschaftern einer Personengesellschaft (steuerlich „Mitunternehmerschaft“) ist bei der Ermittlung des Förderbetrages eine auf den einzelnen Mitunternehmer bezogene Betrachtung anzustellen.

Unbeschränkt haftende Gesellschafter einer KG (= Komplementäre) sind antragsberechtigt, sofern sie steuerliche Einkünfte aus selbständiger Arbeit (§ 22 EStG) und/oder Gewerbebetrieb (§ 23 EStG) erzielen. Voraussetzung ist das Bestehen einer Pflichtversicherung in der Kranken- und/oder Pensionsversicherung bei der SVS bei Antragstellung. Eine Förderung ist unter gewissen Voraussetzungen auch dann möglich, wenn Sie aufgrund Ihrer selbständigen Tätigkeit als Komplementär nicht kranken-/pensionsversichert sind (siehe dazu Förderberechtige FAQ 3 ff.). Die Gesellschaft ist nicht antragsberechtigt. Beschränkt haftende Gesellschafter einer KG (= Kommanditisten) sind als reine Kapitalgeber im Regelfall nicht pflichtversichert und daher nicht antragsberechtigt.

In der Gesellschaft mittätige Kommanditisten können antragsberechtigt sein, wenn eine Pflichtversicherung in der Kranken-/Pensionsversicherung als Neuer Selbständiger oder als freier Dienstnehmer vorliegt. Eine Förderung ist unter gewissen Voraussetzungen auch dann möglich, wenn Sie als mittätiger Kommanditist aufgrund dieser Tätigkeit nicht kranken-/pensionsversichert sind (siehe dazu Förderberechtige FAQ 3 ff.). Voraussetzung ist eine unternehmerische Tätigkeit wie etwa die Übernahme von Geschäftsführungsbefugnissen, Unternehmerrisiko über Haftungseinlage hinaus, etc. Liegt eine Pflichtversicherung nach dem ASVG als Dienstnehmer vor, kann kein Antrag gestellt werden.

Siehe auch: Sozialversicherung der Gewerbetreibenden, Neue Selbständige

Bei Gesellschafter einer Personengesellschaft (steuerlich „Mitunternehmerschaft“) ist bei der Ermittlung des Förderbetrages eine auf den einzelnen Mitunternehmer bezogene Betrachtung anzustellen.Wurde im Betrachtungszeitraum und im Zeitpunkt der Antragstellung Weiterbildungsgeld aufgrund einer Bildungskarenz bezogen, ist dies als Leistung aus der Arbeitslosenversicherung ein Ausschließungsgrund.

Nein, von einer Förderung ausgenommen sind natürliche Personen, die zum Antragszeitpunkt und im jeweils beantragten Betrachtungszeitraum eine Leistung aus der Arbeitslosenversicherung (dazu zählen etwa Arbeitslosengeld, Notstandshilfe, Weiterbildungsgeld oder Umschulungsgeld) beziehen.

GmbH-Gesellschafter, die nicht Geschäftsführer der GmbH sind, unterliegen im Regelfall nicht der Pflichtversicherung. Gesellschafter, die nicht in der GmbH mittätig sind, sind daher im Regelfall nicht antragsberechtigt.

Unter gewissen Voraussetzungen kann bei einem mittätigen Gesellschafter eine Pflichtversicherung nach dem GSVG als Neuer Selbständiger vorliegen, sofern dieser nicht schon aufgrund eines Arbeitsverhältnisses zur GmbH nach dem ASVG pflichtversichert ist. Ist die Pflichtversicherung in der Kranken-/Pensionsversicherung nach dem GSVG gegeben, so kann auch der Gesellschafter einen Antrag stellen.

Eine Förderung ist unter gewissen Voraussetzungen auch dann möglich, wenn Sie als mittätiger Gesellschafter aufgrund dieser selbständigen Tätigkeit nicht kranken-/pensionsversichert sind (siehe dazu Förderberechtige FAQ 3 ff.).Ja, Voraussetzung ist die selbständige Tätigkeit durch Vorliegen einer Pflichtversicherung nach dem GSVG. Eine Förderung ist unter gewissen Voraussetzungen auch dann möglich, wenn Sie aufgrund Ihrer selbständigen Tätigkeit nicht kranken-/pensionsversichert sind (siehe dazu Förderberechtige FAQ 3 ff.). Liegt eine Pflichtversicherung nach dem ASVG ausschließlich als Dienstnehmer vor, kann kein Antrag gestellt werden. Die GmbH ist nicht antragsberechtigt.

Die Gesellschaft muss weniger als 10 Vollzeit-Äquivalente beschäftigen und max. 2 Mio. Euro Umsatz oder Bilanzsumme aufweisen. Ein wesentlich beteiligter Gesellschafter-Geschäftsführer einer GmbH mit 10 oder mehr Mitarbeiter kann keinen Härtefall-Fonds-Antrag stellen. Ist der Unternehmer Gesellschafter-Geschäftsführer, Geschäftsführer mehrerer Gesellschaften oder ist die Gesellschaft in anderer Form Teil einer Gruppe kann es zu einer Zusammenrechnung der Jahresarbeitseinheiten und der Umsätze bzw. Bilanzsummen kommen, näheres siehe Benutzerhandbuch zur KMU-Definition.

Gesellschafter-Geschäftsführer, die selbständige Einkünfte gemäß § 22 Z 2 EStG 1988 erzielen und eine Förderung beanspruchen, haben ausdrücklich zu bestätigen, dass eine wirtschaftlich signifikante Bedrohung der Gesellschaft durch COVID-19 vorliegt und die Verminderung ihrer Einnahmen dadurch veranlasst ist. Das bedeutet:

Die wirtschaftlich signifikante Bedrohung (Umsatzeinbruch/Kostenunterdeckung) muss sowohl bei der GmbH als auch beim Gesellschafter vorliegen. Dementsprechend muss beim Antragsteller (GmbH-Gesellschafter) ein Einnahmenrückgang (=Umsatzeinbruch) vorliegen, der entweder mindestens 50 % gegenüber dem maßgeblichen Vergleichszeitraum beträgt oder so hoch ist, dass die laufenden Kosten im Betrachtungszeitraum nicht mehr gedeckt werden können. Der Einnahmenrückgang muss außerdem auf eine wirtschaftlich signifikante Bedrohung der GmbH zurückzuführen sein. Dementsprechend muss bei der GmbH ebenfalls ein Umsatzeinbruch vorliegen, der entweder mindestens 50% gegenüber dem maßgeblichen Vergleichszeitraum beträgt oder so hoch ist, dass die GmbH ihre laufenden betrieblichen Kosten nicht mehr decken kann. Die Gründe für die wirtschaftlich signifikante Bedrohung müssen beim Gesellschafter und der GmbH nicht ident sein: Die Voraussetzung ist daher z.B. erfüllt, wenn ein mehr als 50 %-iger Umsatzeinbruch bei der Gesellschaft zu einer Verringerung der Einnahmen des Gesellschafters in einer Höhe führt, die bewirkt, dass er seine laufenden Kosten nicht mehr decken kann.

Ist ein Antragsteller Gesellschafter-Geschäftsführer bei mehreren GmbHs, muss die wirtschaftlich signifikanten Bedrohung bei jeder GmbH gegeben sein.

Bei mehreren Gesellschaften muss sich die Bestätigung auf alle GmbHs beziehen. Sie müssen ausdrücklich zur Kenntnis nehmen, dass unrichtige Angaben zur Rückforderung der Förderung führen und strafrechtliche Konsequenzen nach sich ziehen können. Der Förderungswerber verpflichtet sich, alle Dokumente zur Feststellung des Sachverhaltes auf Anforderung vorzulegen

Ja, auch Freiberufler sind antragsberechtigt. Freiberufler sind beispielsweise Wirtschaftstreuhänder, Tierärzte, Notare, Rechtsanwälte, Ziviltechniker, Ärzte, Apotheker oder Patentanwälte.

Für Freiberufler besteht unter gewissen Voraussetzungen die Möglichkeit, aus der Pensions- und Krankenversicherung auszutreten („Opting-out“). In diesem Fall wird dies dem Erfordernis der Pflichtversicherung in der Krankenversicherung gleichgestellt. Das bedeutet, dass auch Freiberufler antragsberechtigt sind.

Achtung! Wenn Sie im Online-Antragsformular die Checkbox Opting-Out angeklickt haben, laden Sie bitte am Ende der Antragstellung ein Dokument hoch, das Ihre Sozialversicherung bestätigt. Aus dem Dokument muss hervorgehen, dass Sie die versicherungsnehmende Person sind und bei welcher Versicherung diese abgeschlossen wurde.

Bitte beachten Sie, dass Ihr Antrag ohne einen entsprechenden Nachweis nicht bearbeitet werden kann.

Ab der Gründung ist die Gründerbeihilfe als eine reine Beihilfe nicht als Leistung aus der Arbeitslosenversicherung einzustufen und daher nicht schädlich für den Härtefall-Fonds. Vor der Gründung ist der Bezug als Weiterzahlung des Arbeitslosengeldes ein Ausschließungsgrund.

Ja, sofern die Unternehmensgründung oder Betriebsübernahme zwischen 1.1.2020 und 31.10.2020 erfolgt ist. In diesem Fall werden Förderungswerber pauschal mit 600 Euro für den jeweils beantragten Betrachtungszeitraum (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) unterstützt.

Es können laut Richtlinien nur Personen gefördert werden, die bis zum 31.10.2020 ihre unternehmerische Tätigkeit aufgenommen haben.

Ja. Bei Unternehmensgründung oder Betriebsübernahme in den Kalenderjahren 2018 und 2019 werden Förderungswerber, die über keinen Einkommensteuerbescheid verfügen und unbeschränkt steuerpflichtig sind, pauschal mit 600 Euro je Betrachtungszeitraum (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) unterstützt.

Eine Förderung ist auch dann möglich, wenn Sie aufgrund Ihrer selbständigen Tätigkeit nicht kranken-/pensionsversichert sind. Dies betrifft etwa Personen, die von der Kleinunternehmerregelung in der Sozialversicherung Gebrauch gemacht haben oder Neue Selbständige unter der Versicherungsgrenze in Höhe von 5.710,32 Euro (= „geringfügige selbständige Tätigkeit“).

In diesem Fall können Sie die sozialversicherungsrechtlichen Voraussetzungen erfüllen, wenn zum Antragszeitpunkt neben der geringfügigen selbständigen Tätigkeit zusätzlich ein Versicherungsverhältnis aufgrund eigener Tätigkeit gegeben ist. Steuerpflichtige Nebeneinkünfte werden nach Maßgabe der Richtlinie im Rahmen der Deckelung berücksichtigt. Eine Förderung ist möglich, wenn Sie neben Ihrer geringfügigen selbständigen Tätigkeit bspw.

- vollversicherter Arbeitnehmer sind,

- geringfügig tätig sind und nach § 19a ASVG kranken- und pensionsversichert sind (opting-in),

- pflichtversicherter Landwirt sind,

- eine (vorzeitige) Alterspension oder eine Berufsunfähigkeits-/Invaliditäts-/Erwerbsunfähigkeitspension oder eine Witwen-/Witwerpension beziehen.

Eine Förderung ist auch dann möglich, wenn Sie neben Ihrer geringfügigen selbständigen Tätigkeit bspw.

- eine Kündigungsentschädigung oder Urlaubsersatzleistung beziehen,

- Kranken- oder Wochengeld aufgrund eines Dienstverhältnisses beziehen,

- freiwillig in der Kranken- und/oder Pensionsversicherung versichert sind (bspw. als Student, siehe Förderberechtigte FAQ 15),

- einkommensabhängiges Kinderbetreuungsgeld beziehen,

- pauschales Kinderbetreuungsgeld beziehen und davor erwerbstätig waren (nicht arbeitslos, nicht mitversichert).

Bitte beachten Sie, dass bspw. eine Mitversicherung oder eine Waisenpension nicht geeignet sind, die Fördervoraussetzungen zu erfüllen.

Beispiel 1: Frau Müller ist teilzeitbeschäftigt und bei der ÖGK aufgrund des Dienstverhältnisses pflichtversichert. Nebenbei ist sie als Kleinunternehmerin geringfügig gewerblich tätig und aufgrund der Kleinunternehmerausnahme nicht bei der SVS pflichtversichert. Frau Müller kann für ihre gewerbliche Tätigkeit einen Antrag stellen.

Beispiel 2: Frau Müller ist geringfügig beschäftigt und hat sich freiwillig bei der ÖGK in der Kranken- und Pensionsversicherung selbstversichert. Nebenbei ist sie als selbständige Vortragende geringfügig tätig und mangels Erreichen der Versicherungsgrenze nicht bei der SVS pflichtversichert. Frau Müller kann für ihre selbständige Tätigkeit als Vortragende einen Antrag stellen.

Achtung! Sind Sie als Neuer Selbständiger unter der Versicherungsgrenze nicht bei der SVS kranken-/pensionsversichert, sind über die Datenschnittstelle mit dem Dachverband der Sozialversicherungsträger keine Nachweise Ihrer selbständigen Tätigkeit verfügbar.

In diesem Fall werden Sie per E-Mail aufgefordert, unter einem gesicherten Link zusätzliche Nachweise aus 2019 oder jünger bei Ihrem Antrag hochzuladen:

- Ausgangsrechnungen

und - Angebote, Honorarnoten oder Verträge

und - (falls vorhanden) Link auf die Homepage Ihres Unternehmens.

Angebote alleine sind keine ausreichenden Belege, diese können nur in der Zusammenschau mit Honorarnoten, Verträgen oder Ausgangsrechnungen beurteilt werden.

Eine Förderung ist unter gewissen Voraussetzungen auch dann möglich, wenn Sie aufgrund des geringfügigen freien Dienstverhältnisses nicht kranken-/pensionsversichert sind.

In diesem Fall können Sie die sozialversicherungsrechtlichen Voraussetzungen erfüllen, wenn zum Antragszeitpunkt neben dem geringfügigen freien Dienstverhältnis zusätzlich ein Versicherungsverhältnis aufgrund eigener Tätigkeit gegeben ist. Steuerpflichtige Nebeneinkünfte werden nach Maßgabe der Richtlinie im Rahmen der Deckelung berücksichtigt. Eine Förderung ist möglich, wenn Sie neben Ihrem geringfügigen freien Dienstverhältnis bspw.

- vollversicherter Arbeitnehmer sind,

- nach § 19a ASVG kranken- und pensionsversichert sind (opting-in),

- pflichtversicherter Landwirt sind,

- eine (vorzeitige) Alterspension oder eine Berufsunfähigkeits-/Invaliditäts-/Erwerbsunfähigkeitspension oder eine Witwen-/Witwerpension beziehen.

Eine Förderung ist auch dann möglich, wenn Sie neben Ihrer geringfügigen selbständigen Tätigkeit bspw.

- eine Kündigungsentschädigung oder Urlaubsersatzleistung beziehen,

- Kranken- oder Wochengeld aufgrund eines Dienstverhältnisses beziehen,

- freiwillig in der Kranken- und/oder Pensionsversicherung versichert sind (bspw. als Student, siehe Förderberechtigte FAQ 15),

- einkommensabhängiges Kinderbetreuungsgeld beziehen,

- pauschales Kinderbetreuungsgeld beziehen und davor erwerbstätig waren (nicht arbeitslos, nicht mitversichert).

Bitte beachten Sie, dass bspw. eine Mitversicherung oder eine Waisenpension nicht geeignet sind, die Fördervoraussetzungen zu erfüllen.

Ja. Die Kurzarbeitsbeihilfe, die an meinen Arbeitgeber ausbezahlt wird, stellt keinen Ausschlussgrund dar. Steuerpflichtige Nebeneinkünfte werden nach Maßgabe der Richtlinie im Rahmen der Deckelung berücksichtigt.

Ja, siehe Förderberechtige FAQ 3.

Der Bezug von Wochengeld steht einer Förderung nicht entgegen, sofern die übrigen Voraussetzungen der Richtlinie erfüllt sind. Wochengeldbezüge sind keine Nebeneinkünfte im Sinne der Richtlinie und daher bei den Nebeneinkünften nicht zu berücksichtigen.

Sind Sie Kleinunternehmer/Neuer Selbständiger unter der Versicherungsgrenze und dadurch nicht bei der SVS pflichtversichert oder geringfügiger freier Dienstnehmer, können Sie durch den Bezug von ASVG-Wochengeld aufgrund eines Dienstverhältnisses die Fördervoraussetzungen erfüllen.Ja. Der Bezug von Kinderbetreuungsgeld steht einer Förderung nicht entgegen, sofern die übrigen Voraussetzungen der Richtlinie erfüllt sind. Kinderbetreuungsgeldbezüge sind keine Nebeneinkünfte im Sinne der Richtlinie und daher bei den Nebeneinkünften nicht zu berücksichtigen.

Sind Sie Kleinunternehmer/Neuer Selbständiger unter der Versicherungsgrenze und dadurch nicht bei der SVS pflichtversichert, oder geringfügiger freier Dienstnehmer, können Sie durch den Bezug des einkommensabhängigen Kinderbetreuungsgelds oder den Bezug von pauschalem Kinderbetreuungsgeld, wenn Sie zuvor erwerbstätig waren (nicht arbeitslos, nicht mitversichert), die Fördervoraussetzungen erfüllen.

Ja. Ein Pensionsbezug stellt keinen Ausschlussgrund dar. Dies gilt für Pensionen wie zum Beispiel Alterspension, Witwenpension etc. Die Pensionsbezüge werden als Nebeneinkünfte nach Maßgabe der Richtlinie im Rahmen der Deckelung berücksichtigt.

Förderkriterien

Als Zeitpunkt der Gründung zählt die Eintragung der Gewerbeberechtigung, oder, sofern es sich um kein Gewerbe handelt, die Aufnahme der unternehmerischen Tätigkeit. Die Aufnahme der unternehmerischen oder freiberuflichen Tätigkeit oder Tätigkeit als freier Dienstnehmer beginnt mit dem Zeitpunkt, an dem das Unternehmen am Markt auftritt, bzw. Angehörige der freien Berufe und freie Dienstnehmer ihre Dienstleistungen anbieten.

Bei Gründungen bzw. Übernahmen zwischen 1.1.2020 und 31.10.2020 gilt als Zeitpunkt der Gründung die Anmeldung in ein Versicherungsverhältnis in einer gesetzlich vorgeschriebenen Kranken- und/oder Pensionsversicherung bzw. in Versicherungen entsprechender Einrichtungen der Freien Berufe.Für die Ermittlung des Umsatzes des Vergleichszeitraums gilt:

- Für den Betrachtungszeitraum 1 (1.7.2021 bis 31.7.2021) ist der Umsatz dieses Zeitraumes dem Umsatz des Monats Juli 2019 oder einem Drittel des Umsatzes des dritten Quartals 2019 gegenüber zu stellen.

- Für den Betrachtungszeitraum 2 (1.8.2021 bis 31.8.2021) ist der Umsatz dieses Zeitraumes dem Umsatz des Monats August 2019 oder einem Drittel des Umsatzes des dritten Quartals 2019 gegenüber zu stellen.

- Für den Betrachtungszeitraum 3 (1.9.2021 bis 30.9.2021) ist der Umsatz dieses Zeitraumes dem Umsatz des September 2019 oder einem Drittel des Umsatzes des dritten Quartals 2019 gegenüber zu stellen.

Für Unternehmen, die bei Antragstellung weniger als 20 Monate bestehen, ist für die Ermittlung des Wertes des Vergleichszeitraumes die Planungsrechnung heranzuziehen. In diesem Fall ist als Umsatz des Vergleichszeitraumes der Wert anzugeben, der auf Grund einer sorgfältigen Schätzung als Umsatz für den jeweiligen Betrachtungszeitraum anzunehmen wäre, wenn die COVID-19-Pandemie nicht eingetreten wäre.

Sollten für einen der angeführten Betrachtungszeiträume Umsätze erst nach den maßgebenden Vergleichszeiträumen im Jahr 2019 erzielt worden sein, gilt als Umsatz des Vergleichszeitraumes der Wert, der sich ergibt, wenn die Summe der Umsätze vom Beginn des Monats der erstmaligen Umsatzerzielung bis zum 29. Februar 2020 durch die Anzahl der einbezogenen Monate dividiert wird (Ermittlung eines Umsatz-Durchschnittswertes).

Beispiel für die Ermittlung des Umsatz-Durchschnittswertes

Die Unternehmensgründung erfolgte am 1.11.2019. Beantragt wird für den Betrachtungszeitraum 2 (1.8.2021 bis 31.8.2021) am 1.9.2021.

Da für den maßgebenden Vergleichszeitraum (August 2019 oder drittes Quartal in 2019) kein Umsatz existiert und das Unternehmen zum Zeitpunkt der Antragstellung mehr als 20 Monate besteht, ist ein Umsatz-Durchschnittswert für den Zeitraum von 1.11.2019 bis 29.2.2020 (4 Monate) zu ermitteln:

| Umsatz November 2019 | 3.800 Euro |

| Umsatz Dezember 2019 | 5.700 Euro |

| Umsatz Jänner 2020 | 4.400 Euro |

| Umsatz Februar 2020 | 6.100 Euro |

| Gesamt | 20.000 Euro |

Der Umsatz des Vergleichszeitraumes beträgt 5.000 Euro (20.000/4).

Für die Ermittlung des Umsatzeinbruches von mindestens 50 % bestehen folgende alternative Möglichkeiten:

- Es werden die Werte aus den Kennzahlen 9040/9050 miteinander verglichen (zum Beispiel der Wert der in den Kennzahlen 9040/9050 für den Betrachtungszeitraum 1 (1.7.2021 bis 31.7.2021) einzutragen ist, wird dem Wert aus den Kennzahlen 9040/9050 des Monats Juli 2019 oder einem Drittel des Umsatzes des dritten Quartals 2019 gegenübergestellt).

- Es werden die Umsätze gemäß Umsatzsteuergesetz für die jeweiligen Zeiträume miteinander verglichen.

Kleinunternehmer, die umsatzsteuerbefreit sind, können daher die Werte der Kennzahlen 9040/9050 heranziehen. GmbH-Geschäftsführer, die keine Unternehmer im Sinn des Umsatzsteuergesetzes sind, müssen diese Werte heranziehen.

Für die Prüfung dieses Kriteriums ist die Angabe der Erträge/Betriebseinnahmen im Vergleichszeitraum im Online Antragsformular erforderlich (Beträge ohne Umsatzsteuer, detaillierte Informationen zur Ermittlung Erträge/Betriebseinnahmen = Umsatz siehe Berechnung FAQ 9 und Beantragung FAQ 3).

Für derartige Einkünfte erfolgt die Förderung aus dem Härtefall-Fonds im Wege der AMA (eine Beantragung für denselben Betrachtungszeitraum ist nur entweder bei der WKÖ oder bei der AMA möglich). Wer als Bezieher von gewerblichen oder selbständigen Einkünften auch Nebeneinkünfte aus Land- und Forstwirtschaft bezieht, hat diese Nebeneinkünfte anzugeben. Nebeneinkünfte werden bei der Deckelung berücksichtigt.

- Es sind steuerpflichtige Nebeneinkünfte des jeweiligen Kalendermonates heranzuziehen.

- Zur Ermittlung des Nettoeinkommens aus den Nebeneinkünften (Einkünfte abzüglich der darauf entfallenden Einkommensteuer) wird der Durchschnittssteuersatz des maßgebenden Vergleichsjahres herangezogen.

Die Angabe der Nebeneinkünfte bei Antragstellung ist erforderlich, da sie zu einer Kürzung der Förderung führen können.

Förderungswerber mit steuerpflichtigen Nebeneinkünften sind von der erhöhten Berechnungsmethode (90 % der Bemessungsgrundlage) ausgeschlossen.Privatzimmervermieter von privaten Gästezimmern im eigenen Haushalt mit höchstens 10 Betten, die nicht der Gewerbeordnung 1994 unterliegen, gewerbliche und sonstige touristische Vermieter, die aus dieser Tätigkeit Einkünfte gemäß § 28 EStG erzielen und dafür Nächtigungsabgaben abführen (touristische Vermieter) werden aus dem Härtefall-Fonds im Wege der AMA gefördert. Wer als Bezieher von gewerblichen oder selbständigen Einkünften auch derartige Nebeneinkünfte bezieht, hat sie anzugeben. Nebeneinkünfte werden bei der Deckelung berücksichtigt.

- Es sind steuerpflichtige Nebeneinkünfte des jeweiligen Kalendermonates heranzuziehen.

- Zur Ermittlung des Nettoeinkommens aus den Nebeneinkünften (Einkünfte abzüglich der darauf entfallenden Einkommensteuer) wird der Durchschnittssteuersatz des maßgebenden Vergleichsjahres herangezogen.

Die Angabe der Nebeneinkünfte bei Antragstellung ist erforderlich, da sie zu einer Kürzung der Förderung führen können.

Förderungswerber mit steuerpflichtigen Nebeneinkünften sind von der erhöhten Berechnungsmethode (90 % der Bemessungsgrundlage) ausgeschlossen.

Anzugeben ist das Einkommen aus den steuerpflichtigen Nebeneinkünften, das heißt der Betrag, der sich ergibt, wenn man von den Einkünften die darauf entfallende Einkommensteuer abzieht (Nettoeinkommen aus den Nebeneinkünften). Es sind die Nebeneinkünfte desjenigen Kalendermonats heranzuziehen, in welchem der Betrachtungszeitraum beginnt.

Beispiel: Für den Betrachtungszeitraum 1 (1.7.2021 bis 31.7.2021) sind die steuerpflichtigen Nebeneinkünfte des Kalendermonats Juli 2021 anzugeben.

Bei Nebeneinkünften aus unselbständiger Arbeit wird der Nettolohn (nach Abzug der Sozialversicherung und der Lohnsteuer) aus demjenigen Kalendermonat, in welchem der Betrachtungszeitraum beginnt, gemäß Gehaltszettel oder Kontoauszug, herangezogen. Es wird somit der nach Vornahme aller Abzüge verbleibende Auszahlungsbetrag für die steuerpflichtigen Einnahmen nach Abzug von Sozialversicherung und Lohnsteuer aus der monatlichen Lohnabrechnungherangezogen. Allfällige Sonderzahlungen sind dabei mit zu berücksichtigen. Nicht steuerpflichtige Beträge, die zB aus Anlass einer Dienstreise als Reisevergütungen (Fahrtkostenvergütungen, Kilometergelder) und als Tagesgelder und Nächtigungsgelder gezahlt werden, sind nicht zu berücksichtigen.

Beispiel: Für den Betrachtungszeitraum 1 (1.7.2021 bis 31.7.2021) sind die Netto-Nebeneinkünfte aus unselbständiger Arbeit anzugeben, die für den Kalendermonat Juli 2021 ausgezahlt wurden.

Nebeneinkünfte aus Kapitalvermögen (Zinsen, Dividenden, Gewinnausschüttungen) sind netto (nach Abzug der KESt) anzugeben. Es zählt der Monat des Zuflusses.

Beispiel: Für den Betrachtungszeitraum 1 (1.7.2021 bis 31.7.2021) sind die Netto-Nebeneinkünfte aus Kapitalvermögen anzugeben, die im Kalendermonat Juli 2021 zugeflossen sind.

Bei Nebeneinkünften aus Vermietung und Verpachtung oder bei sonstigen tarifsteuerpflichtigen Einkünften ist für die Ermittlung des Nettobetrages (nach Abzug der Einkommensteuer) der Durchschnittssteuersatz des maßgebenden Vergleichsjahres heranzuziehen.

Das maßgebliche Vergleichsjahr ist jenes, in dem der letzte verfügbare Steuerbescheid mit Einkünften aus selbständiger Arbeit und/oder Gewerbebetrieb vorliegt. Der Durchschnittsteuersatz wird durch Division des Betrags der Einkommensteuer durch den Betrag des Einkommens (laut Steuerbescheid) errechnet (bei alternativer Berechnung auf Basis des 3-Jahres-Durchschnitts, erfolgt die Berechnung auf Basis der Durchschnittswerte Einkommensteuer und Einkommen der letzten 3 Einkommensteuerbescheide).

Dieser Durchschnittsteuersatz wird auf die Einkünfte des betreffenden Monats angewendet. Daraus ergibt sich die auf die Einkünfte entfallende Einkommensteuer. Dann wird dieser Steuerbetrag von den Einkünften abgezogen. Das so ermittelte Nettoeinkommen ist im Formular anzugeben.

Beispiel: Es werden im Juli 2021 Einkünfte aus Vermietung und Verpachtung von 600 Euro erzielt (Mieterträge von 1.000 Euro abzüglich Werbungskosten von 400 Euro). Der letzte Steuerbescheid mit Einkünften aus Gewerbebetrieb stammt aus 2018. Aus der Division von Einkommensteuer 2018 durch Einkommen 2018 ergibt sich im konkreten Fall ein Durchschnittsteuersatz 2018 von 28 %.

Für den Betrachtungszeitraum 1 (1.7.2021 bis 31.7.2021) ist das Nettoeinkommen aus den Nebeneinkünfte aus Vermietung und Verpachtung für Juli 2021 anzugeben. Dieses Nettoeinkommen ist wie folgt zu ermitteln:

| Einkünfte | 600 Euro |

| Abzüglich Steuer auf diese Einkünfte (28 % von 600) | 168 Euro |

| Nettoeinkommen aus den Nebeneinkünften | 432 Euro |

Die rechtliche Basis für die Förderung aus dem Härtefall-Fonds ist die entsprechende Richtlinie. In dieser ist festgelegt, welche Voraussetzungen man nachweislich erfüllen muss, um eine Förderung zu bekommen. Grundsätzlich erfasst sind Selbständige, die von einer wirtschaftlich signifikanten Bedrohung durch COVID-19 betroffen sind (Förderkriterien FAQ 3 ff.).

Nachfolgende Punkte sind kumulativ zu erfüllen (gilt analog für freie Dienstnehmer):

- Rechtmäßiger und selbständiger Betrieb eines gewerblichen Unternehmens im eigenen Namen und auf eigene Rechnung oder selbständige Ausübung eines Freien Berufes (egal, ob Kammermitglied oder nicht) zum Zeitpunkt der Antragstellung und im gesamten jeweils beantragten Betrachtungszeitraum.

- Besitz einer Kennzahl des Unternehmensregisters (KUR) beziehungsweise eine Global Location Number (GLN), einer Steuernummer und einer Sozialversicherungsnummer in Österreich zum Zeitpunkt der Antragstellung. Für Förderungswerber, die über keine KUR oder GLN verfügen, genügt die Angabe der Steuernummer und Sozialversicherungsnummer in Österreich. Zur Beantragung einer Steuernummer siehe Beantragung FAQ 11.

- Unternehmerische Tätigkeit in Österreich zum Zeitpunkt der Antragstellung und im gesamten jeweils beantragten Betrachtungszeitraum.

- Wirtschaftlich signifikante Bedrohung durch COVID-19 (wann diese vorliegt siehe Förderkriterien FAQ 3).

- Es wurden keine weiteren Förderungen in Form von Barauszahlungen durch Gebietskörperschaften bezogen, die der Bekämpfung der Auswirkungen von COVID-19 dienen. Zu den Ausnahmen siehe Abgrenzung zu anderen Förderungen FAQ 1.

- Das Unternehmen darf vor der COVID-19-Krise kein „Unternehmen in Schwierigkeiten“ gemäß Verordnung (EU) 651/2014 gewesen sein.

- Es darf im Zeitpunkt der Antragstellung und für den von der Antragstellung betroffenen Betrachtungszeitraum kein Insolvenzverfahren anhängig sein; dies gilt nicht für Unternehmen, für die ein Sanierungsverfahren gemäß der §§ 166 ff des Bundesgesetzes über das Insolvenzverfahren (Insolvenzordnung – IO), RGBl. Nr. 337/1914, eröffnet wurde.

- Erfolgte Unternehmensgründung oder Betriebsübernahme

- bis zum 31.12.2019: Als Zeitpunkt der Gründung zählt die Eintragung der Gewerbeberechtigung, oder, sofern es sich um kein Gewerbe handelt, die Aufnahme der unternehmerischen Tätigkeit; oder

- von 1.1.2020 bis 31.10.2020: Als Zeitpunkt der Gründung zählt die Anmeldung in ein Versicherungsverhältnis in einer gesetzlich vorgeschriebenen Kranken- und/oder Pensionsversicherung bzw. in Versicherungen entsprechender Einrichtungen der Freien Berufe. In Fällen, in denen eine solche Anmeldung nicht erforderlich ist (z.B. bei neuen Selbständigen mit Einkünften, die die für die Pflichtversicherung maßgebende Versicherungsgrenze nicht überschreiten), ist glaubhaft zu machen, dass die Tätigkeit tatsächlich vor dem 31.10.2020 begonnen wurde.

- Aufrechtes Versicherungsverhältnis in einer gesetzlich vorgeschriebenen Kranken- und/oder Pensionsversicherung bzw. in Versicherungen entsprechender Einrichtungen der Freien Berufe im Zeitpunkt der Antragstellung. Freiwillige Versicherungen in einer gesetzlich vorgeschriebenen Kranken- und/oder Pensionsversicherung bzw. in Versicherungen entsprechender Einrichtungen der Freien Berufe erfüllen diese Voraussetzung ebenfalls. Das Versicherungsverhältnis muss durch eigene Tätigkeit, Eigenpension aufgrund eigener Tätigkeit oder Witwenpension, also nicht durch Mitversicherung, jedoch nicht notwendigerweise durch die selbständige Tätigkeit begründet sein.

- In dem am wenigsten weit zurückliegenden Einkommensteuerbescheid (bei alternativer Berechnung in den am wenigsten weit zurückliegenden drei aufeinanderfolgenden Einkommensteuerbescheiden) aus dem Zeitraum 2015 bis 2019 müssen Einkünfte aus selbständiger Arbeit und/oder Gewerbebetrieb vorhanden sein. Dies gilt nicht für Förderungswerber, die den Betrieb von 1.1.2018 bis 31.10.2020 gegründet oder übernommen haben.

- Ist aus dem Zeitraum 2015 bis 2019 kein Einkommensteuerbescheid vorhanden, muss in Österreich zum Zeitpunkt der Antragstellung unbeschränkte Steuerpflicht bestehen.

- Auf den Namen des Förderwerbers lautende Kontoverbindung aus einem EU-Land oder EWR-Land (siehe Beantragung FAQ 12)

Das ist entsprechend der Richtlinie der Fall, wenn sich die Ertragsfähigkeit der ausgeübten Tätigkeit infolge der COVID-19-Pandemie gegenüber der Zeit davor derart verschlechtert hat, dass zahlungswirksame laufende Kosten, die vor der Krise aus dem Betrieb gedeckt werden konnten, aus den Mitteln, die dem Betrieb nunmehr zur Verfügung stehen (Einnahmen, Eigenmittel, schon vor der Krise bestehende Betriebskredite) nicht mehr beglichen werden können. Durch die COVID-19-Krise ausgelöste liquiditätsstärkende Maßnahmen, die außerhalb der Krise nicht erforderlich gewesen wären (z.B. spezifische Kredite zur Absicherung der COVID-19-bedingten verminderten Liquidität, Steuerstundungen) bleiben, ebenso wie Privatvermögen, außer Betracht.

Betroffen sind regelmäßig wiederkehrende betriebliche Kosten, die steuerliche Betriebsausgaben darstellen und denen sich der Betreffende auch während der Krise nicht entziehen kann (z.B. Personalkosten, Geschäftsraummiete, laufende betriebliche Steuern, betriebliche Versicherungen). Nicht erfasst sind einmalig anfallende Kosten (z.B. Kaufpreis für ein Betriebsgebäude). Wareneinkäufe und Vorleistungen sind nur insoweit zu berücksichtigen, als sie unter den durch die COVID-19-Krise vorgegebenen Marktbedingungen für die Geschäftstätigkeit erforderlich sind oder auf einer schon vor der Krise abgeschlossenen Abnahmeverpflichtung beruhen.

Bei der Prüfung der wirtschaftlichen Betroffenheit wird neben den laufenden betrieblichen Kosten (Betriebsausgaben) bei in Österreich nicht nur berufsbedingt wohnhaften Personen zur Berücksichtigung angemessener laufender privater Kosten ein monatlicher Betrag von 2.000 Euro automatisch berücksichtigt. Ist der Förderungswerber verheiratet oder lebt in eingetragener Partnerschaft, wird für die angemessene Berücksichtigung der laufenden privaten Kosten bei in Österreich nicht nur berufsbedingt wohnhaften Personen ein monatlicher Betrag von 3.000 Euro angesetzt.

Dabei gilt:

- Beurteilungszeitraum ist der jeweilige Betrachtungszeitraum.

- Die Erfassung von Mittelzuflüssen (Einnahmen) und Mittelabflüssen (Ausgaben) erfolgt nach Maßgabe einer Cash-flow-Rechnung.

- Nebeneinkünfte bleiben außer Ansatz.

Anstelle der Beträge von 2.000 Euro bzw. 3.000 Euro werden bei Personen, die in Österreich nur berufsbedingt wohnhaft sind, auf Basis der Angaben im Online Antragsformular die Beträge, die sich unter Berücksichtigung des Preisniveaus im jeweiligen ausländischen Wohnsitzstaat ergeben, berechnet. Die Ermittlung erfolgt auf Grundlage der vom Statistischen Amt der Europäischen Union am 1. Juni 2020 veröffentlichten Indikatoren im Rahmen der „Vergleichenden Preisniveaus des Endverbrauchs der privaten Haushalte einschließlich indirekter Steuern (EU-27=100)“.

Danach sind z.B. maßgebend:

| Wohnsitzstaat | Anpassungsfaktor | An Stelle von 2.000 Euro ist maßgebend | An Stelle von 3.000 Euro ist maßgebend |

|---|---|---|---|

| Bulgarien | 0,464 | 928 | 1.392 |

| Kroatien | 0,626 | 1.252 | 1.878 |

| Polen | 0,531 | 1.062 | 1.593 |

| Rumänien | 0,483 | 966 | 1.449 |

| Slowakei | 0,711 | 1.422 | 2.133 |

| Slowenien | 0,778 | 1.556 | 2.334 |

| Tschechien | 0,655 | 1.310 | 1.965 |

| Ungarn | 0,575 | 1.150 | 1.725 |

Für die Prüfung sind im Online-Antragsformular folgende Angaben erforderlich:

- Regelmäßig wiederkehrende betriebliche Kosten im beantragten Betrachtungszeitraum

- Land des Heimatwohnsitzes

- Personenstand

Es handelt es sich um ein „Unternehmen in Schwierigkeiten“, wenn mindestens einer der folgenden Punkte zutrifft:

- zu wenig (positive) Eigenmittel – bei Kapitalgesellschaften

(positive) Eigenmittel sind geringer als die Hälfte des gezeichneten Kapitals, inkl. Agio - zu wenig (positive) Eigenmittel – bei Personengesellschaften

(positive) Eigenmittel sind geringer als die Hälfte des ausgewiesenen Komplementär-/Kapitals - Insolvenzverfahren anhängig/ in Vorbereitung

Vorliegen der Voraussetzungen (= Zahlungsunfähigkeit und/oder Überschuldung) für die Eröffnung oder ein bereits anhängiges Insolvenzverfahren - bereits Rettungs- und/oder Umstrukturierungsbeihilfe erhalten

Unternehmen, die eine Rettungs- und/oder Umstrukturierungsbeihilfe erhalten haben, solange sie noch dem Umstrukturierungsplan unterliegen

Einzelunternehmen (auch bilanzierende), KMU jünger als 3 Jahre und Einnahmen-/Ausgaben-Rechner sind von den Kriterien 1) und 2) ausgenommen.

Die 3 Jahre gelten ab dem Datum der Firmenbucheintragung der Antragsteller/in.

Bei nicht eintragungspflichtigen Unternehmen: ab Aufnahme der Geschäftstätigkeit bzw. Beginn der Steuerpflicht.

Ausnahme: Reine Rechtsformänderungen, mit oder ohne Eigentümerwechsel: Hier gilt die frühere Eintragung/der Beginn der Geschäftstätigkeit oder Steuerpflicht.

Die UiS-Eigenschaft darf im Zeitraum ab dem 31.12.2019 bis 15.3.2020 nicht gegeben sein.

Eine wirtschaftliche signifikante Bedrohung durch COVID-19 liegt in folgenden Fällen vor:

- Die laufenden Kosten können im Betrachtungszeitraum nicht mehr gedeckt werden und das ist auf die COVID-19-Krise zurückzuführen (Details siehe Förderkriterien FAQ 4) oder

- im Betrachtungszeitraum liegt ein Umsatzeinbruch von mindestens 50 % zum Vergleichszeitraum vor (Details siehe Förderkriterien FAQ 5).

Im Antrag muss angegeben werden, welches Kriterium der wirtschaftlich signifikanten Bedrohung im jeweiligen Betrachtungszeitraum vorliegt. Für die Prüfung der Angaben zur wirtschaftlich signifikanten Bedrohung sind im Online Antragsformular zusätzliche Angaben erforderlich (Details siehe Förderkriterien FAQ 4 und FAQ 5).

Die Angabe muss eidesstattlich bestätigt werden. Sie müssen also bestätigen, dass alle Angaben vollständig, richtig und nachweisbar sind und Sie müssen die Nachweise dazu bei Ihnen für sieben Jahre aufbewahren. Falschangaben können strafrechtliche Konsequenzen nach sich ziehen. Überprüfungen werden vorgenommen.Sonstige Passiva mit Eigenmittelcharakter wie Gesellschafterdarlehen, stille Einlagen und Verrechnungskonten der Gesellschafter können zusätzlich zu den Eigenmitteln berücksichtigt werden, sofern diese auch im bankinternen Ratingsystem als Eigenmittel erfasst werden.

Nicht in den Büchern stehende stille Reserven in Grund und Gebäude, nicht bilanzierbare Werte wie z.B. Forschung und Entwicklung, sowie Sachgegenstände, die zur Besicherung dem Unternehmen zur Verfügung stehen, können nicht berücksichtigt werden.

Ja. Neben Einkünften aus Gewerbebetrieb und/oder aus selbständiger Arbeit dürfen weitere (Neben-)Einkünfte erzielt werden. Darunter sind steuerpflichtige Einkünfte zu verstehen, die neben den Einkünften aus Gewerbebetrieb und/oder selbständiger Arbeit erzielt werden (z.B. Einkünfte aus nichtselbständiger Arbeit, Einkünfte aus Vermietung und Verpachtung). Dazu zählen auch Bezüge aus der Pensionsversicherung. Der Begriff Nebeneinkünfte folgt der Systematik des EStG.

Nicht steuerbare Vermögenszugänge (die nicht unter die 7 Einkunftsarten fallen) und steuerfreie Einnahmen mit Ausnahme von steuerfreien künstlerischen Arbeitsstipendien zählen daher nicht zu den Nebeneinkünften gemäß Härtefall-Fonds-Richtlinie. Beispielsweise sind das Pflegegeld (gemäß § 21 Abs. 1 Bundespflegegeldgesetz) und das Übergangsgeld (gemäß § 3 Abs. 1 Z 4 lit.e EStG) steuerfrei und daher nicht bei den Nebeneinkünften anzugeben.

Steuerpflichtige Nebeneinkünfte und Leistungen aus privaten bzw. beruflichen Versicherungen zur Abdeckung von COVID-19-Auswirkungen sind aber bei der Deckelung der Förderung wie folgt zu berücksichtigen:

- Erreicht oder übersteigt die Summe aus dem Nettoeinkommen aus den steuerpflichtigen Nebeneinkünften zuzüglich von im jeweiligen Betrachtungszeitraum erhaltenen Leistungen aus privaten bzw. beruflichen Versicherungen zur Abdeckung von COVID-19-Auswirkungen und/oder künftige der Höhe nach abschätzbaren Versicherungsleistungen im jeweils beantragten Betrachtungszeitraum den Betrag von 2.000 Euro, steht keine Förderung zur Abgeltung des Nettoeinkommensentganges zu.

- Trifft obiger Punkt nicht zu gilt: Übersteigt die Summe aus dem Nettoeinkommen eines Betrachtungszeitraums zuzüglich dem Nettoeinkommen aus den steuerpflichtigen Nebeneinkünften zuzüglich von im jeweiligen Betrachtungszeitraum erhaltenen Leistungen aus privaten bzw. beruflichen Versicherungen zur Abdeckung von COVID-19-Auswirkungen und/oder künftigen der Höhe nach abschätzbaren Versicherungsleistungen und zuzüglich der Förderung aus dem Härtefall-Fonds im jeweils beantragten Betrachtungszeitraum den Betrag von 2.000 Euro, ist der Förderbetrag um den 2.000 Euro überschreitenden Betrag zu kürzen. Durch diese Kürzung darf der Förderbetrag jedoch nicht unter 600 Euro sinken.

Förderungswerber mit steuerpflichtigen Nebeneinkünften sind außerdem von der erhöhten Berechnungsmethode (90 % der Bemessungsgrundlage) ausgeschlossen.

Wird die wirtschaftlich signifikante Bedrohung auf einen Umsatzeinbruch gestützt, kann die Förderung erst dann beantragt werden, wenn sich die Auftragseinbrüche in fehlenden Umsätzen niederschlagen.

Denn der Härtefall-Fonds stellt in Bezug auf die Antragsvoraussetzungen auf den Umsatzeinbruch ab. Somit ist eine Antragstellung erst in jenem Betrachtungszeitraum möglich, in dem der Umsatzeinbruch erfolgt.

Es gilt entsprechend der Richtlinie: Es muss ein Umsatzeinbruch von mindestens 50 % zum in der Richtlinie definierten Vergleichszeitraum vorliegen (siehe Förderkriterien FAQ 3 ff.).Abgrenzung zu anderen Förderungen

Wer eine Förderung aus dem Härtefall-Fonds erhält, darf keine weiteren Förderungen in Form von Barauszahlungen durch Gebietskörperschaften (Bund, Länder, Gemeinden) erhalten haben, die der Bekämpfung der Auswirkungen von COVID-19 dienen.

Ausgenommen vom Ausschluss sind Förderungen aufgrund von Corona-Kurzarbeit, Förderungen durch den Corona-Familienhärteausgleich, Förderungen durch den Fixkostenzuschuss, der Verlustersatz, der Ausfallsbonus, die COVID-19-Investitionsprämie, künstlerische Arbeitsstipendien, der Lockdown-Umsatzersatz I und II, Zuschüsse aus dem Künstler-Sozialversicherungsfonds und der Bezug einer Lockdownkompensation der Künstler-Überbrückungsfonds-Richtlinie.

Die Inanspruchnahme staatlicher Garantien ist erlaubt.

Fixkostenzuschuss, Verlustersatz, Ausfallsbonus, Lockdown-Umsatzersatz I und II, Lockdownkompensation der Künstler-Überbrückungsfonds-Richtlinie, Zuschüsse aus dem Künstler-Sozialversicherungsfonds und Investitionsprämie sind keine Umsatzerlöse (Kennzahl 9040/9050) und keine Nebeneinkünfte und daher im Härtefall-Fonds-Antrag nicht anzugeben.

Eine Corona-bedingte Entschädigung nach dem Epidemiegesetz hindert die Beantragung nicht, da es sich um eine gesetzlich vorgesehene Verdienstentgangsentschädigung handelt, die keine schädlich Förderung für den Härtefall-Fonds darstellt.

Der Überbrückungszuschuss für Selbständige des Sozialministeriumsservice stellt keinen Ausschlussgrund im Sinne der Richtlinie dar, da es sich dabei um eine von der Corona-Pandemie an sich unabhängige Förderung für Behinderte handelt, die wegen COVID-19 nur besonders ausgestaltet wurde.

Natürliche Personen, die zum Zeitpunkt der Antragstellung und im jeweils beantragten Betrachtungszeitraum Leistungen aus der Arbeitslosenversicherung (Arbeitslosengeld, Notstandshilfe, Weiterbildungsgeld) beziehen, sind nicht förderfähig.

Ein künstlerisches Arbeitsstipendium, das zur Bekämpfung der Auswirkungen von COVID-19 gewährt wird, ist kein Ausschlussgrund für die Förderung durch den Härtefall-Fonds. Steuerfreie künstlerische Arbeitsstipendien, die für die Bewältigung der COVID-19-Krisensituation geleistet werden, gelten aber als Nebeneinkünfte und sind daher im Rahmen der Antragstellung vom Förderwerber bei den Nebeneinkünften mit zu berücksichtigen.

Wurde ein steuerfreies Arbeitsstipendium bereits vor dem 16.10.2020 bezogen, schließt dies eine Förderung im Rahmen des Härtefall-Fonds nicht aus, wenn das steuerfreie Arbeitsstipendium bei den Nebeneinkünften berücksichtigt wird. Diese Berücksichtigung muss nicht für den Betrachtungszeitraum erfolgen, dem das Arbeitsstipendium nach dem Zufluss zuzurechnen ist (keine Rückabwicklung des betroffenen Betrachtungszeitraumes erforderlich).

Der Bezug einer Beihilfe gemäß Pkt. 5.2. der Künstler-Überbrückungsfonds-Richtlinie schließt den Bezug einer Härtefall-Fonds Förderung an sich aus.

Es kann aber ein Antrag auf Förderung durch den Härtefall-Fonds gestellt werden, wenn sich der Förderwerber verpflichtet, die bezogene Beihilfe aus dem SVS Künstler-Überbrückungsfonds innerhalb von 15 Tagen an die SVS zurückzuzahlen.

Die Frist beginnt mit der Auszahlung der Förderung für den Betrachtungszeitraum, für den im entsprechenden Antrag erstmalig die Erklärung zur Übernahme der Rückzahlungsverpflichtung abgegeben wurde. In diesem Fall hat die WKÖ die SVS unmittelbar nach Auszahlung der die Rückzahlungsfrist auslösenden Förderung über den Sachverhalt zu informieren.

Kontaktieren Sie bei Fragen zur Durchführung der Rückzahlung der Beihilfe gemäß Pkt 5.2. der Künstler-Überbrückungsfonds-Richtlinie bitte die SVS unter: 050 808 808. Informationen finden Sie unter Informationen für KünstlerInnen und Kunstschaffende.

Berechnung

Nein. Die Wirtschaftskammer erhält keine Kenntnis von Ihrem Einkommensteuerbescheid. Die Finanzverwaltung übermittelt nur die Daten, die für die Berechnung der Förderung relevant sind, nämlich das „monatliche Nettoeinkommen des Vergleichszeitraumes“ und die „Umsatzrentabilität“.

Diese Werte werden von der Finanzverwaltung aus den Bescheiddaten ermittelt und der Wirtschaftskammer ausschließlich deshalb zur Verfügung gestellt, um damit die Höhe der Förderung zu ermitteln.

In der Auszahlungsphase 3 des Härtefall-Fonds wird ein Zuschuss gewährt, der auch später nicht zurückgezahlt werden muss, wenn alle Voraussetzungen eingehalten werden. Beim Zuschuss für die Abgeltung des Einkommensverlustes wird grundsätzlich auf den Nettoeinkommensentgang abgestellt, der auf Grundlage von Daten ermittelt wird, die aus einem Einkommensteuerbescheid eines Vorjahres (siehe Berechnung FAQ 3) abgeleitet werden. Die Berechnung der Förderhöhe erfolgt automatisiert (siehe dazu Berechnung FAQ 4).

In bestimmten Fällen wird eine pauschale Förderung von 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) gewährt.Ob ein Stipendium steuerlich als Einkünfte aus selbständiger Arbeit zu qualifizieren ist oder nicht, hängt von der Art des Stipendiums ab. Das ist nach Maßgabe der Lohnsteuerrichtlinien 2000 des BMF (Rz 32a ff.) im Einzelfall zu beurteilen.

Ob eine Förderung steuerpflichtige Einkünfte darstellt und im Formular als „Erträge/Betriebseinnahmen im Betrachtungszeitraum ohne Umsatzsteuer“ (Waren- und Leistungserlöse gemäß Kennzahl 9040/9050 der Beilage E 1a) zu erfassen ist, hängt von der Ausgestaltung der jeweiligen Förderung ab und kann daher nur im Einzelfall beurteilt werden.

Sofern die Förderung steuerfrei ist, ist sie nicht maßgeblich (ausgenommen steuerfreie künstlerische Arbeitsstipendien, die als Nebeneinkunft anzugeben sind). Gleiches gilt für eine steuerpflichtige Förderung, die in der Beilage E 1a nicht in Kennzahl 9040/9050 sondern als „Übrige Erträge/Betriebseinnahmen“ in Kennzahl 9090 der Beilag E 1a zu erfassen ist.Der Auskunftsprozess kann per Telefon oder E-Mail bei Ihrer zuständigen Wirtschaftskammer gestartet werden.

Vor Beauskunftung muss aus Gründen der Datensicherheit der Übermittlung der Daten explizit zugestimmt werden. Hierzu wird auf Anfrage ein E-Mail an die in Ihrem Förderantrag angegebene E-Mail-Adresse gesendet.

Sobald eine bestätigende Antwort erfolgt, wird eine gesicherte Möglichkeit zum Download des Berechnungsblattes an die in Ihrem Förderantrag angegebene E-Mail-Adresse gesendet. Zusätzlich werden noch weitere nur Ihnen bekannte Informationen abgefragt.

Sie erhalten dann ein Berechnungsblatt zur Förderhöhe. Die Daten im Berechnungsblatt basieren auf Ihren eigenen Angaben und auch auf von der Finanzverwaltung übermittelten Daten, die zur Berechnung der Förderhöhe notwendig sind. Die Daten zur Ermittlung des Nettoeinkommensentganges (Nettoeinkommen im Vergleichszeitraum, Umsatzrentabilität) basieren auf grundlegenden Daten aus Ihrer Einkommenssteuerveranlagung bei der Finanzverwaltung (Steuerbescheid). Bei Rückfragen zu diesen verwendeten Daten wenden Sie sich bitte an Ihr zuständiges Finanzamt.

Die Berechnung der Förderhöhe wird durch die WKÖ durchgeführt – wie im Berechnungsblatt ersichtlich ist.

Es besteht auch die Möglichkeit, die Daten per eingeschriebenem Brief zu erhalten. Eine mündliche/telefonische Auskunft ist aus Gründen der Datensicherheit nicht möglich.

Eine Personengesellschaft, die betriebliche Einkünfte erzielt, ist steuerlich gesehen eine sogenannte Mitunternehmerschaft. Typische Formen der Personengesellschaft sind die Offene Gesellschaft (OG), die Kommanditgesellschaft (KG), die GmbH & Co KG, die Gesellschaft nach bürgerlichem Recht (GesbR) oder die atypisch stille Gesellschaft.

Bei Mitunternehmerschaften ist eine auf den einzelnen Mitunternehmer bezogene Betrachtung anzustellen: Dies gilt für die Ermittlung des Umsatzeinbruchs, die Ermittlung des (monatlichen) Nettoeinkommens des Vergleichszeitraumes (maßgebend ist der Einkommensteuerbescheid des jeweiligen Mitunternehmers) und die Ermittlung der Umsatzrentabilität und des Umsatzes (maßgebend sind die auf den Mitunternehmer anteilig entfallenden Umsätze).

Der Umsatz eines Mitunternehmers setzt sich dabei aus dem Umsatz der Personengesellschaft, der dem Mitunternehmer nach der Beteiligungshöhe anteilig zugerechnet wird, und den Sonderbetriebseinnahmen zusammen.

Nähere Details zur Besteuerung von PersonengesellschaftenWeist der maßgebende Einkommensteuerbescheid keine positiven Einkünfte aus selbständiger Arbeit und/oder Gewerbebetrieb oder keinen positiven Saldo aus diesen Einkünften aus, werden Förderungswerber pauschal mit 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) je Betrachtungszeitraum unterstützt. Gleiches gilt in Fällen, in denen zur alternativen Berechnung der Umsatzrentabilität (3-Jahres-Durchschnitt) keine insgesamt positiven Einkünfte vorliegen.

Auf den Förderungsbetrag kann die Deckelung zum Tragen kommen − siehe Höhe der Förderung FAQ 5 (Deckelung).

Bei Unternehmensgründung oder Betriebsübernahme zwischen 1.1.2020 und 31.10.2020 werden Förderungswerber pauschal mit 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) unterstützt. Gleiches gilt bei Unternehmensgründung oder Betriebsübernahme in den Kalenderjahren 2018 und 2019, wenn für den unbeschränkt steuerpflichtigen Förderungswerber ein Einkommensteuerbescheid für das Jahr der Unternehmensgründung oder Betriebsübernahme nicht vorliegt oder der Bescheid einen Verlust ausweist.

Auf den Förderungsbetrag kann die Deckelung zum Tragen kommen − siehe Höhe der Förderung FAQ 5 (Deckelung).

Im Rahmen der Auszahlungsphase 3 soll der Nettoeinkommensentgang aus Einkünften aus selbständiger Arbeit und/oder Gewerbebetrieb ausgeglichen werden.

Die Ermittlung des Nettoeinkommensentganges erfolgt auf Grundlage der Daten, die die Finanzverwaltung aus der maßgebenden Einkommensteuerveranlagung (Einkommensteuerbescheid, siehe Berechnung FAQ 3) ermittelt und der Wirtschaftskammer für die Abwicklung der Förderung zur Verfügung stellt.

Bemessungsgrundlage für die Förderung ist die Differenz aus einem durchschnittlichen monatlichen Nettoeinkommen, abgeleitet aus der maßgebenden Einkommensteuerveranlagung des Vergleichszeitraumes und dem Nettoeinkommen aus den einbezogenen Einkünften aus dem Betrachtungszeitraum.

Das monatliche Nettoeinkommen des Vergleichszeitraumes ergibt sich aus dem maßgebenden Einkommensteuerbescheid. Maßgeblich ist der Bescheid für das letztveranlagte Jahr aus dem Zeitraum von 2015 bis 2019. Dieser Bescheid muss positive Einkünfte aus selbständiger Arbeit und/oder Gewerbebetrieb oder einen positiven Saldo aus diesen Einkünften ausweisen, damit die Berechnung erfolgen kann.

Aus dem Bescheid werden die Einkünfte aus selbständiger Arbeit und/oder Gewerbebetrieb um die darauf entfallende Steuer gekürzt und der so ermittelte (Jahres-) Wert durch die Anzahl der Monate dividiert, in denen diese Einkünfte erzielt wurden.

Das maßgebende Nettoeinkommen aus selbständiger Arbeit und/oder Gewerbebetrieb des jeweiligen Betrachtungszeitraumes wird anhand der tatsächlichen Umsatzerlöse in diesem Zeitraum und der aus dem Bescheid des Vergleichsjahres abgeleiteten steuerlichen Umsatzrentabilität ermittelt:

Es ergibt sich durch Multiplikation des Umsatzes des Betrachtungszeitraumes (das sind die Waren- und Leistungserlöse, die in der Beilage E 1a zu erfassen sind, und zwar ohne Umsatzsteuer) mit der steuerlichen Umsatzrentabilität des Vergleichszeitraums, abgeleitet aus der letzten Veranlagung (oder alternativ der Veranlagung der letzten drei Jahre) ermittelt.

Die Umsatzrentabilität ist der Wert, der sich aus der Division des Nettoeinkommens aus positiven Einkünften aus selbständiger Arbeit und/oder Gewerbebetrieb durch den Umsatz des Vergleichszeitraumes, abgeleitet aus den Waren- und Leistungserlösen, ergibt. Zur alternativen Berechnung der Umsatzrentabilität siehe Berechnung FAQ 11.

Die positive Differenz zwischen dem Nettoeinkommen des Vergleichszeitraumes und dem Nettoeinkommen des Betrachtungszeitraumes stellt die Bemessungsgrundlage zur Ermittlung der Förderung dar.

Auf die Bemessungsgrundlage wird der Prozentsatz der Förderung (80 % oder 90 %) angewendet. Zusätzlich wird ein Betrag von 100 Euro fördererhöhend berücksichtigt, wobei die maximale Förderhöhe von 2.000 Euro nicht überschritten werden darf (Ausnahme im Betrachtungszeitraum 1: max. 3.000 Euro Förderung). Sollte die so ermittelte Förderung weniger als 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) betragen, kommt ein Mindestbetrag von 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) zum Ansatz.

Sofern das Nettoeinkommen des Betrachtungszeitraumes höher ist als das Nettoeinkommen des Vergleichszeitraumes (negative Differenz), kommt ebenfalls die pauschale Förderung von 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) zum Ansatz. Das kann z.B. bei stark wachsenden Unternehmen der Fall sein, die trotz Umsatzeinbruches im Jahr 2021 dennoch ein höheres Nettoeinkommen als im Vergleichszeitraum erzielen.

Auf den errechneten Förderungsbetrag kann die Deckelung und Anrechnung zum Tragen kommen − siehe Höhe der Förderung FAQ 5 (Deckelung). Wenn der nach Deckelung ermittelte Betrag höher als 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) ist, kann es zur Anrechnung einer Förderung aus der Phase 1 kommen (siehe Höhe der Förderungen FAQ 7).Maßgebend ist der Wert, der in Kennzahl 9040 und/oder 9050 der Beilage E 1a einzutragen ist. Das sind die Erträge/Betriebseinnahmen aus Waren-/Leistungserlösen. Der Wert ist immer ohne Umsatzsteuer zu ermitteln. Den Nettowert entnehmen Sie bitte Ihren Umsatzsteuer-Aufzeichnungen. Sie können aber auch – für Barumsätze − auf die Tagesabschlüsse aus der Registrierkasse oder – für unbare Umsätze – auf ihre Kontoeingänge zurückgreifen und daraus den maßgebenden Wert (exklusive Umsatzsteuer) ermitteln. Dieser Wert stellte den für die Ermittlung des Förderbetrages maßgeblichen „Umsatz“ dar.

Die Ermittlung dieses Wertes hängt von der steuerlichen Gewinnermittlung ab. Einnahmen-Ausgaben-Rechner erfassen Waren- und Leistungserlöse nach dem Zuflussprinzip (Zahlungsfluss), Bilanzierer nach dem Ertragsprinzip (Entstehung der Forderung). Die Ermittlung hat daher entsprechend der maßgebenden steuerlichen Gewinnermittlungsart zu erfolgen.

Beispiel 1

Frau A betreibt ein Blumengeschäft. Der Gewinn wird durch Einnahmen-Ausgaben-Rechnung ermittelt.

Für den Betrachtungszeitraum 1.7.2021 bis 31.7.2021 ist maßgeblich, was an Zahlungen in diesem Zeitraum eingegangen ist. Frau A hat für Verkäufe Barzahlungen entgegengenommen, ebenso sind Eingänge auf ihrem Konto für unbare Verkäufe eingegangen.

Frau A wertet die Barzahlungen ihrer Registrierkasse aus, indem sie die Tagesabschlüsse des Zeitraumes 1.7.2021 bis 31.7.2021 auswertet; sie addiert die Bruttobeträge und kürzt sie um die Umsatzsteuer. Außerdem ermittelt sie für diesen Zeitraum die Eingänge auf ihrem Konto aus unbaren Verkäufen (auch für Verkäufe vor dem 1.7.2021) und kürzt sie um die Umsatzsteuer. Die so ermittelte Summe ergibt den maßgebenden Wert. Frau A kann stattdessen auch auf ihre Umsatzsteueraufzeichnungen zurückgreifen.

Beispiel 2

Herr B betreibt eine Großtischlerei. Der Gewinn wird durch Bilanzierung ermittelt.

Für den Betrachtungszeitraum 1.7.2021 bis 31.7.2021 ist maßgeblich, was an Leistungserlösen in diesem Zeitraum in der Buchhaltung zu erfassen ist. Dafür ist nicht der Zahlungseingang, sondern der Zeitpunkt maßgebend, in dem die Leistung erbracht wurde bzw. eine Sache geliefert wurde.

Für GmbH-Gesellschafter ist ebenfalls der Wert aus der Kennzahl 9040 maßgeblich. Sie haben überdies zu bestätigen, dass eine wirtschaftlich signifikante Bedrohung der Gesellschaft durch COVID-19 vorliegt und die Verminderung ihrer Einnahmen (Wert aus Kennzahl 9040) dadurch veranlasst ist. Bei mehreren Gesellschaften muss sich die Bestätigung auf alle GmbHs beziehen.

Erträge/Betriebseinahmen aus mehreren Betrieben sind aufzusummieren.

Maßgebend für die Berechnung des konkreten Nettoverdienstentganges ist ein Veranlagungsbescheid aus dem Zeitraum von 2015 bis 2019 mit positiven Einkünften aus selbständiger Arbeit und/oder Gewerbebetrieb. Liegen mehrere solcher Bescheide vor, ist der Bescheid für das letztveranlagte Jahr maßgebend.

Alternativ kann die Berechnung auf Grundlage der letzten drei Veranlagungen herangezogen werden.

Der Bescheid muss wirksam erlassen sein. Es ist nicht erforderlich, dass er rechtskräftig ist. Maßgebend ist der zum Zeitpunkt der Antragstellung vorhandene Bescheid. Allfällige spätere Änderungen sind unbeachtlich und führen daher zu keiner Änderung der gewährten Förderung.

Wichtig für die Antragstellung: Wenn Ihr Einkommensteuerbescheid kurz vor der beabsichtigten Antragstellung erlassen worden ist, warten Sie bitte mit dem Antrag mindestens eine Woche ab der Zustellung des Bescheides ab. Dadurch ist jedenfalls sichergestellt, dass die Daten dieses Bescheides für die Berechnung im IT-System verfügbar sind.Als Förderungswerber können Sie beantragen, die Werte für das monatliche Nettoeinkommen und die Umsatzrentabilität alternativ auf Basis des Durchschnitts der Einkommensteuerbescheide der letzten drei am wenigsten weit zurückliegenden Jahre aus dem Zeitraum 2015 bis 2019 mit Einkünften aus selbständiger Arbeit und/oder Gewerbebetrieb zu berechnen.

Der Begriff „Nettoeinkommensentgang" bezieht sich auf die Verminderung der Einkünfte aus selbständiger Arbeit und/oder Gewerbebetrieb nach Berücksichtigung der (anteilig auf diese Einkünfte entfallenden) Einkommensteuer. Verglichen wird dabei das Nettoeinkommen des jeweiligen Betrachtungszeitraumes mit dem monatlichen Nettoeinkommen des Vergleichszeitraumes – siehe dazu im Detail Berechnung FAQ 5.

Die Berechnung erfolgt automatisiert. Das gewährleistet, dass die Anträge rasch bearbeitet werden können und daher die Förderung im positiven Fall auch rasch ausbezahlt werden kann.

Der Förderungswerber muss für den jeweiligen Betrachtungszeitraum nur folgende Informationen bekannt geben:

- Die tatsächlichen Betriebseinnahmen/Erträge im Betrachtungszeitraum (das sind die Werte, die in den Kennzahlen 9040 und 9050 der Beilage E1a der Einkommensteuererklärung einzutragen sind und, sofern vorhanden, das

- Nettoeinkommen aus Nebeneinkünften („Nebenverdienste"). Zur Ermittlung des Nettoeinkommens aus den steuerpflichtigen Nebeneinkünften (Einkünfte abzüglich der darauf entfallenden Einkommensteuer) wird für tarifsteuerpflichtige Einkünfte grundsätzlich der Durchschnittsteuersatz des maßgebenden Vergleichsjahres herangezogen.

Alle anderen Werte für die Berechnung werden von der Finanzverwaltung aus den Daten des Einkommensteuerbescheides ermittelt und der Wirtschaftskammer datenschutzkonform für die Abwicklung zur Verfügung gestellt. Es werden nur die berechnungsrelevanten Daten aus dem Bescheid übermittelt, nicht der gesamte Bescheid. Die Daten werden auch nur für Zwecke der Förderung verwendet.

Der Nettoeinkommensentgang aus dem jeweiligen Betrachtungszeitraum (zum Beispiel Betrachtungszeitraum 1: 1.7.2021 – 31.7.2021) wird zu 80 Prozent zuzüglich eines Betrages von 100 Euro (in bestimmten Fällen Geringverdiener zu 90 %) ersetzt.

Die so ermittelte Förderhöhe kann sich verringern, insbesondere wenn Nebeneinkünfte vorhanden sind (siehe dazu Höhe der Förderung FAQ 5). Förderungen aus der Auszahlungsphase 1 werden grundsätzlich gegengerechnet.

a) Umsatzeinbruch

Da es aus Vereinfachungsgründen zulässig ist, den Umsatzeinbruch (Punkt 4.1 lit. d der Richtlinie) an Hand der Umsätze im Sinne des UStG oder auf Grund der Waren- und Leistungserlöse (Kennzahlen 9040/9050 aus der Beilage E 1a) zu ermitteln, kann es bei ausländischen Tätigkeiten zu Unterschieden kommen, die sich daraus ergeben, dass Umsätze im Sinne des UStG nur Inlandsumsätze umfassen, während die Waren- und Leistungserlöse ausländische Erlöse mitumfassen. Die Ermittlung des Umsatzeinbruches kann auch bei ausländischen Tätigkeiten nach einer dieser Varianten erfolgen.

b) Ermittlung der Bemessungsgrundlage

Sofern nicht die pauschale Förderung von 600 Euro (für den Monat Juli: 900 Euro, siehe Höhe der Förderung FAQ 2) zur Anwendung kommt, sind für die Ermittlung der Bemessungsgrundlage das „monatliche Nettoeinkommen des Vergleichszeitraumes“ und das „Nettoeinkommen des Betrachtungszeitraumes“, das mit Hilfe der „steuerlichen Umsatzrentabilität“ ermittelt wird, maßgebend.

Die Ermittlung dieser Werte erfolgt entsprechend der Richtlinie aus den maßgebenden Daten, die der Erlassung des Einkommensteuerbescheides zu Grunde liegen.

Für die Ermittlung des „monatlichen Nettoeinkommens des Vergleichszeitraumes“ sind die Werte maßgebend, die sich aus der Einkommensteuerveranlagung ergeben. Das „Nettoeinkommen des Vergleichszeitraumes“ (Einkommen aus den einzubeziehenden Einkunftsarten abzüglich der darauf entfallenden Steuer, ermittelt durch Anwendung des Durchschnittssteuersatzes aus dem Veranlagungsbescheid) ist dementsprechend unterschiedlich, je nachdem, ob ausländische Einkünfte in Österreich steuerfrei (Doppelbesteuerungsabkommen mit Befreiungsmethode und Progressionsvorbehalt) oder steuerpflichtig (Doppelbesteuerungsabkommen mit Anrechnungsmethode) sind.

- DBA mit Befreiungsmethode und Progressionsvorbehalt: Im Einkommen aus den einzubeziehenden Einkunftsarten sind die (steuerfreien) Auslandseinkünfte nicht enthalten. Der Progressionsvorbehalt bewirkt einen (höheren) Durchschnittssteuersatz, der die Auslandseinkünfte mitumfasst. Dadurch wird das Nettoeinkommen geringer als in Vergleichsfällen, in denen bei gleicher steuerlicher Bemessungsgrundlage nur Inlandseinkünfte erzielt worden wären.

- DBA mit Anrechnungsmethode: Die Auslandseinkünfte sind nicht anders zu behandeln als inländische Einkünfte: Im Einkommen aus den einzubeziehenden Einkunftsarten sind die Auslandseinkünfte enthalten. Der Durchschnittssteuersatz wird genauso ermittelt, wie wenn nur inländische Einkünfte bezogen werden.

Das „Nettoeinkommen des Betrachtungszeitraumes“ wird durch Multiplikation des Umsatzes mit der steuerlichen Umsatzrentabilität ermittelt. Die steuerliche Umsatzrentabilität ist der Wert, der sich aus der Division des Nettoeinkommens aus positiven Einkünften aus selbständiger Arbeit und/oder Gewerbebetrieb bzw. aus dem positiven Saldo aus diesen Einkünften durch den Umsatz des Vergleichszeitraumes ergibt. Umsatz ist die aus der maßgebenden Einkommensteuerveranlagung aus den für die Einkommensteuerveranlagung maßgebenden Waren- und/oder Leistungserlösen (Kennzahlen 9040 und 9050 in der Beilage E 1a) abgeleitete Größe.

- Im Umsatz (Kennzahlen 9040 und 9050) sind gegebenenfalls auch ausländische Waren- und Leistungserlöse zu erfassen, und zwar unabhängig davon, ob die daraus erzielten Einkünfte in Österreich steuerpflichtig oder steuerfrei sind. Im Fall der Steuerfreiheit wären Einkünfte (aus den in der Kennzahl 9040 miterfassten ausländischen Erlösen) in der Beilage E 1a über die Kennzahl 9030 auszuscheiden.

- Für die steuerliche Umsatzrentabilität, das Berechnungsergebnis aus Nettoeinkommen des Vergleichszeitraumes geteilt durch den Umsatz des Vergleichszeitraumes, ergibt sich dementsprechend:

- Bei Auslandseinkünften und DBA mit Befreiungsmethode ergibt sich eine geringere Umsatzrentabilität gegenüber einem Vergleichsfall ohne Auslandseinkünfte, weil das Nettoeinkommen des Vergleichszeitraumes niedriger ist (siehe oben).