Pensionskassen: 7,62 Prozent Plus – Betriebliche Vorsorgekassen: 4 Prozent Plus

Jahresbericht 2021

Lesedauer: 12 Minuten

Zusammenfassung

Die heimischen Pensionskassen erzielen ein Plus von 7,62 Prozent im Jahr 2021, die sehr konservativ veranlagenden Vorsorgekassen (Abfertigung Neu) erwirtschaften ein Plus von 4 Prozent in der Veranlagung.

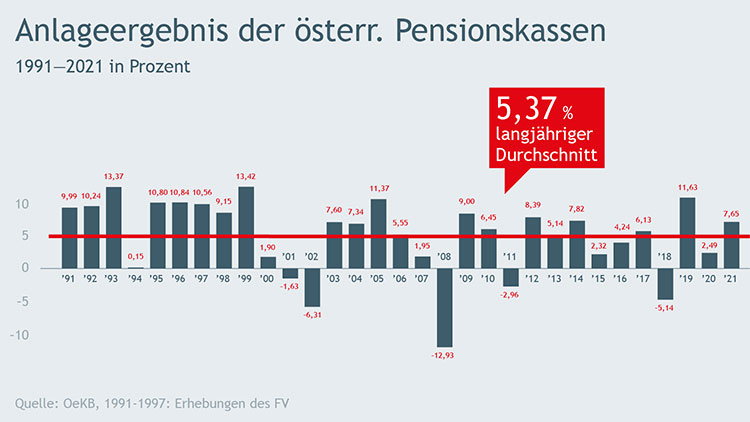

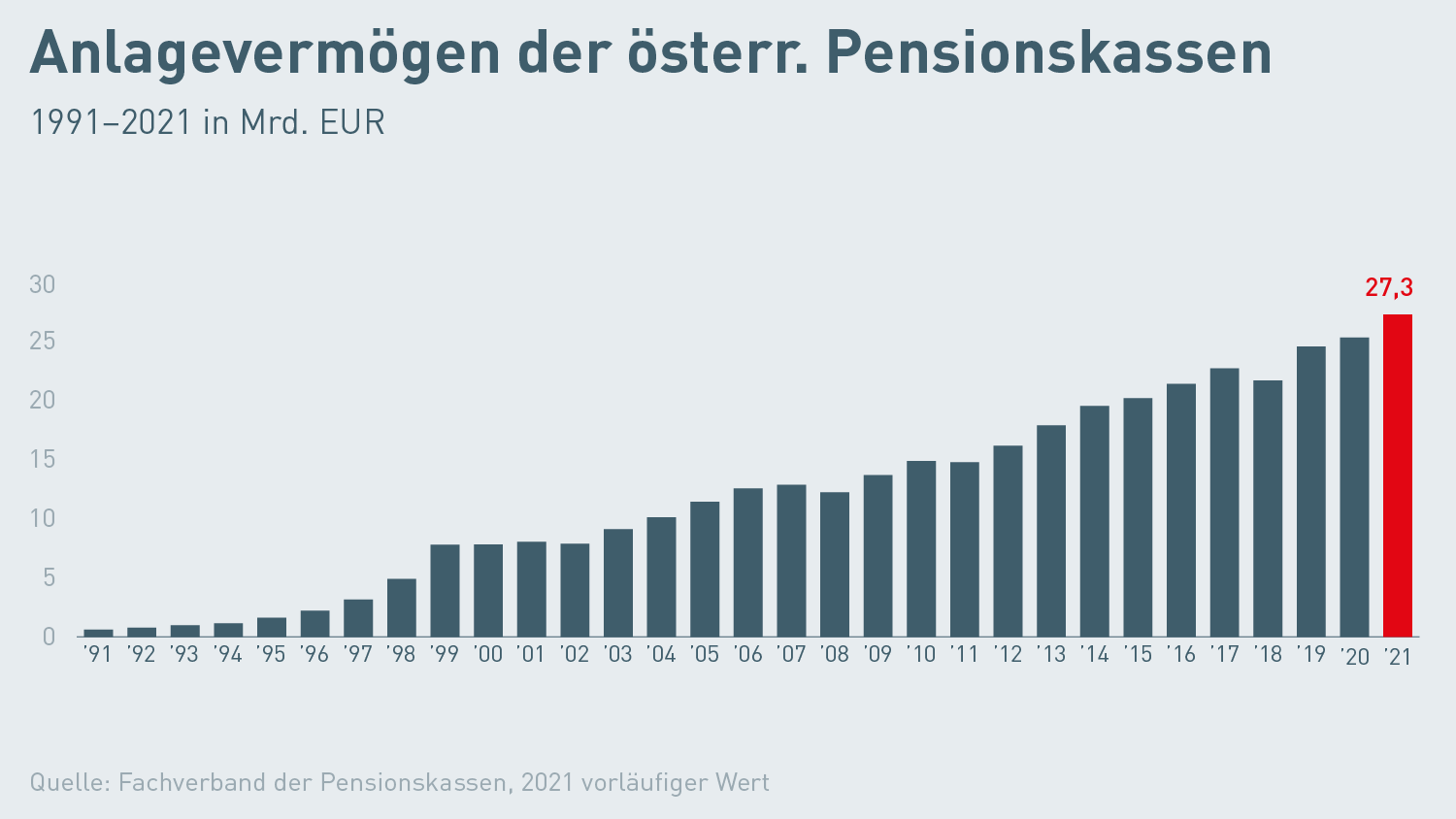

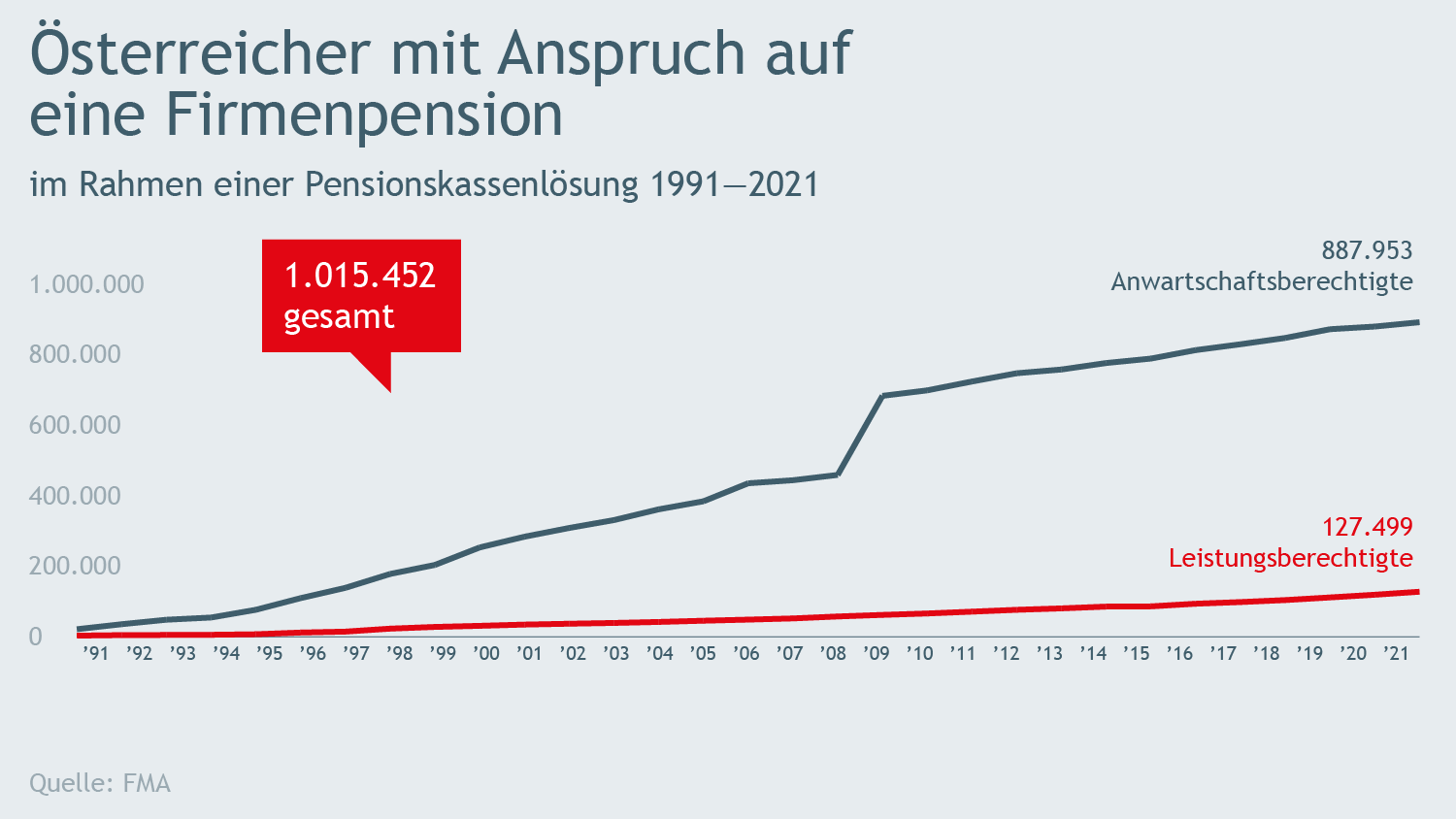

Seit Jänner 2022 gibt es eine gemeinsame Vertretung der Pensions- und Vorsorgekassen in Österreich: Der Fachverband der Pensions- und Vorsorgekassen in der WKO vertritt nun die acht Pensions- sowie die acht Vorsorgekassen. Hinsichtlich der Anspruchsberechtigten vervierfacht sich die Größe somit auf mehr als vier Millionen Menschen. Durch den Zusammenschluss steigt das vom Verband der 16 Pensions- und Vorsorgekassen repräsentierte Vermögen von 27,30 auf knapp 43,87 Milliarden Euro. Mit Ende 2021 verwalten acht Pensionskassen bereits ein Vermögen von über 27 Mrd. Euro für mittlerweile über 1 Million Personen. Das für die Pensionskassen-Kunden besonders wichtige langjährige durchschnittliche Jahresergebnis über 30 Jahre liegt inklusive dem Jahr 2021 bei plus 5,37 Prozent pro Jahr.

In den letzten zehn Jahren der nach wie vor anhaltenden Null-Zins-Phase, die eine klassische Veranlagungsstrategie erschwert, erwirtschafteten die Pensionskassen eine durchschnittliche Wertsteigerung von plus 5,06 Prozent - und das jedes Jahr.

Stichwörter: Pensionskassen, Betriebspension, Betriebliche Vorsorgekassen, Abfertigung Neu

English Summary

Pension funds: 7.62 percent plus

Company Provision Funds: 4 percent plus

The domestic pension funds achieve a plus of 7.62 percent in 2021, the very conservative provision funds (Abfertigung Neu) achieve a plus of 4 percent in the investment.

Since January 2022, there has been a joint representation of pension and provision funds in Austria: The Professional Association of Pension- and Provision Funds represents the eight pension and eight provision funds. In terms of beneficiaries, the size has thus quadrupled to more than four million people. As a result of the merger, the assets represented by the association of 16 pension and provision funds will increase from 27.30 to almost 43.87 billion euros. By the end of 2021, eight pension funds already manage assets of more than 27 billion euros for now more than 1 million people. The long-term average annual result over 30 years, which is particularly important for pension fund customers, is plus 5.37 percent per year including 2021.

In the last ten years of the still persisting zero interest phase, which makes a classic investment strategy difficult, the pension funds generated an average increase in value of plus 5,06 percent - every year.

Keywords: Pension funds, company pension, company provision funds, severance pay new

Österreichische Pensionskassen 2021

Das durchschnittliche Jahresergebnis über 30 Jahre liegt inklusive dem Jahr 2021 bei plus 5,37 Prozent pro Jahr.

Insgesamt veranlagen die 8 Pensionskassen ein Vermögen von 27,3 Mrd. Euro und sind damit der größte private Pensionszahler Österreichs. Derzeit haben mehr als 1 Million Österreicher Anspruch auf eine Firmenpension.

Die Pensionskassen erwirtschafteten ein Veranlagungs-Ergebnis von plus 7,62 Prozent Im Jahr 2021. Dieses Ergebnis beweist, dass dieses System nachhaltige Ergebnisse bringt und allen Vergleichen standhält. Kurzfristige Schwankungen auf den Finanz- und Kapitalmärkten kommen vor, sie haben aber für den Aufbau einer Pension über Jahrzehnte keine relevante Bedeutung. Selbst in der anhaltenden Null-Zins-Phase den letzten zehn Jahre, erwirtschafteten die Pensionskassen eine durchschnittliche Wertsteigerung von plus 5,06 Prozent. Bei Pensionskassen zählt die Langfristigkeit, d.h. die bestmögliche Verzinsung über einen langjährigen Beobachtungszeitraum.

Das Jahr 2021 im Rückblick

Trotz Weltwirtschaftskrise und Pandemie war das Jahr für die Pensions- und Vorsorgekassen erfolgreich.

Die Finanzmärkte erholten sich und die Aktienmärkte erwarteten einen Wirtschaftsaufschwung. International zeigte sich die US-Wirtschaft sehr robust, was sich auch an wieder erhöhter Bautätigkeit manifestiert. Auch die Einzelhandelsumsätze entwickelten sich sehr gut, wobei auch das zwischen Demokraten und Republikanern über den Sommer ausverhandelte Infrastrukturpaket der Konjunktur einen weiteren Schub verliehen hat.

In Asien schürte der drohende Bankrott des chinesischen Immobilienentwicklers "Evergrande", mit Schulden von über 300 Mrd. USD, Ängste hinsichtlich der chinesischen Wirtschaftsentwicklung. Diese wurde aufgrund der rigiden Lockdown-Politik und daraus resultierenden Risiken von Lieferkettenunterbrechungen zum Unsicherheitsfaktor.

Darüber hinaus waren die volkswirtschaftlichen Rahmenbedingungen von tendenziell steigenden Inflationsraten geprägt.

Einflussfaktoren auf die Performance 2021

Die Verfügbarkeit von Impfstoffen und die Aussicht auf eine Bewältigung der Gesundheitskrise sorgte für eine Entspannung auf den Kapitalmärkten.

Die Hoffnung auf die Überwindung der Corona-Pandemie hellte die wirtschaftliche Stimmung auf. Durch erfolgreiche Impfkampagnen wurden die Lockdowns und damit das „Runterfahren“ ganzer Wirtschaftsbranchen in vielen Ländern aufgehoben.

Wichtig für die wirtschaftliche Stimmung war, dass die Kauflaune der Konsumenten wieder zurückkehrte. Die deutlichen Einschränkungen der Möglichkeiten Geld auszugeben, haben in dieser Zeit die Sparquote in privaten Haushalten und dadurch die Liquidität erhöht. Das ersparte Geld floss vor allem in die Tourismusbranche und kurbelte die Nachfrage in diesem Sektor an. Dies führte in weiterer Folge zu einer signifikanten Reduktion der Arbeitslosenquote.

Es herrschte und herrscht Arbeitskräftemangel in vielen Sektoren. Generell wird nach Arbeitskräften gesucht und in einigen Branchen herrscht ein evidenter Fachkräftemangel, der auch zu tendenziellen Lohnsteigerungen führte.

Die Fiskalpolitik und Geldpolitik der Notenbanken sorgte für hohe Liquidität in den Märkten, sodass diese deutlich anzogen und hohe Niveaus erreichten.

An den Zinsmärkten bewegten sich die Renditen bei längerfristigen Anleihen tendenziell nach oben. Steigende Nachfrage nach Gütern traf auf krisenbedingte Angebotsengpässe und ließ die globalen Preise empfindlich steigen. Preistreibend wirkten auch die Einschränkungen und Unterbrechungen der Lieferketten sowie gestiegene Rohstoffpreise.

Die heimischen Pensionskassen nutzten die Entwicklung der Finanzmärkte optimal. Die österreichischen Pensionskassen erwirtschafteten bereits im vergangenen Jahr trotz Weltwirtschaftskrise ein Plus von 2,49 Prozent. Sie waren im Stande 2021 ihre Quartalsergebnisse jedes Mal zu steigern, sodass für das veranlagte Pensionsvermögen eine Wertsteigerung von 7,62 Prozent erzielt werden konnte.

Covid- und Wirtschaftskrise zum Trotz, erwirtschafteten die Pensionskassen ein beachtliches Plus von 7,62 Prozent

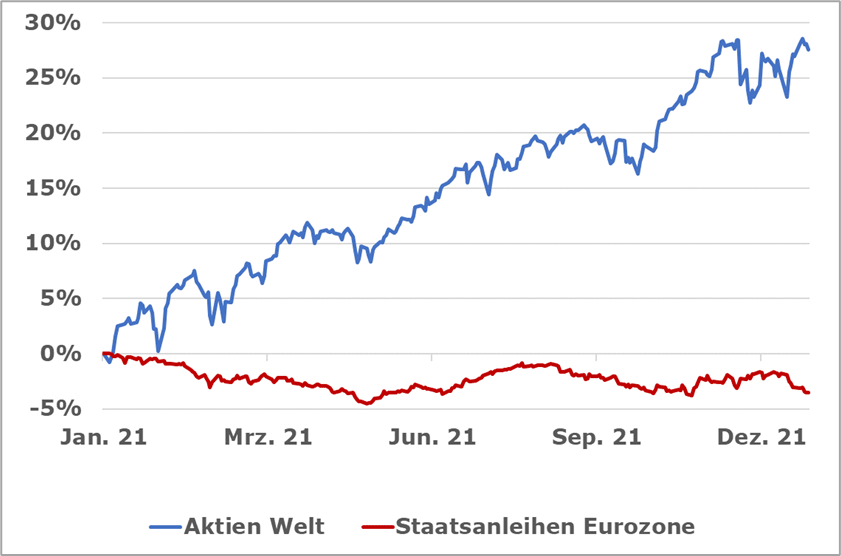

Das Veranlagungsergebnis der österreichischen Pensionskassen liegt bei einem Plus von 7,62 Prozent (per 31.12 2021) und somit deutlich über den Erwartungen zu Jahresbeginn. Zu diesem Erfolg beigetragen hat vor allem die breite Diversifikation in verschiedene Anlagekategorien, wobei neben den Aktieninvestments auch Immobilien wesentliche Performancebeiträge geliefert haben. Das Anleihesegment lieferte kaum positive Ergebnisbeiträge, wobei die Umschichtungen aus den mit negativen Zinsen behafteten Staatsanleihen in Unternehmensanleihen wichtig waren.

Der Fokus auf ein einzelnes Quartal oder Jahr hat keine Aussagekraft, weil Pensionen über Jahrzehnte aufgebaut werden. Das für die Pensionskassen-Kunden besonders wichtige langjährige durchschnittliche Jahresergebnis über 30 Jahre liegt inklusive des Jahres 2021 bei plus 5,37 Prozent pro Jahr.

Mit 31.12.2021 verwalten die acht Pensionskassen ein Vermögen über 27 Mrd. Euro für über 1 Million Personen. Die Pensionskassen sind seit Jahren der größte private Pensionszahler in Österreich.

Zahl der Anspruchsberechtigten steigt stetig

Das Pensionskassensystem zeichnet sich durch eine hohe Kosteneffizienz, viele Möglichkeiten (Wahl von Veranlagungsprofilen: defensiv, konservativ, ausgewogen, aktiv oder dynamisch) und hohe Transparenz aus. Die Pensionskassen können Sicherheit sowohl durch Garantiemodelle als auch durch konservative Vertragsparameter darstellen.

Die Pensionskassenpension ist allerdings eine betriebliche Vorsorge, d.h. in den Genuss einer solchen Zusatzpension kommt man nur über seinen Arbeitgeber bzw. den Betrieb. Bei Pensionskassenverträgen zahlen Arbeitgeber und Arbeitnehmer in Pensionskassen monatlich Beiträge ein, die später in der Pension verzinst ausbezahlt werden. Die effizienteste Form der Zusatzpension ist sicherlich die Betriebspension.

Insgesamt veranlagten die 8 Pensionskassen im Jahr 2021 ein Vermögen von über 27 Mrd. Euro. Damit sind sie der größte private Pensionszahler Österreichs. Die durchschnittliche Zusatzpension lag 2021 bei 464 Euro pro Monat.

Im Jahr 2021 wurden insgesamt 828 Mio. Euro an Pensionsleistungen ausbezahlt (+ 10,73 Prozent gegenüber 2020).

Seit Jahren stehen für die heimischen Pensionskassen insbesondere auch Klein- und Mittelbetriebe im Fokus. So liegt der Anteil der Klein- und Mittelbetriebe bei den Neuverträgen im abgelaufenen Geschäftsjahr bei annähernd 90 Prozent.

Generalpensionskassenvertrag

Derzeit besteht nur für jene Personen, die in einem Unternehmen beschäftigt sind, welches einen Pensionskassenvertrag für seine Arbeitnehmer abgeschlossen hat, die Möglichkeit, bei Pensionsantritt die Abfertigungssumme in eine lebenslange Pension umzuwandeln. Mit einem Generalpensionskassenvertrag wird es allen Arbeitnehmern ermöglicht, ihre Abfertigungssummen anlässlich des Pensionsantrittes an eine Pensionskasse zu übertragen, um dadurch eine lebenslange Zusatzpension zu erhalten. Derzeit besteht diese Möglichkeit nur für jene Personen, die in einem Unternehmen beschäftigt sind, welches einen Pensionskassenvertrag für seine Arbeitnehmerinnen und Arbeiternehmer abgeschlossen hat.

Deshalb wird darauf zu achten sein, dass die Grundintention, eine Verrentungsmöglichkeit auch für diejenigen Arbeitnehmer zu schaffen, die als Aktive keinen Pensionskassenvertrag hatten, erfüllt wird.

Nachhaltigkeit

Mit ihrer nachhaltigen Investitionspolitik unterstützen die Pensionskassen die Erreichung der Klimaziele im Unternehmenssektor. Mit einem weiteren Ausbau des Pensionskassensystems könnten diese CO2-Einsparungseffekte weiter ausgedehnt werden.

Ziel ist, die österreichische Volkswirtschaft und den österreichischen Finanzmarkt klimaneutral zu gestalten. Dazu ist auch privates Kapital erforderlich. Der Finanzsektor ist aus Sicht der Bundesregierung ein wichtiger Hebel für Klimaschutz und Konjunkturaufschwung. Die Finanzwirtschaft soll und kann ihren Beitrag zur Erreichung der Klima- und Energieziele leisten.

PensionsApp

Im Sinne des Regierungsprogrammes (2020-2024) wurde seitens des Finanzministeriums ein Projekt gestartet, um zukünftig auf einem einzigen Portal sämtliche Informationen zu Pensionsanwartschaften abfragen zu können. Um den Berechtigten einen sinnvollen Mehrwert zu liefern, muss eine hohe Anzahl von Informationen angezeigt werden - wie beispielsweise das Pensionsalter, die Höhe eines Hinterbliebenenanspruchs, die Definition eines Hinterbliebenen, Garantien oder Valorisierung. Neben den Pensionskassen sind in dieses Projekt auch die betrieblichen Vorsorgekassen eingebunden.

Derzeit gibt es für Pensionsanwärter keine automatisierte zentrale Übersicht über alle Produkte, die der eigenen Altersvorsorge dienen; weder im Hinblick darauf, über welche Altersvorsorgeprodukte eine Person verfügt, noch im Hinblick auf die Höhe der zukünftigen Pensionsleistungen. Eine säulenübergreifende Altersvorsorgeinformation zusätzlich zu den bestehenden Informationssystemen könnte hier Abhilfe schaffen. Die Herausforderung besteht jedoch darin, nicht nur verschiedene Systeme und Produkte nebeneinander zu präsentieren, sondern die Informationen so zu integrieren, dass sich Bürger verlässlich und verständlich informieren können.

Wesentlich ist, dass eine Einführung der "PensionsApp" zum Wohle der Anwartschafts- und Leistungsberechtigten erfolgt und gleichzeitig für die Kassen keinen finanziellen und verwaltungstechnischen Mehraufwand bedeutet.

Prämienmodell für Geringverdiener und Förderung von Arbeitnehmerbeiträgen

Die steuerliche Absetzbarkeit der Beiträge, die der Arbeitgeber für seine Mitarbeiter leistet, ist seit langem geregelt. Wichtig für den weiteren Ausbau − und damit für die weitere Verbreitung der kollektiven Altersvorsorge − ist die Absetzbarkeit der Beiträge, die der Arbeitnehmer für sich selbst leistet. Bei den unteren Einkommensschichten wäre es sinnvoll, anstelle der steuerlichen Absetzbarkeit ein Prämienmodell vorzusehen.

Betriebliche Vorsorgekassen in Österreich 2021

Aktuell verwalten 8 Betriebliche Vorsorgekassen die Gelder der Unternehmer und ihrer Arbeitnehmer. Gerne nützen auch Freiberufler und Landwirte die Möglichkeit, auf diesem Wege vorzusorgen. Die Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge und bilden somit einen wichtigen Eckpfeiler als Ergänzung zur staatlichen Pension.

Die Betrieblichen Vorsorgekassen gehören zu den Vorzeigemodellen in Europa, da die erworbenen Ansprüche mitgenommen werden können und somit jeder Arbeitnehmer eine Abfertigung erhält und auch Selbständige können sich in diesem System auf eine soziale Absicherung verlassen. Die Beiträge des Arbeitgebers, die er für seine Arbeitnehmer an die Betrieblichen Vorosrgekassen leistet, sind im Ausmaß von 1,53 Prozent des monatlichen Bruttoentgelts lohnsteuerfrei.

Entwicklung der Betrieblichen Vorsorge in Österreich

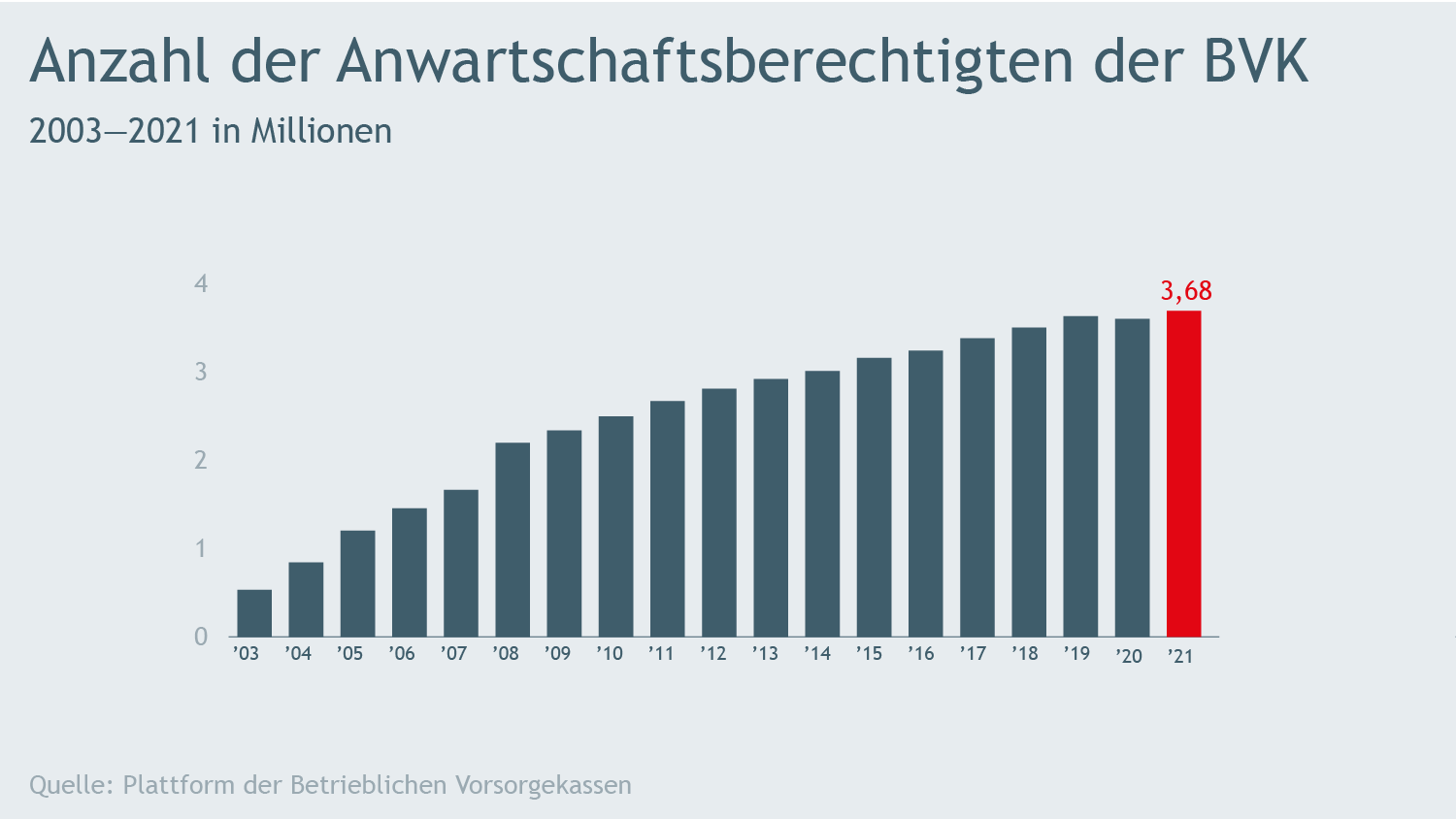

Die Geschäftstätigkeit der Kassen erstreckt sich nun schon beinahe auf zwei Dekaden. Etwa 22.300 Unternehmen nützten die Möglichkeit, die Abfertigungsansprüche ihrer Mitarbeiter in eine Vorsorgekasse zu übertragen. Somit kamen zusätzlich zum gesetzlichen Obligatorium bereits nahezu 795 Mio. Euro ins System und viele Arbeitnehmer profitieren heute von einer betrieblichen Vorsorge, obwohl ihr Dienstverhältnis bereits vor 2003 begann. Primär sind es aber die neu begonnenen Dienstverhältnisse, welche die Zahl der Anwartschaftsberechtigten kontinuierlich steigen lassen. Aktuell verwalten die Vorsorgekassen Guthaben von etwa 3,68 Mio. Erwerbstätigen.

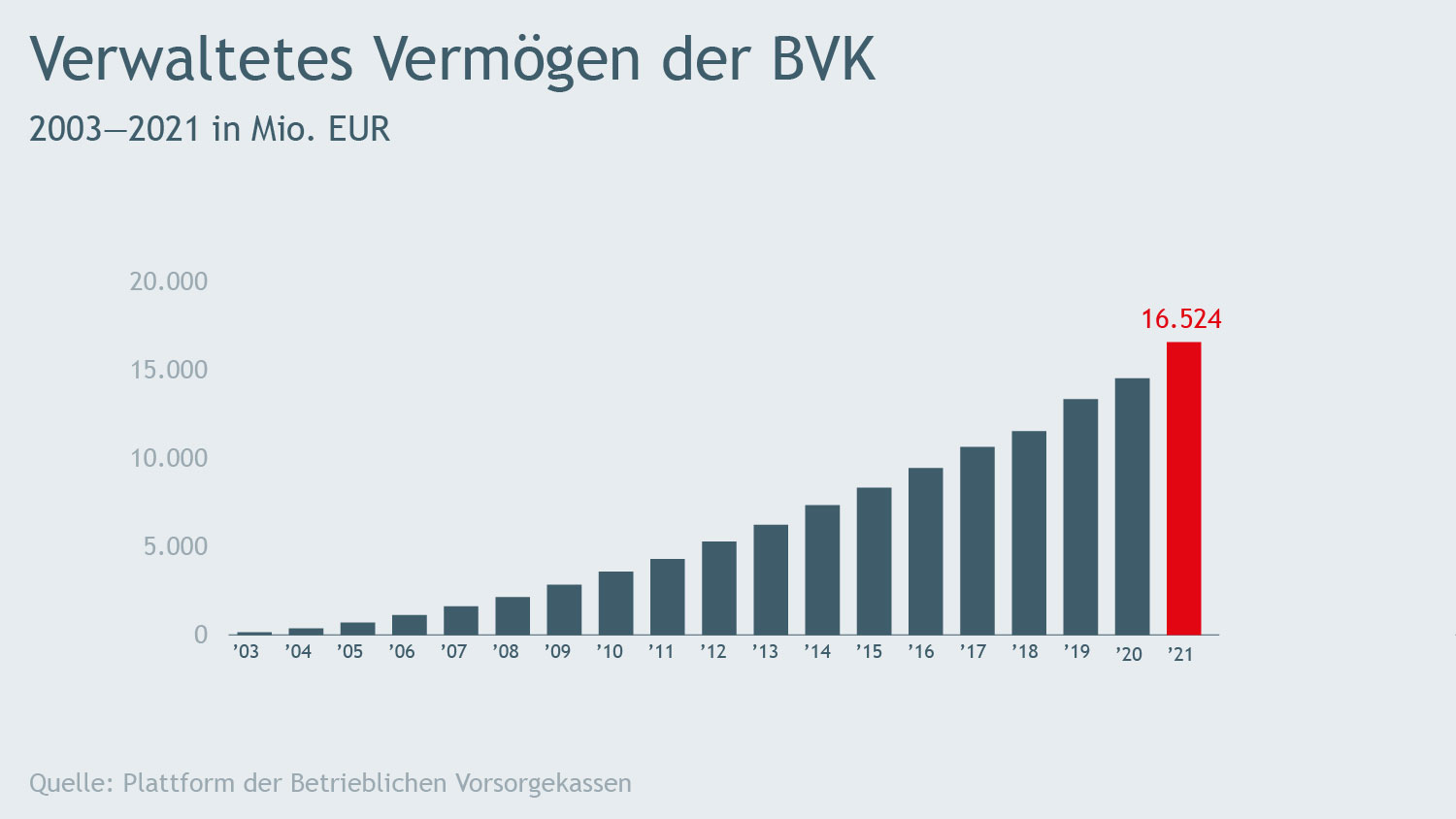

Die im System der Betrieblichen Vorsorge veranlagten Assets sind in den letzten Jahren kontinuierlich gewachsen: Die Vorsorgekassen konnten das veranlagte Vermögen im Jahr 2021 nochmals um gut 2 Milliarden steigern und verwalten nun mehr als 16,5 Mrd. Euro.

Es erscheint beachtlich, dass der Vermögensbestand immer noch stetig wächst, obwohl im Jahr 2021 bereits nahezu 670 Mio. Euro an Leistungen an die Berechtigten ausbezahlt wurden − das ist gegenüber dem (krisendominierten) Jahr 2020 zwar weniger, fügt sich jedoch in das konsequente Wachstum der Vorjahre ein. Dieser Betrag setzt sich aus den Zahlungen, die an 433.796 Personen geleistet wurden, zusammen.

Die Flexibilität der Betrieblichen Vorsorge ist auf die Bedürfnisse der verschiedenen Lebenslagen ausgerichtet: Bei einem Verfügungsanspruch kann der Berechtigte selbst entscheiden, ob er das Geld sofort benötigt oder ob er es steueroptimal für seine persönliche Altersvorsorge verwenden möchte. Viele Verfügungsberechtigte entscheiden sich aber auch bewusst dafür, ihr Kapital in der Vorsorgekasse zu belassen. Dies ist eine − unter anderem steuerlich − attraktive Möglichkeit, für die Pension vorzusorgen.

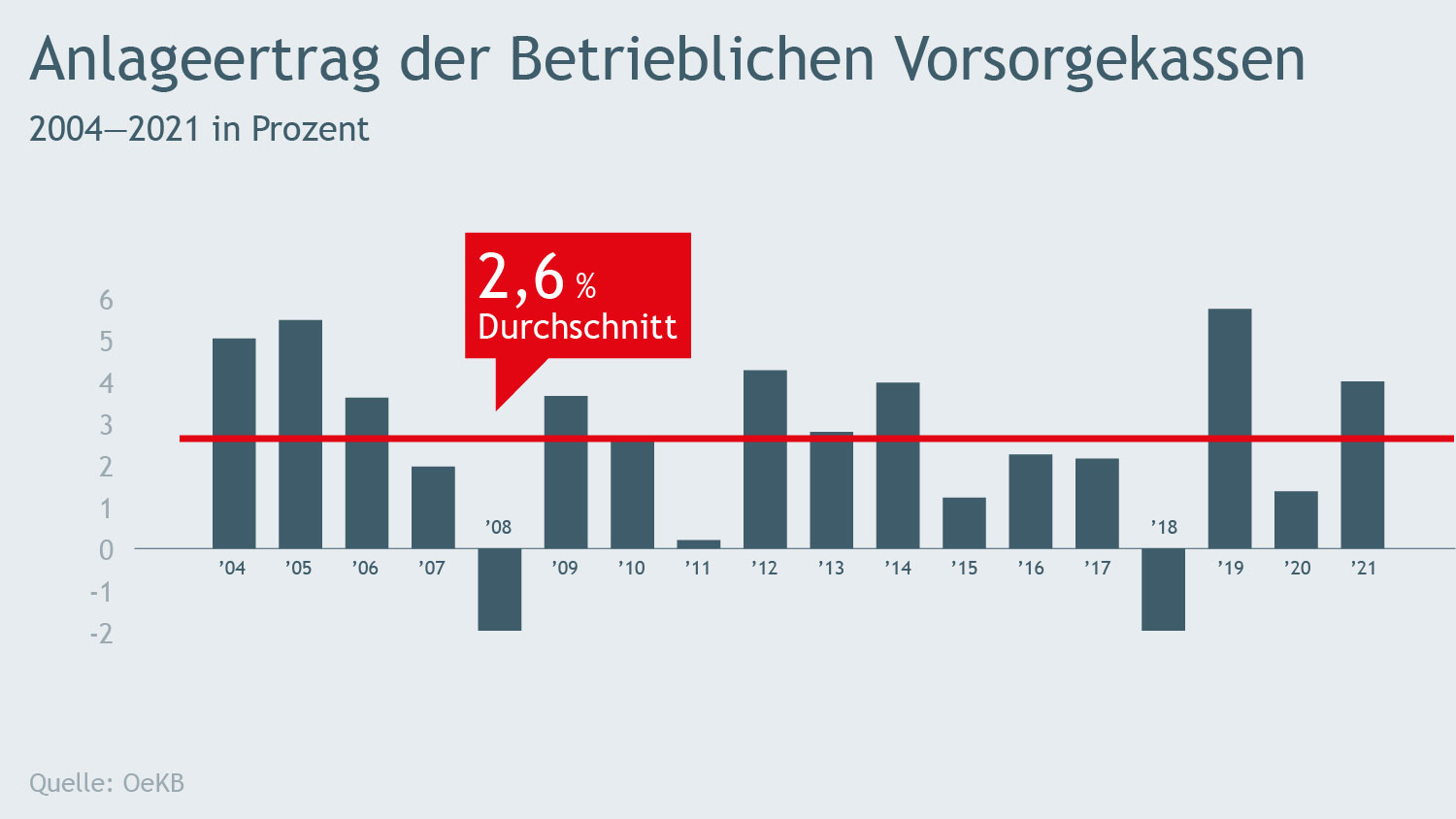

Ein weiterer Vorteil der Betrieblichen Vorsorge liegt darin, dass die Kunden der Vorsorgekassen auch vom Veranlagungserfolg profitieren: Im langjährigen Durchschnitt erzielten die Vorsorgekassen eine Performance von 2,6 Prozent. Im Jahr 2021 verzeichneten die Kassen ein gutes Ertragsplus von 4 Prozent.

Für die Rendite einer Vorsorgekasse gibt es im Wesentlichen zwei bestimmende Faktoren: Einerseits ist das aktuelle Zinsniveau auf den Kapitalmärkten relevant, anderseits trägt auch der Veranlagungshorizont wesentlich zum Ergebnis bei.

Die strategische Ausrichtung des Veranlagungshorizonts und dessen Risikogewichtung werden von der voraussichtlichen Liegedauer bestimmt. Da das System der Betrieblichen Vorsorge eine Vielzahl an Entnahmemöglichkeiten vorsieht, muss die Vorsorgekassen jederzeit von einem Kapitalabfluss ausgehen und kann somit nur sehr konservativ veranlagen.

Die Veranlagungsbestimmungen der Vorsorgekassen zielen auf eine ausgewogene Mischung der Veranlagungstitel und Streuung innerhalb des Portfolios unter Rücksichtnahme auf Sicherheit und Rentabilität ab. Dafür sind unterschiedliche Grenzen gesetzlich vorgesehen. Dieses starre Korsett macht es den Veranlagern der Vorsorgekassen jedoch nicht immer leicht, das Ertragspotential für die Berechtigten voll ausschöpfen zu können und sollte deshalb modernisiert werden.

Optimale Ausgestaltung des Systems der Betrieblichen Vorsorge

Die Betrieblichen Vorsorgekassen bringen ideale Voraussetzungen zur Stärkung der Pensionsvorsorge für alle Österreicher mit. Durch den hohen Durchdringungsgrad (nahezu jeder Erwerbstätige hat bereits ein Konto bei einer Vorsorgekasse) und das effiziente System könnte die optimale Basis zur Ergänzung der staatlichen Pension und Entlastung des Staatshaushaltes geschaffen werden. Das System muss dafür jedoch entsprechend ausgebaut werden.

Die Weiterentwicklung des Systems der Betrieblichen Vorsorge kann durch folgende Schritte erreicht werden:

- Verlängerung der gesetzlichen Mindestliegedauer bis zum Pensionsantritt

- Entfall der Bruttokapitalgarantie

- Digitalisierung der Kontoinformation

Der aktuelle gesetzliche Rahmen für Betriebliche Vorsorgekassen sieht eine Vielzahl an Entnahmemöglichkeiten vor: Selbst die Voraussetzung von 36 Beitragsmonaten für die Auszahlung bedeutet nicht, dass das Kapital drei Jahre bei einer Vorsorgekasse liegen muss. Für die einzelne Vorsorgekasse kann dies zur Folge haben, dass sie das Kapital bereits nach einem Monat an den Berechtigten auszahlen muss. Das bedeutet, dass auch die Kapitalgarantie schon nach einem Monat greift. Der Veranlagungshorizont entspricht somit nicht einem langfristigen Produkt.

Dieser Aspekt stellt - in Verbindung mit der Bruttokapitalgarantie - die wesentliche Herausforderung für die Vorsorgekassen dar. Kein anderes Produkt muss ohne einen konstanten, langfristigen Veranlagungszeitraum eine Garantie leisten. Darüber hinaus ist festzuhalten, dass Garantien auf Grund des seit Jahren anhaltenden historisch tiefen Zinsniveaus nicht mehr zeitgemäß sind und hohe Kosten verursachen. Deshalb verabschieden sich immer mehr Anbieter anderer Vorsorgeformen von Garantien.

Für eine adäquate Verzinsung der Beitragsgelder brauchen die Assetmanager einen angemessenen Spielraum. Eine Ausdehnung der gesetzlichen Mindestliegedauer würde höhere Volatilität erlauben und einen adäquaten Veranlagungsspielraum schaffen. Eine längere Liegedauer bzw. ein Entfall der Bruttokapitalgarantie würde das Veranlagungsspektrum der Vorsorgekassen maßgeblich erweitern. Dies würde in Verbindung mit einer Modernisierung der Veranlagungsbestimmungen die Möglichkeit bieten, in Produkte mit höherem Ertragspotenzial zu investieren, da Schwankungen über den Veranlagungszeitraum ausgeglichen werden können.

Digitalisierung und Verwaltungsvereinfachung sind wesentliche Eckpfeiler des aktuellen Regierungsprogramms. Dem folgend sollte die Kontoinformation gemäß § 25 (2) BMSVG der Kontomitteilung der Pensionsversicherungsanstalt (§ 13 APG) und der Leistungsinformation der Krankenversicherungsträger (§ 81 ASVG) gleichgestellt werden. Die BV-Kassen sollten jedem Anwartschaftsberechtigten die Möglichkeit bieten, elektronisch auf seine Daten zuzugreifen und auf Verlangen eine schriftliche Information zur Verfügung stellen. Dies würde dem aktuellen Zeitgeist entsprechen und zeigen, dass die Digitalisierung auch von den Vorsorgekassen vorangetrieben wird.

Die gesetzliche Umsetzung dieser Punkte würde das System der Betrieblichen Vorsorge noch attraktiver gestalten. Somit könnte es zur optimalen Ergänzung des staatlichen Pensionssystems avancieren.