WKÖ-Wirtschaftsbarometer Winter 2023

Kalter Gegenwind

Lesedauer: 6 Minuten

Ein kalter konjunktureller Gegenwind und anhaltend hoher Kostendruck haben die Stimmung in Österreichs Wirtschaft deutlich abkühlen lassen. Das zeigt der aktuelle WKÖ-Wirtschaftsbarometer.

Bereits in den letzten Monaten des Jahres 2023 mussten die Unternehmen mehrheitlich Umsatz- und Austragsrückgänge hinnehmen, und 2024 scheint kaum Besserung in Sicht, im Gegenteil: Alle Zukunftsindikatoren des Barometers zeigen nach unten.

Auf dem Arbeitsmarkt bleiben mit dem verschärften Arbeitskräftemangel und hohen Arbeitskosten die Herausforderungen groß. Daneben sind die anhaltend hohen Energiekosten immer noch spürbar

Pessimismus wächst

Die Rezession hinterlässt deutliche Spuren bei den Geschäftserwartungen der befragten Unternehmen. Wie schon im Sommer, geht auch in der Winter-Befragung jedes zweite Unternehmen (46 %) von sinkenden Aufträgen aus. 18% glauben an eine bessere Auftragslage. Nur jedes fünfte Unternehmen erwartet 2024 höhere Umsätze.

Zurückhaltung bei Investitionen und Beschäftigung

Die Rezession bremst auch die Investitionspläne deutlich: Der Saldo der Investitionserwartungen bleibt mit minus 31 negativ, besonders deutlich ist die Skepsis bei mittelgroßen Unternehmen. Auch bei den Aussichten auf den Beschäftigtenstand zeichnet sich durchgehend Zurückhaltung ab: Jedes zweite Unternehmen geht davon aus, den Beschäftigtenstand halten zu können, mehr als jedes dritte Unternehmen rechnet jedoch damit, Personal abbauen zu müssen. Nur 15 % erwarten 2024 einen höheren Beschäftigtenstand in ihrem Betrieb.

Preisdruck nimmt weiter ab

Eine positive Entwicklung hat sich seit dem Sommer verstärkt: Die Entspannung bei der Preisdynamik setzt sich 2024 fort. 42 % der Unternehmen gehen von stabilen Preisen aus, fast jeder fünfte erwartet niedrigere Preise. Damit liegt der Saldo bei den Preiserwartungen bei 22.

Eintrübung quer durch alle Bereiche – stärkster Dämpfer im Bau

Das trübe Stimmungsbild manifestiert sich in allen Wirtschaftsbereichen. Wie schon beim vorhergehenden WKÖ-Wirtschaftsbarometer ist auch jetzt der Bausektor besonders von Auftragsrückgängen betroffen. 64 % der Unternehmen in diesem Sektor erwarten Einbußen bei den Aufträgen. Diese Negativtendenz schlägt sich in rückläufigen Bauinvestitionen nieder.

Gleich wie im Sommer, geht nach wie vor fast jeder zweite Betrieb (49 %) im verarbeitenden Gewerbe von Auftragsrückgängen aus. Insgesamt ist auch hier die Stimmung abgekühlt: Die Zahl jener, die ein Auftragsplus erwarten, sinkt. Mehr Betriebe als im Sommer (33 % nach 29 %) prognostizieren eine unveränderte Auftragslage. Ein Grund für die gedämpfte Stimmung ist der Kostendruck für Materialen und Vorleistungen in dem Sektor, der nach wie vor sehr stark ist.

Unternehmen aller Größenklassen spüren Rezession

Egal, ob klein, mittel oder groß: Unternehmen aller Größenklassen starten mit Sorge ins Jahr 2024. Wie schon im Sommer überwiegen auch jetzt nur bei der Einschätzung der Preisentwicklung die Optimisten, alle anderen Erwartungs-Salden bleiben negativ. Waren bei den Erwartungen zur Auftragslage im Sommer noch die Großunternehmen besonders zurückhaltend, so ist der Negativsaldo jetzt bei mittelgroßen Betrieben am deutlichsten. Bei den Erwartungen zu Investitionen zeigt sich ein ähnliches Bild.

Investitionsvolumina gehen zurück

Dass die konjunkturelle Abschwächung in der gesamten Wirtschaft angekommen ist, zeigt auch der Vergleich der Investitionserwartungen nach Wirtschaftsbereichen. Den stärksten Dämpfer erleidet die Bauwirtschaft: 60 % der Unternehmen gehen hier von einem sinkenden Investitionsvolumen aus. Im Handel ist es gut jeder zweite Betrieb..

Rezession bremst Investitionspläne aus

Wer investiert, schafft vorwiegend Ersatz an.

Wie schon im Sommer 2023 wird in auch 2024 erster Linie für Ersatzbedarf investiert (45 %). Die für Wachstum und Beschäftigung entscheidenden Neuinvestitionen machen nur etwas mehr als ein Drittel (35 %) der geplanten Investitionsvorhaben aus. Der Anteil der Unternehmen, der keine Investitionen plant, wächst stetig weiter: Fast jedes dritte Unternehmen will auf Jahressicht gar nicht investieren (30 %) Das ist ein deutliches Indiz für die große Unsicherheit in der heimischen Wirtschaft.

Am stärksten ist die Investitionszurückhaltung bei kleinen Betrieben (bis 49 Beschäftigte): Hier geben knapp 60 % an, in den nächsten 12 Monaten nicht zu investieren. Bei den mittelgroßen Unternehmen sind es 41 %, und von den Großunternehmen haben 28 % ihre Investitionspläne vorerst auf Eis gelegt.

Neuinvestitionen wollen nur 44 % der Großbetriebe in Angriff nehmen – das sind deutlich weniger als noch im Sommer (knapp 50 %). Bei den kleinen Unternehmen sind es nur rund 18 %, und nicht einmal ein Drittel der Mittelgroßen hat 2024 Neuinvestitionen auf der Agenda.

Sowohl bei kleinen als auch mittelgroßen Unternehmen liegt der Schwerpunkt eindeutig auf Ersatzinvestitionen. Bei Großunternehmen hält sich der Anteil jener, die nur in Ersatz investieren wollen, zu jenen, die Neuinvestitionen planen, annähernd die Waage (42 % versus 44 %).

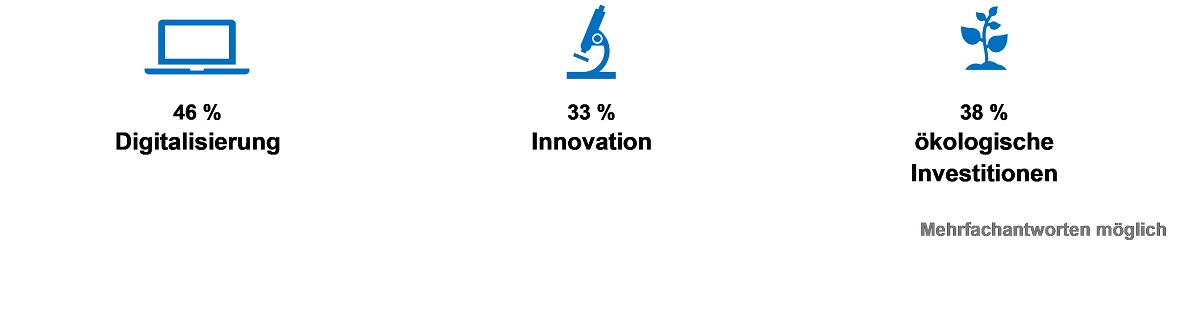

Gründe für Neuinvestitionen

Von jenen Unternehmen, die im nächsten Jahr Neuinvestitionen planen, haben 46 % Digitalisierungsschritte im Fokus. 38 % treiben den ökologischen Wandel mit ihren Investitionen voran, und jedes dritte Unternehmen setzt auf Innovation. Das sind zwar nach wie vor die Top-3-Hauptmotive für Neuinvestitionen, sie erhalten jedoch insgesamt deutlich weniger Nennungen als im Sommer. Zwar möchten die Unternehmen Neuinvestitionen angehen, es scheint jedoch schwieriger, sich schon jetzt auf konkrete Projekte festzulegen.

Abgekühltes Wirtschaftsklima

Wenig überraschend fällt die Einschätzung des Wirtschaftsklimas getrübt aus. Im Saldo erwarten zwei von drei Unternehmen für die nächsten Monate eine weitere Verschlechterung des Wirtschaftsklimas. Aktuell gehen nur noch 4 % der Unternehmen von einer Verbesserung aus. Damit hat sich Zahl der Optimisten gegenüber Sommer halbiert.

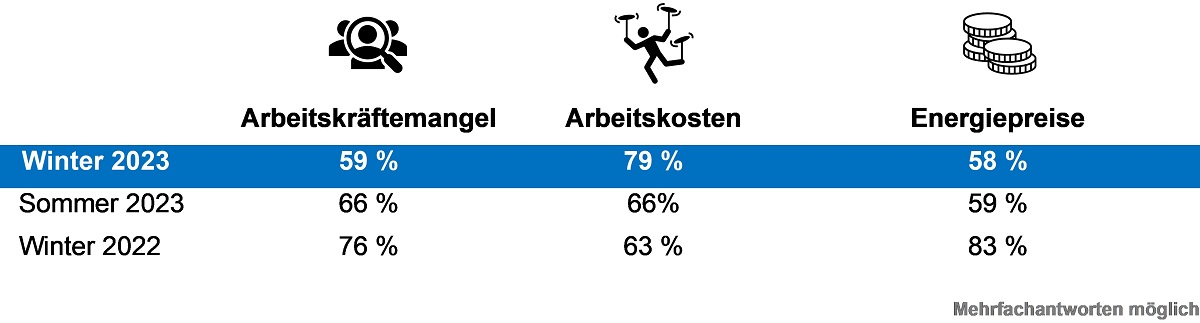

Neue Herausforderungen, bekannte Problemlagen

Größte Herausforderungen aus Sicht der Betriebe

In der aktuellen Befragung sind es vor allem die in Österreich überproportional hohen Arbeitskosten, die den Betrieben zu schaffen machen. Fast 8 von 10 Unternehmen nennen diese als größte Herausforderung für 2024. Der nach wie vor drängende Arbeitskräftemangel sowie die in Folge des Energiepreisschocks hohen Energiepreise rangieren dicht beieinander auf den Rängen zwei und drei. Die 2023 hartnäckig hohe Inflation sowie bürokratische Belastungen gehören ebenfalls zu den drängendsten Problemlagen für Österreichs Unternehmen.

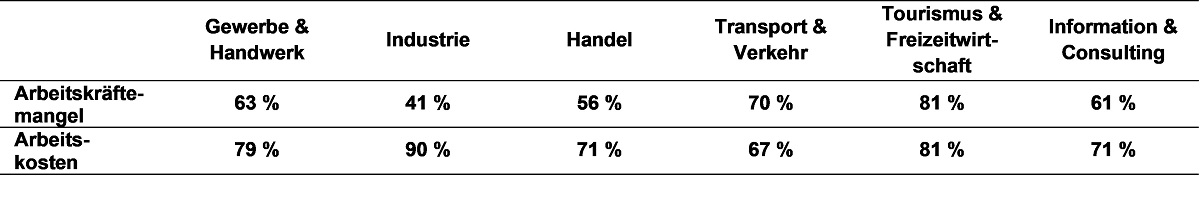

Arbeitskosten setzen Industrie besonders stark unter Druck

Besonders stark ist die exportorientierte Industrie durch hohe Arbeitskosten belastet, hier nennen sogar 90 % diese als größte Herausforderung.

Auch in der Sparte Tourismus- und Freizeitwirtschaft beklagen überdurchschnittlich viele Unternehmen die hohen Arbeitskosten (81 %), gleich viele sehen hier den Arbeitskräftemangel als größte Herausforderung. Neben der Sparte Information und Consulting ist die Sparte Tourismus auch die einzige mit einem positiven Saldo bei den Beschäftigungserwartungen. Auch das weist auf die anhaltend hohe Personalknappheit der Branche hin.

Herausforderung Arbeitsmarkt nach Sparten

Energiepreise bleiben hoch

Im Spartenvergleich sind es vor allem die Unternehmen der Transportwirtschaft, die den hohen Kostendruck im Energiebereich zu spüren bekommen: 74 % erwarten, dass die Energiepreise in den nächsten 12 Monaten die größte Herausforderung bleiben wird. Überdurchschnittlich betroffen ist auch die Industrie (71 %).

Unverändert zum Wirtschaftsbarometer vom Sommer nennen 57 % aller Unternehmen die Inflation als eine der größten Herausforderungen. Überdurchschnittlich Am höchsten ist der Leidensdruck in der Tourismuswirtschaft (70 % der Nennungen).

Weiterhin hohe Kostenbelastung, aber Preiserwartungen gehen zurück

Löhne und Gehälter bleiben die stärksten Preistreiber

Jene Unternehmen, die für 2024 von Preissteigerungen ausgehen, nennen vorwiegend einen Grund: Für 88 % sind Lohn- und Gehaltskosten preistreibend. Das trifft vor allem auf die großen Unternehmen zu. Im Spartenvergleich kämpfen besonders die Tourismuswirtschaft (97 %) und die Industrie (91 %) mit hohen Kosten durch Löhne und Gehälter.

Weiteren Druck auf die Preise üben die Energiekosten und Kraftstoffpreise aus, sie werden – unverändert zum Sommer - von 64 % aller Unternehmen als preistreibend genannt. Preise von Vorleistungen und Material schlagen sich bei 57 % nieder. Hier ist eine leichte Entspannung eingetreten (zuvor 65 %). Kapitalkosten treffen dagegen etwas mehr Unternehmen als im ersten Halbjahr (37 nach 34 %).

Gründe für steigende Preise

| Löhne und Gehälter | 88 % |

| Energiekosten/Kraftstoffe | 64 % |

| Preise von Vorleistungen/Material | 57 % |

| Kapitalkosten (z.B. Zinsen auf Darlehen) | 37 % |

Fazit

Zum Jahresbeginn 2024 kämpfen Österreichs Unternehmen mit starkem konjunkturellen Gegenwind, belegt der aktuelle WKÖ-Wirtschaftsbarometer. Die Stimmung quer durch alle Branchen und Größenklassen ist getrübt, und es herrscht Zurückhaltung bei Investitionen.

Der Anteil der Unternehmen, die keine Investitionen in diesem Jahr planen, steigt auf 30 %. Bei den kleinen Unternehmen geben sogar 6 von 10 Unternehmen an, keine Investitionen zu planen. Leichte Entspannung zeigt sich bei den Preiserwartungen der Unternehmen. Die Arbeitskosten stellten aus Sicht der Unternehmen für das Jahr 2024 die größte Herausforderung dar, gefolgt von Arbeitskräftemangel und den nach wie vor hohen Energiepreisen.

Es braucht Maßnahmen, um die Wettbewerbsfähigkeit des Standortes zu erhöhen und gezielt Investitionsanreize für die Unternehmen zu setzen.

Stand: 08.02.2024