Digitaler Zahlungsverkehr im Handel − Basisinformationen

Übersicht über den digitalen Zahlungsverkehr

Lesedauer: 7 Minuten

In Österreich dominiert nach wie vor das Bargeld, das 66 Prozent aller Transaktionen am Point of Sale (POS) ausmacht. Dennoch ist ein klarer Trend zu digitalen und Kartenzahlungen zu erkennen.

Die meisten Zahlungen erfolgen hierzulande mit Kredit- oder Debitkarten, die häufig von Visa oder Mastercard lizenziert sind. Auch bei digitalen Bezahlverfahren wie Apple Pay oder Google Pay sind meist Debit- oder Kreditkarten auf Basis von Visa oder Mastercard hinterlegt. Im Gegensatz zu anderen EU-Staaten gibt es in Österreich kein nationales Kartensystem wie z.B. Girocard (DE), Carte Bancaire (FR), Bancomat (IT). Auch die klassische Bankomatkarte basiert in der Regel z.B. auf Maestro (Mastercard) oder V Pay (Visa). Diese beiden großen Kartensystemunternehmen wickeln rund zwei Drittel aller bargeldlosen Transaktionen in der EU ab.

Wie funktioniert Kartenzahlung?

Kartenzahlungen mit Mastercard und Visa basieren auf einem komplexen Vier-Parteien-System, an dem folgende Akteure beteiligt sind.

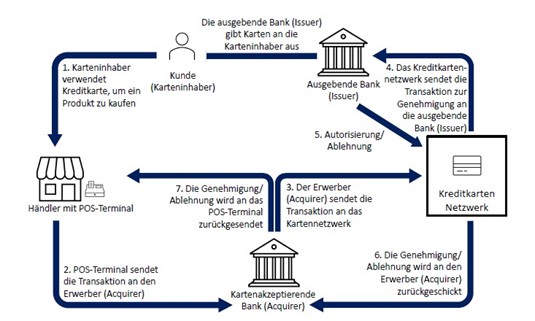

1. Autorisierung

- Transaktionsbeginn: Der Kunde verwendet seine Kredit- oder Debitkarte, um eine Zahlung vorzunehmen.

- Datenübertragung: Die Kartendaten werden von einem Zahlterminal des Händlers erfasst und an den Acquirer (die Bank des Händlers) weitergeleitet.

- Kommunikation: Der Acquirer sendet die Transaktionsdetails an das Kartennetzwerk (z. B. Visa oder Mastercard).

- Genehmigung: Das Kartennetzwerk leitet die Anfrage an den Issuer (die Bank des Karteninhabers) weiter. Der Issuer prüft die Transaktion und genehmigt oder lehnt sie ab.

- Rückmeldung: Die Entscheidung des Issuers wird über das Kartennetzwerk an den Acquirer und schließlich an das Zahlterminal des Händlers zurückgesendet.

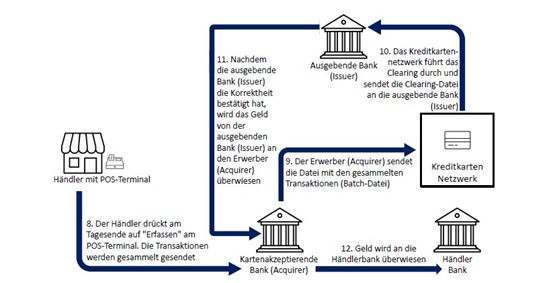

2. Zahlungsabwicklung

- Datenzusammenstellung: Am Ende des Geschäftstags werden alle Transaktionsdaten in einer Batch-Datei gesammelt und vom Händler an den Acquirer übermittelt.

- Clearing: Das Kreditkartennetzwerk übernimmt das Clearing, bei dem die Forderungen und Verbindlichkeiten zwischen den beteiligten Banken ausgeglichen werden.

- Settlement: Der Issuer überweist den Betrag an den Acquirer, der das Geld entweder direkt an die Händlerbank oder an den Händler selbst weiterleitet, je nach Vereinbarung.

Wie die Autorisierung und Abwicklung von Transaktionen zeigt, spielen die Kreditkartennetzwerke eine zentrale Rolle im gesamten Zahlungsverkehr. Kartensystemunternehmen (z.B. Mastercard/Visa) sind aufgrund ihrer langjährigen Erfahrung im Debit- und Kreditkartengeschäft insbesondere im grenzüberschreitenden Zahlungsverkehr für Händler und Banken nahezu alternativlos. Die Europäische Kommission versucht seit geraumer Zeit, den Markt im Zahlungsverkehr zu beleben und Wettbewerb zu schaffen.

Kostenstruktur bei Kartenzahlungen

Die Gebühren für Kartenzahlungen bei Vier-Parteien-Systemen (z.B. Visa/Mastercard) setzen sich aus verschiedenen Komponenten zusammen:

- Acquirer Gebühren: Diese Gebühren werden von der Händlerbank (Acquirer) für die Annahme der Kartenzahlung erhoben. Zu den großen Acquirern in Österreich zählen Unternehmen wie Payone, Nexi, Global Payments, card complete und Hobex.

- Interchange Gebühren: Diese Gebühren entstehen bei der Transaktion zwischen der Bank des Karteninhabers (Issuer) und der Händlerbank (Acquirer). Sie werden vom Issuer festgelegt und an den Acquirer weitergegeben.

- Scheme Gebühren: Diese Gebühren fallen für die Nutzung des Kartensystems (z. B. Visa oder Mastercard) an und werden vom Kartennetzwerk erhoben.

Nur das Interbankenentgelt ist seit 2015 durch die Interbankenentgeltverordnung reguliert, die beiden anderen Entgeltbestandteile sind in ihrer Höhe nicht reguliert. Zusätzlich können Kosten für das Zahlterminal anfallen, das häufig vom Acquirer zur Verfügung gestellt wird.

Händler müssen sorgfältig abwägen, welche Zahlungsmittel sie akzeptieren und welche Kosten sie zu tragen bereit sind, um Kaufabbrüche aufgrund fehlender Zahlungsmittel zu vermeiden.

Gebührenregulierung bei Kartenzahlungen

Die Europäische Kommission hat mehrere Maßnahmen ergriffen, um den Wettbewerb im Zahlungsverkehr zu fördern und die Gebührenstruktur zu regulieren:

- Interchange-Verordnung: Mit der Regulierung der Interbankenentgelte Ende 2015 wurden Obergrenzen für die Interbankenentgelte für Verbraucherkarten bei Vier-Parteien-Systemen (z.B. Mastercard/Visa), nicht aber bei Drei-Parteien-Systemen (z.B. American Express, PayPal). festgelegt. Diese Entgelte, die bei Zahlungen mit Kredit- oder Debitkarten zwischen der Bank des Kunden und der Bank des Händlers anfallen, wurden damit reguliert. Die Interchange Fee beträgt maximal 0,2% bei Debit-Karten und maximal 0,3% bei Kredit-Karten.

Ziel der Verordnung ist es, die Kosten für Kartenzahlungen zu senken und faire Wettbewerbsbedingungen zu schaffen.

- Scheme Gebühren: Trotz der Regulierung der Interchange-Gebühren sind die Scheme Fees laut einer aktuellen Studie des europäischen Einzelhandelsverbandes EuroCommerce gestiegen und haben die Einsparungen wieder aufgezehrt. Zwischen 2015 und 2020 stiegen die durchschnittlichen Scheme Fees in Österreich bei Mastercard um 92% und bei Visa um 35%.

Entwicklungen im Zahlungsverkehr

Die EU verfolgt derzeit mehrere Initiativen, um den Wettbewerb im Zahlungsverkehr zu stärken. Dazu gehören die Einführung von Echtzeit-Zahlungen (engl. instant payments) und der digitale Euro. Diese Maßnahmen sollen die strategische Autonomie und geldpolitische Souveränität Europas verbessern, indem sie Alternativen zu internationalen Zahlungsanbietern wie Visa und Mastercard bieten. Durch diese Alternativen wird die Wettbewerbsfähigkeit des europäischen Zahlungsverkehrs im Vergleich zu außereuropäischen Anbietern erhöht. Zudem sollen diese Entwicklungen Innovationen im Bereich privater Zahlungsdienstleistungen fördern.

Die Verordnung über Sofortzahlungen, die ab 2025 Echtzeitüberweisungen vorschreibt, und der Vorschlag zur Einführung eines digitalen Euros sind zentrale Elemente dieser Strategie. Beide Maßnahmen zielen darauf ab, den europäischen Zahlungsverkehr zu modernisieren und zu stärken.

1. Instant Payment

Hintergrund

Am 21. Juni 2017 beschloss der Rat der Europäischen Zentralbank die Einführung eines pan-europäischen Services für Echtzeit-Zahlungen (engl. Instant Payments), bekannt als TARGET Instant Payment Settlement (TIPS). Das Eurosystem sieht dies als wichtigen Schritt, um einer Fragmentierung im Massenzahlungsverkehr entgegenzuwirken. Wie heute die SEPA-Überweisung und -Lastschrift, sollen künftig auch SEPA-Echtzeit-Zahlungen einheitlich und EU-weit funktionieren, egal in welchem EU-Land sich Auftraggeber und -empfänger befinden.

Der Service mit der Bezeichnung TARGET Instant Payment Settlement (kurz TIPS) ermöglicht es Kundinnen und Kunden von teilnehmenden Banken, Überweisungen innerhalb weniger Sekunden durchzuführen, sodass der Empfänger über den Betrag umgehend verfügen kann. TIPS startete Ende November 2018, seit Anfang 2019 nehmen auch österreichische Banken optional teil.

Die Instant Payment Verordnung, die die SEPA-Verordnung ergänzt, trat im April 2024 in Kraft und verpflichtet Banken dazu, Instant Payments anzubieten, unabhängig von Land oder Bankengruppe.

Wichtige Aspekte der Verordnung umfassen die Regulierung der Gebühren, die für Instant Payments nicht höher sein dürfen als bei normalen Überweisungen. Dies bietet erhebliches Potenzial zur Kostenreduktion und Optimierung des Liquiditätsmanagements für den Handel. Instant Payments könnten eine kostengünstige Alternative zu digitalen Zahlungsmethoden wie Visa und Mastercard darstellen.

Die Fristen für die Implementierung sind:

- Empfang von Instant Payments: EU-Zahlungsdienstleister bis 9. Januar 2025, Nicht-EU-Zahlungsdienstleister bis 2027.

- Senden von Instant Payments: EU-Zahlungsdienstleister bis 9. Oktober 2025, Nicht-EU-Zahlungsdienstleister bis 2027.

Aktuelle Situation

Trotz der Instant Payment Verordnung, die eine verpflichtende Einführung von Instant Payments ab 2025 vorsieht, ist unklar, wie sich diese Technologie am Markt etablieren wird.

Die Verordnung verpflichtet Zahlungsdienstleister, Instant Payments anzubieten, legt aber nicht fest, in welcher Form dies geschehen soll. Insgesamt zeigen sich unterschiedliche Ansätze zur Verbreitung von Instant Payments,

- European Payments Initiative (EPI) hat im Juli 2024 ihre Wallet-App WERO eingeführt, zunächst für P2P-Zahlungen und später auch für E-Commerce und POS-Transaktionen. EPI setzt auf einen Top-down-Ansatz, wobei eine einheitliche Wallet-Lösung für alle teilnehmenden Banken (derzeit 14 Banken u.a. Deutsche Bank, Sparkassen Finanzgruppe, BNP Paribas etc) bereitgestellt wird. Aktuell ist das Angebot auf Deutschland, Frankreich, Belgien und die Niederlande begrenzt. EPI deckt bereits etwa 70% der deutschen Konten ab, aber es gibt keine offiziellen Informationen zur Gebührenstruktur. Erste Gespräche mit Vertretern von EPI deuten jedoch darauf hin, dass EPI plant die Kostenstruktur ähnlich eines herkömmlichen 4-party Schemes aufzubauen. Allerdings soll WERO günstiger als ein Visa oder Mastercard basiertes System sein, die Kosten sollen vergleichbar mit Giropay, dem nationalen Bezahlsystem in Deutschland sein. Österreichische Banken sind aktuell nicht Mitglied in diesem Netzwerk, beobachten die weitere Entwicklung jedoch laufend.

- Im Gegensatz zu EPI verwendet Bluecode einen anderen Ansatz zur Verbreitung des Zahlsystems. Die European Mobile Payment Association (EMPSA), der Bluecode angehört verfolgt das Konzept des Mobile Payment Roaming. Die EMPSA stellt hierfür einen offenen Standard zur Verfügung, der von Zahlungsanbietern weltweit übernommen werden kann. Die EMPSA-Schnittstelle findet bereits in 15 europäischen Ländern Anwendung. Beispielsweise hat das schweizerische Twint das Protokoll adaptiert. Das bedeutet, dass an allen Stellen, an denen eine Zahlung mit Twint möglich ist, auch mit Bluecode bezahlt werden kann. Umgekehrt kann mit Twint auch an Stellen bezahlt werden, an denen Bluecode Zahlpartner ist. Darüber hinaus kann Bluecode in die Händler-App integriert werden. So können Kundentreueprogramme und Zahlungen in derselben App stattfinden. Bluecode ist ebenfalls eine 4-party scheme, ein Teil des Merchant Service Fees (Händlergebühren) geht jedoch auch an den App-provider. Stellt ein Händler eine App zur Verfügung, spart er einen Teil der Gebühren.

- In Südeuropa erfreuen sich Instant Payment Lösungen bereits großer Popularität. 43 Millionen Menschen nutzen die von der SIBS (Sociedade Interbancária de Serviços S.A) angebotenen Services (bspw. MB Way). Zuletzt prozessierte man 1,5 Milliarden Transaktionen. Der Großteil hiervon ist P2P, in Portugal sind allerdings bereits 2/3 der prozessierten Transaktionen im E-Commerce Bereich (Madalena Tomé, SIBS).

2. Digitaler Euro

Hintergrund

Der Hintergrund für die Einführung eines digitalen Euro liegt in der sich verändernden Art des Bezahlens, da immer mehr Menschen im Euroraum lieber digital als mit Bargeld zahlen.

Der digitale Euro soll die strategische Autonomie und geldpolitische Souveränität Europas stärken, indem er eine Alternative zu internationalen Zahlungsanbietern wie Visa und Mastercard bietet und die Wettbewerbsfähigkeit der europäischen Zahlungsverkehrslandschaft gegenüber außereuropäischen Anbietern erhöht. Darüber hinaus soll er Innovationen im Bereich privater Zahlungsdienstleistungen fördern.

Aktuelle Situation

Das Projekt "Digitaler Euro" startete im Oktober 2021 und befindet sich aktuell in der Vorbereitungsphase, nachdem der EZB-Rat im Oktober 2023 den Übergang in die nächste Phase beschlossen hat. Die EU arbeitet parallel an einem Rechtsrahmen, wobei der Gesetzesentwurf im Juni 2023 vorgelegt wurde.

Der digitale Euro könnte frühestens ab 2028 verfügbar sein und dient als digitale Form von Zentralbankgeld, die ergänzend zum Bargeld verwendet wird. Er ermöglicht kostenlose digitale Zahlungen im Alltag und europaweite Nutzung, auch offline.

Die Nutzung erfolgt über eine kostenfreie Wallet, und der digitale Euro gewährleistet hohe Sicherheits- und Datenschutzstandards, da das Eurosystem keinen Zugriff auf personenbezogene Daten hat.