Vorsorgereport 3/2024

Quartalsbericht der Pensions- und Vorsorgekassen | 05.07.2024

Lesedauer: 10 Minuten

News

Sehr geehrte Damen und Herren,

die langjährige Veranlagungsperformance der österreichischen Pensionskassen ist sehr positiv. Das unterstreicht auch das Ergebnis nach dem ersten Halbjahr, über das wir in diesem Vorsorgereport berichten.

Wichtig ist uns aber auch, dass zukünftig nicht mehr nur ein Teil der Bevölkerung in den Genuss einer betrieblichen Zusatzpension kommt. Wir wollen eine betriebliche Altersvorsorge für alle Menschen in Österreich. Darüber haben wir in den vergangenen Monaten bei unterschiedlichsten Gelegenheiten in der Öffentlichkeit gesprochen, u.a. beim UNIQUE talk mit Experten wie Prof. Felbermayr und Prof. Helmenstein oder auch bei der Enquete mit allen Anbietern der zweiten und dritten Säule der Altersvorsorge am 17. April. Zentraler Bestandteil der betrieblichen Altersvorsorge sind die Vorsorgekassen. Diese mussten bisher auf Grund gesetzlicher Vorgaben die jährliche Kontoinformation postalisch an alle KundInnen versenden. Der Papieraufwand und der CO2-Fußabdruck waren beachtlich. Nun wird von der Politik endlich eine langjährige Forderung des Fachverbandes umgesetzt: In Zukunft ist eine digitale Kontoinformation – wie bei den Pensionskassen – möglich. Das kommt den digitalen Ansprüchen der KundInnen entgegen und spart Papier & Energie.

Zum Abschluss noch ein Veranstaltungs-Tipp: Merken Sie sich die Denkwerkstatt St. Lambrecht bereits vor, die von 2.- 4. Oktober stattfinden wird.

Wir wünschen Ihnen einen schönen Sommer!

Mit freundlichen Grüßen,

Mag. Andreas Zakostelsky

Obmann

Dr. Stefan Pichler, LL.M. CPM

Geschäftsführer

Pensionskassen zum Halbjahr bei 4,02 Prozent

Fachverband unterstreicht Bedeutung des Ausbaus der betrieblichen Altersvorsorge für Standort.

Die österreichischen Pensionskassen setzen ihren positiven Trend fort. Sie berichten nach dem ersten Halbjahr eine bemerkenswerte Veranlagungsperformance von 4,02 Prozent. Dieses Halbjahresergebnis liegt bereits in der Nähe des langjährigen Durchschnittsergebnisses für ein Gesamtjahr in der Höhe von 4,95 Prozent.

„Das heimische Pensionskassensystem erweist sich im ersten Halbjahr 2024 erneut als robust und leistungsstark. Trotz aller wirtschaftlicher Herausforderungen in Europa, die sich auch auf den Finanzmärkten widerspiegeln, ist das Halbjahresergebnis sehr erfreulich für unsere Kundinnen und Kunden“, zeigt sich Andreas Zakostelsky, Obmann des Fachverbandes der Pensions- und Vorsorgekassen, zufrieden.

Langfristig erfolgreich…

Noch relevanter als Quartals- oder Halbjahreszahlen, sind langfristige Betrachtungen. Hier können die heimischen Pensionskassen auf eine durchschnittliche jährliche Performance von 4,95 Prozent verweisen. Diese langfristig stabile Performance zeigt, dass das System auch in unterschiedlichen wirtschaftlichen Zyklen erfolgreich agiert. Die Pensionskassen leisten damit einen wesentlichen Beitrag zur finanziellen Sicherheit und Lebensqualität im Alter.

„Diese Stabilität ist entscheidend für die Absicherung des Lebensstandards von Millionen Österreicherinnen und Österreichern. Unser langfristiger Erfolg basiert auf einer strategischen und vorausschauenden Veranlagung“, so Zakostelsky.

Ausbau der betrieblichen Altersvorsorge ist notwendig – Politik ist gefordert

Laut Zahlen der Statistik Austria wird die heimische Bevölkerung in den 2060er Jahren die 10 Millionenmarke durchbrechen. Gleichzeitig werden die Österreicherinnen und Österreicher immer älter. 1950 haben noch sechs Personen im erwerbsfähigen Alter eine Person im Pensionsalter finanziert. Heute müssen dies drei Personen tragen und bis 2040 wird das Verhältnis auf zwei Personen sinken.

„Aufgrund der demographischen Entwicklung wächst der Druck auf unser Pensionssystem. Wie in anderen europäischen Ländern bereits vorgelebt wird, kann dieser Druck durch den Ausbau der betrieblichen Pensionskassen stark reduziert werden. Die Politik ist hier gefordert – wir hoffen auf weiterhin konstruktive Gespräche mit allen politischen Lagern zur Weiterentwicklung unseres Pensionssystems“, so Andreas Zakostelsky.

Wirtschaftliche Analyse - Entwicklung an den Kapitalmärkten

Kommentar von Mag. Martin Sardelic, Vorstandsvorsitzender der Valida Pension AG - Valida Pensionskasse

Konjunktur und Zinsentwicklung

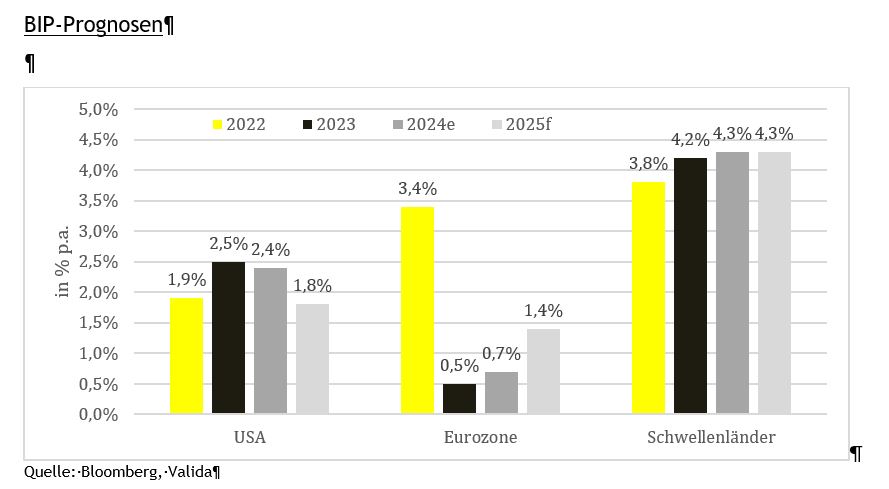

Während in den USA die Konjunktur dank einer robusten Inlandsnachfrage und mit einem starken Arbeitsmarkt über die vergangenen Quartale positiv überraschen konnte, wies die wirtschaftliche Entwicklung in der Eurozone deutlich weniger positives Momentum auf. Entsprechend blieb die Eurozone mit einem BIP-Wachstum von lediglich einem halben Prozent in 2023 deutlich hinter den USA zurück. Positiver sind für die Eurozone aber die Erwartungen, sie gehen aktuell zumindest von einer langsamen Erholung über die kommenden Jahre aus, unterstützt durch positive Reallohnzuwächse und erhöhte Sparquoten der Privathaushalte. Damit sollte die Konjunktur-Talsohle bereits durchschritten sein. Für die US-Konjunktur erwarten Analysten hingegen eine moderate Abkühlung, bedingt vor allem durch ein Nachlassen des sehr dynamischen Privatkonsums aufgrund weiter reduzierter Ersparnisse nach der Pandemie. Insgesamt bleibt der Ausblick für die US-Konjunktur aktuell dennoch positiver als für die Eurozone.

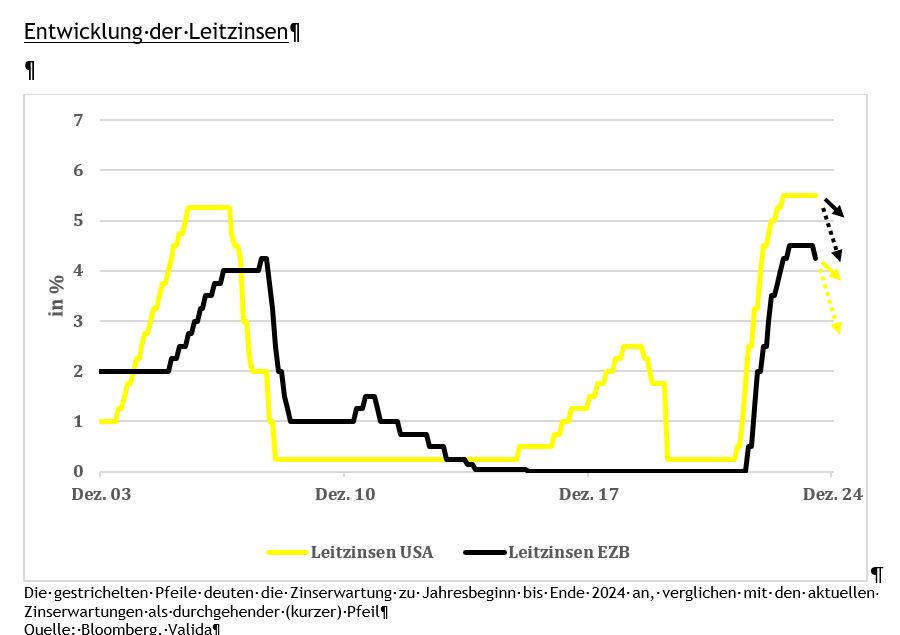

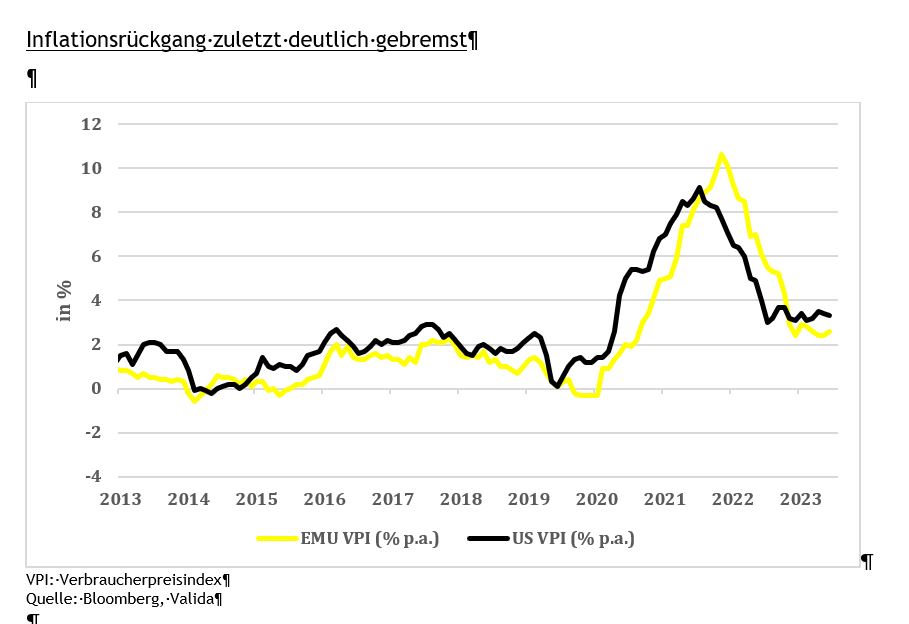

Die positive konjunkturelle Entwicklung in den USA, bei gleichzeitig erhöhten Inflationsraten (verglichen mit dem Zielwert der Zentralbanken), hat dazu geführt, dass zunächst angekündigte Zinssenkungen durch die US-Federal Reserve Bank (Fed) für 2024 deutlich nach hinten verschoben wurden. Lag zu Jahresbeginn 2024 die Erwartung für die USA noch bei insgesamt sechs Zinssenkungen zu jeweils 25 Basispunkten, so schmolz diese bis zur Jahresmitte auf nur noch zwei Zinssenkungen bis Ende 2024.

In der Eurozone enttäuschte die Konjunktur weitgehend und machte die Entscheidung für eine erste Leitzinssenkung im Juni 2024 zumindest von dieser Seite deutlich leichter. Doch auch in der Eurozone lag die Inflation, trotz zuvor sehr schnellem Rückgang 2023, zuletzt weiter über dem Zielwert der EZB und zeigte in den letzten Monaten eher eine Seitwärtsbewegung als einen Rückgang. Entsprechend geringer fielen die Zinserwartungen auch in der Eurozone aus und die EZB äußerte sich nach ihrer Juni-Zinssenkung eher abwartend. Es wird aktuell davon ausgegangen, dass die EZB-Daten abhängig erst wieder im Oktober einen nächsten Zinssenkungsschritt tätigen könnte. Insgesamt ist eine Rückkehr zur Nullzinspolitik allerdings kaum vorstellbar. Dem entgegen steht nämlich eine strukturell erhöhte Inflation, getrieben durch Deglobalisierungstendenzen, Dekarbonisierung, die demografische Entwicklung oder auch hohe Staatsverschuldungen/Defizite in den entwickelten Volkswirtschaften.

Wir gehen davon aus, dass sich das Konjunkturbild in den USA über die kommenden Monate weiter eintrübt – möglicherweise sogar stärker als aktuell von den meisten Marktteilnehmern erwartet. Hauptgrund könnte hierfür eine deutlichere Abschwächung der US-Inlandsnachfrage sein, gekoppelt mit weniger Spielraum auf der fiskalischen Seite vor den US-Präsidentschaftswahlen im November. Eine stärkere Abschwächung der US-Konjunktur würde andererseits die Geschwindigkeit für Zinssenkungen vergrößern, mit entsprechenden Effekten auf die Finanzmärkte.

Anleihemärkte

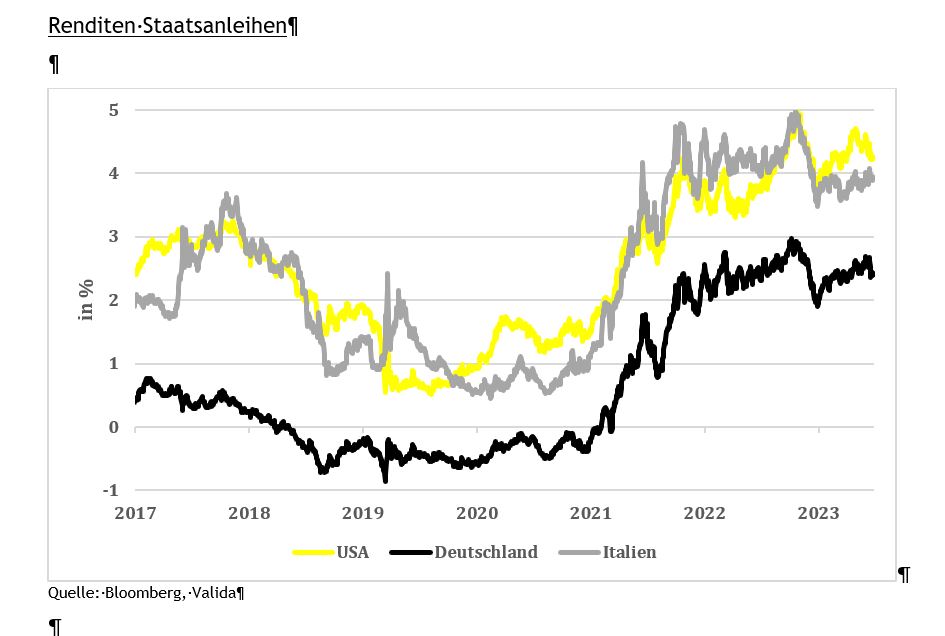

Nach dem Ende der Nullzinspolitik und dem Anstieg der Renditen Ende 2021 pendelten die Renditen der Staatsanleihen etablierter Märkte in einer vergleichsweise engen Bandbreite. Markant war der Renditerückgang Ende 2023, nachdem die US-Fed überraschend starke Zinssenkungen für 2024 in Aussicht gestellt hatte.

Die Zinssenkungsfantasie erwies sich jedoch bald als zu optimistisch und so wurden in den Folgemonaten Zinssenkungen wieder ausgepreist. Erneute Renditeanstiege waren die Folge und insgesamt eine anhaltende Bewegung in der erwähnten Bandbreite. Gleichzeitig zeigte sich jedoch im Bereich der Unternehmensanleihen mit schlechterer Bonität eine anhaltende Spread-Einengung, das heißt eine erhöhte Risikobereitschaft der Anleger. Die Performance im riskanteren Anleihebereich fiel entsprechend stärker aus als bei risikolosen Staatsanleihen.

Für die kommenden Monate sind wir insgesamt optimistisch bezüglich der Anleiheperformance im Segment der etablierten Staatsanleihen und Unternehmensanleihen mit besserer Bonität. Wir gehen aufgrund einer US-Konjunktureintrübung und eines damit einhergehenden Inflationsrückgangs von fallenden Renditen aus. Bei den bereits weit eingelaufenen Spreads im Bereich der Unternehmensanleihen mit schlechterer Bonität könnte es bei einer negativeren Konjunkturlage hingegen zu einer entsprechenden Korrekturbewegung mit höheren Ausfallraten kommen.

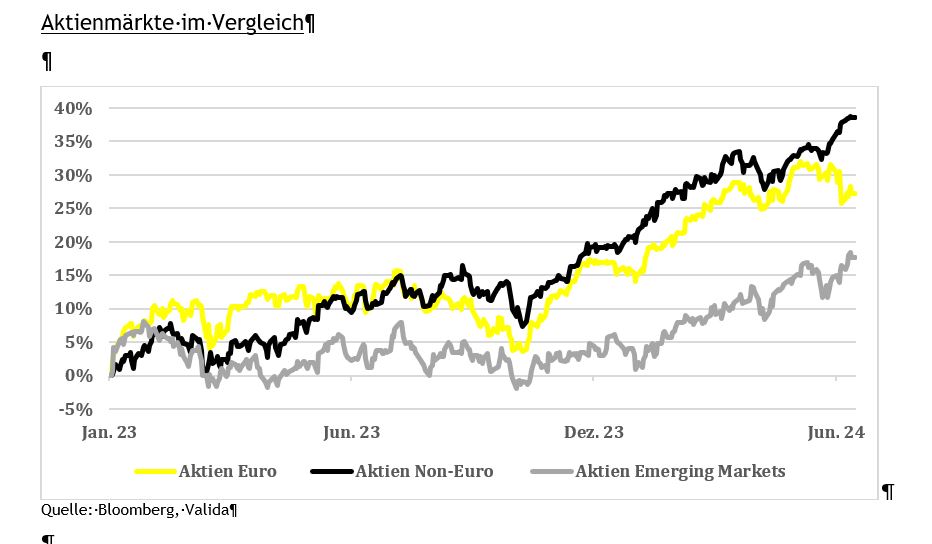

Aktienmärkte

Aktienmärkte zeigten über die letzten Monate eine beachtliche positive Entwicklung. Nachdem zunächst die Ankündigung von Zinssenkungen für eine Verbesserung der Marktstimmung im vierten Quartal 2023 gesorgt hatte, folgten positive Konjunktur- und Arbeitsmarktdaten aus den USA, weitgehend positive Unternehmensergebnisse sowie eine KI-Fantasie, die den gesamten Technologiebereich unterstützte. Entsprechend stark zeigten sich US-Indizes, aber auch europäische Aktien konnten in dieser Phase ähnlich profitieren. Lediglich Aktien der Schwellenländer zeigten sich deutlich schwächer als die Indizes der etablierten Volkswirtschaften, was zum Großteil auf die negative Entwicklung in China zurückzuführen war.

Aktuell scheint der Aktienmarkt weiterhin ein Szenario zu favorisieren, dass lediglich eine moderate Abkühlung der US-Konjunktur beinhaltet, sowie in der Eurozone ein zumindest langsames Anspringen der Konjunktur. Damit einhergehend werden bei moderatem Rückgang der Inflationsraten nur langsame Zinssenkungen prognostiziert und ein Umfeld von anhaltend positiven Unternehmensergebnissen unterstellt.

Gleichzeitig ist die Aktienmarkt-Bewertung bereits hoch, vor allem bei US-Technologieaktien, was das Potenzial für zumindest kurzfristige Rücksetzer nochmals erhöht. Zwar sehen wir Aktien selbst in einem Szenario einer kurzfristigen Konjunktureintrübung in den USA mittel- und langfristig gut unterstützt, allerdings sollten Anleihen in einer Abkühlungsphase aufgrund von Zinssenkungen sich deutlich besser entwickeln.

Ein zusätzliches Risiko ergibt sich aus der (Geo-)Politik, mit anstehenden Wahlen in den USA sowie Krisenherden vom Nahen Osten bis zur Ukraine. Auch der Anstieg einer populistischeren und nationalistischeren Politik in Europa beinhaltet höhere Risiken, wie zuletzt bei den vorgezogenen Wahlen in Frankreich zu beobachten war. Diese Umstände könnten die negativen Effekte durch eine mögliche konjunkturelle Eintrübung kurzfristig nochmals verstärken.

UNIQUE talk - Pensionen: Was müssen wir tun, um Altersarmut zu verhindern?

In einer Zeit tiefgreifender demografischer Veränderungen steht unser Pensionssystem vor neuen Herausforderungen: Wie lassen sich Nachhaltigkeit, Fairness und Solidarität mit einer überalternden Gesellschaft vereinbaren? Wie können Politik, Arbeitgeber und Arbeitnehmer sicherstellen, dass alle Bürger im Alter angemessen abgesichert sind? Um diese Frage zu diskutieren, wurden eine hochkarätige Runde von Experten zum UNIQUE talk in die Oberbank eingeladen.

Unter der Leitung von Hanna Kordik wurden den Gästen Einblicke in den aktuellen Stand der Forschung gegeben, um Perspektiven zu teilen und Lösungsansätze zu diskutieren, und um die Frage zu beantworten: „Was müssen wir tun, um Altersarmut zu verhindern?“.

Am Podium waren:

- Univ.-Prof. MMag. Gabriel Felbermayr, PhD, Direktor des WIFO

- Univ.-Prof. Dr. Christian Helmenstein, Vorstandsmitglied des Economica-Instituts

- Barbara Teiber, MA, Bundesvorsitzende der Gewerkschaft GPA

- Mag. Andreas Zakostelsky, Obmann des Fachverbandes der Pensions- und Vorsorgekassen

Moderation: Mag. Hanna Kordik

Umstellung bei Abfertigung NEU: Jährliche Kontonachricht ab 1. Oktober 2024 standardmäßig digital

Berechtigte erhalten die Informationen auf Verlangen weiterhin kostenlos auf Papier.

Endlich kommt es auch bei der Information zur Abfertigung NEU zu einem Digitalisierungs-Schub. Mit der gestern im Nationalrat beschlossenen Gesetzes-Änderung beim Betrieblichen Mitarbeiter- und Selbständigenvorsorgegesetz (BMSVG) können alle acht Vorsorgekassen ihre jährliche Kontonachricht standardmäßig digital zur Verfügung stellen. Alle Berechtigten bekommen damit ab 1. Oktober 2024 die regelmäßigen Informationen digital zugestellt. Diese Umstellung bedeutet für die Millionen Kundinnen und Kunden eine schon oft gewünschte Erleichterung bzw. Digitalisierung. Gleichzeitig ist diese Umstellung auch ein Beitrag zur Nachhaltigkeit: Rund 16,2 Millionen Blatt Papier jährlich müssen nicht mehr für diese Benachrichtigung eingesetzt werden. Wer allerdings möchte, erhält die Informationen auf Verlangen auch weiterhin kostenlos auf Papier zugestellt.

Nachhaltigkeit und zeitgemäßes Service im Vordergrund

„Die gestern beschlossene Regelung bietet allen Kundinnen und Kunden der Abfertigung NEU eine zeitgemäßere Benachrichtigung und ist zudem eindeutig nachhaltiger, als der Versand von Millionen Briefen“, erklärt Andreas Zakostelsky, Obmann des Fachverbandes der Pensions- und Vorsorgekassen. „Hier haben die Regierungsparteien im Sinne aller Berechtigten der Abfertigung NEU gemeinsam eine gute Überarbeitung dieses Gesetztes geschafft.“

Im Gesetzespaket sind zudem weitere Nachhaltigkeits-Aspekte enthalten. So ist die Berücksichtigung von Nachhaltigkeitsaspekten in der Veranlagung angeführt. Allerdings sind die Vorsorgekassen schon bislang Vorreiter bei nachhaltiger Veranlagung. Ebenfalls enthalten sind neue Verpflichtungen im Bereich der Veröffentlichung von Nachhaltigkeits-Kennzahlen und spezifische Regelungen im Bereich des Risikomanagements.

Abfertigung NEU im Vorjahr mit Top-Ergebnis

Die heimischen Vorsorgekassen haben im letzten Jahr ein sehr erfolgreiches Ergebnis erzielt. Dieses lag im Jahr 2023 im Durchschnitt bei 4,42 Prozent. Im Vordergrund der Anlegestrategie steht dabei stets die langfristige Stabilität. Aktuell verwalten die österreichischen Vorsorgekassen ein Vermögen von 18,83 Milliarden Euro für rund 3,9 Millionen Anspruchsberechtigte.

Ankündigung Denkwerkstatt St. Lambrecht

Mittwoch, 2. bis Freitag, 4. Oktober 2024

Details finden Sie hier.

Für alle Fragen kontaktieren Sie Frau Generalsekretärin Mag. Petra Pichler-Schöberl, direkt p.pichler@denkwerkstatt-stlambrecht.org

Über den Fachverband der Pensions- und Vorsorgekassen

Der Fachverband der Pensions- und Vorsorgekassen ist die gesetzliche Vertretung aller Pensionskassen und Betrieblichen Vorsorgekassen. Er ist Teil der Bundessparte Bank und Versicherung der Wirtschaftskammer Österreich.

Bei Pensionskassen zahlen Arbeitgeber aufgrund eines freiwillig abgeschlossenen Pensionskassenvertrages monatlich Beiträge für ihre Arbeitnehmer ein, diese können zusätzlich ebenfalls in die Pensionskasse einzahlen. Die Beiträge werden veranlagt und ab Pensionsantritt als lebenslange Zusatzpension ausbezahlt.

Die Betrieblichen Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge, da 1,53 % der Bruttolohnsumme monatlich vom Arbeitgeber einbezahlt werden (Abfertigung neu) und somit eine wichtige Säule als Ergänzung zur staatlichen Pension bilden.

Derzeit sind fünf überbetriebliche und drei betriebliche Pensionskassen sowie acht Betriebliche Vorsorgekassen Mitglied im Fachverband der Pensions- und Vorsorgekassen.

Insgesamt vertritt der Verband über 4 Millionen Anwartschafts- und Leistungsberechtigte und veranlagen die Pensions- und Vorsorgekassen über 45 Milliarden Euro. Die Pensionskassen sind die größten privaten Pensionszahler in Österreich.

Rückfragehinweis

Fachverband der Pensions- und Vorsorgekassen

Tel.: +43 (0)5 90 900-4095

E-Mail: vorsorgeverband@wko.at

Web: https://www.vorsorgeverband.at

Rechtlicher Hinweis

Alle Angaben wurden sorgfältig erhoben und recherchiert, trotzdem sind Fehler nicht ausgeschlossen. Für die Richtigkeit und Vollständigkeit sowie für das Eintreten von Prognosen wird keine Gewähr übernommen und jede Haftung ist ausgeschlossen. Der Inhalt dieser Unterlage zielt nicht auf die Bedürfnisse einzelner Pensionskassen oder Pensionskassen-Berechtigter ab, sondern ist genereller Natur und basiert auf dem neuesten Wissensstand, der mit der Erstellung betrauten Personen zu Redaktionsschluss. Die Informationen sind sowohl für die persönliche Verwendung bestimmt als auch zur redaktionellen Verwendung freigegeben. Die erforderlichen Angaben zur Offenlegungspflicht gemäß § 25 Mediengesetz sind unter folgendem Link verfügbar: https://www.wko.at/branchen/bank-versicherung/pensionskassen/Offenlegung

Stand: 05.07.2024