Vorsorgereport 3/2023

Lesedauer: 14 Minuten

News

Sehr geehrte Damen und Herren,

nach den Krisen des Jahres 2022 tritt in diesem Jahr bislang eine langsame Erholung auf den Finanzmärkten ein. Das bewirkt, dass sich die Veranlagungsperformance nun wieder deutlich im Plus befindet und das verwaltete Vermögen steigt. Dies lässt optimistisch in die zweite Jahreshälfte blicken!

Wenn Sie Details zu den Entwicklungen auf den internationalen Finanzmärkten wissen möchten, empfehlen wir Ihnen den fundierten Kommentar in diesem Vorsorgereport.

Aktuell fühlen sich 50 Prozent der Jugendlichen nicht auf das Leben nach der Schule vorbereitet. Viele junge Menschen sehen sich nicht als Teil der Wirtschaft und glauben, dass diese nicht gestaltbar sei.

Deshalb unterstützt der Fachverband die Stiftung Wirtschaftsbildung mit dem Ziel, Jugendliche zu befähigen, verantwortungsvolle und nachhaltige ökonomische Entscheidungen treffen zu können, sowie mündig, kritisch, selbstständig, verantwortungsbewusst und kompetent am Wirtschaftsleben mitzuwirken. Einen Bericht darüber finden Sie ebenfalls in diesem Vorsorgereport.

Zum Abschluss noch einen Veranstaltungstipp: Die diesjährige Denkwerkstatt St. Lambrecht bietet vom 4.-6.10.2023 ein hochkarätiges Programm.

Eine Teilnahme ist sehr zu empfehlen.

Wir wünschen Ihnen eine informative Lektüre!

Mit freundlichen Grüßen

Mag. Andreas Zakostelsky

Obmann

Dr. Stefan Pichler, LL.M. CPM

Geschäftsführer

Pensionskassen mit positivem Trend im Jahr 2023

Nach den ersten beiden Quartalen positive Performance von +3,28 Prozent. Damit ist der Turnaround nach dem schwierigen Jahr 2022 gelungen.

Die österreichischen Pensionskassen melden für das erste Halbjahr ein Ergebnis von +3,28 Prozent. Damit wird der Trend aus dem ersten Quartal fortgesetzt. Trotz anhaltend schwierigem Marktumfeld, u.a. auf Grund der sinkenden Inflationsraten und der Sorge wegen einer möglichen ausgeprägten Rezession, konnten die heimischen Pensionskassen auch im zweiten Quartal ein klar positives Veranlagungsergebnis erzielen.

Langfristergebnis als wichtigste Kennzahl

"Das heimische Pensionskassensystem ist aufgrund seiner langfristig guten Performance nachhaltig leistungsfähig und stabil und sichert den Lebensstandard für knapp ein Viertel aller Österreicherinnen und Österreicher. Im langjährigen Schnitt seit den 1990er-Jahren erwirtschaften die Pensionskassen laut Daten der Oesterreichischen Kontrollbank eine Performance von +4,90 Prozent pro Jahr. Das System der Pensionskassen funktioniert sehr gut, auch im Vergleich mit anderen Formen der Veranlagung", so Andreas Zakostelsky, Obmann des Fachverbandes der Pensions- und Vorsorgekassen in der Wirtschaftskammer Österreich (WKÖ). "Der Blick auf das Langfristergebnis zeigt, dass sich das System der zweiten Säule bewährt. Arbeitnehmerinnen und Arbeitnehmer können mittels Pensionskassenlösung ihre Lebensqualität im Ruhestand deutlich erhöhen", so Zakostelsky.

Pensionskassen entwickeln sich kontinuierlich weiter

In den vergangenen 20 Jahren wurde das heimische Pensionssystem kontinuierlich weiterentwickelt. So wurde zum Beispiel schon 2013 die Garantiepension eingeführt. Diese garantiert, dass die mit Pensionsantritt gewährte Pension im weiteren Lebens-verlauf nicht mehr unter die Höhe dieser Erstpension sinken kann. Außerdem wird sie alle fünf Jahre wertgesichert. Aber die Pensionskassen arbeiten kontinuierlich daran, das System weiterzuentwickeln.

Ein großes Ziel ist die Pensionskassen-Lösung für alle Menschen in Österreich. Eine konkrete Lösungsmöglichkeit, um dies rasch zu erreichen, ist die Schaffung eines Generalpensionskassen-Vertrages – wie auch schon im aktuellen Regierungsprogramm festgehalten. Damit wird es allen Erwerbstätigen in Österreich ermöglicht, zu entscheiden, ob sie ihre Abfertigungssummen anlässlich des Pensionsantrittes an eine Pensionskasse übertragen, um dadurch eine lebenslange Zusatzpension zu erhalten.

Wirtschaftliche Analyse − Entwicklung an den Kapitalmärkten

Kommentar von DI Georg Daurer, Vorstand der BONUS Pensionskassen Aktiengesellschaft

Die internationalen Finanzmärkte waren im zweiten Quartal 2023 einerseits von sinkenden Inflationsraten und der damit verbundenen Erwartung, dass sich der Zinserhöhungszyklus einem Ende nähert, und andererseits von der Sorge, dass die deutlich gestiegenen Finanzierungskosten im Laufe des Jahres zu einer ausgeprägten Rezession führen könnten, geprägt. An den Aktienmärkten führten hierbei die Hoffnung auf eine erste US-Zinssenkung gegen Jahresende sowie die Veröffentlichung von Unternehmensgewinnen, die bisher weniger stark rückläufig waren als befürchtet, zu Kursgewinnen, wodurch sich der seit Herbst 2022 vorherrschende positive Trend fortsetzte. Im Staatsanleihen-Bereich sind die Renditen im Quartalsvergleich leicht angestiegen, wobei es zwischenzeitlich zu stärkeren Gegenbewegungen kam. Unternehmensanleihen profitierten von der wieder steigenden Risikobereitschaft der Investoren und die Kreditrisikoaufschläge haben sich demnach im zweiten Quartal tendenziell eingeengt.

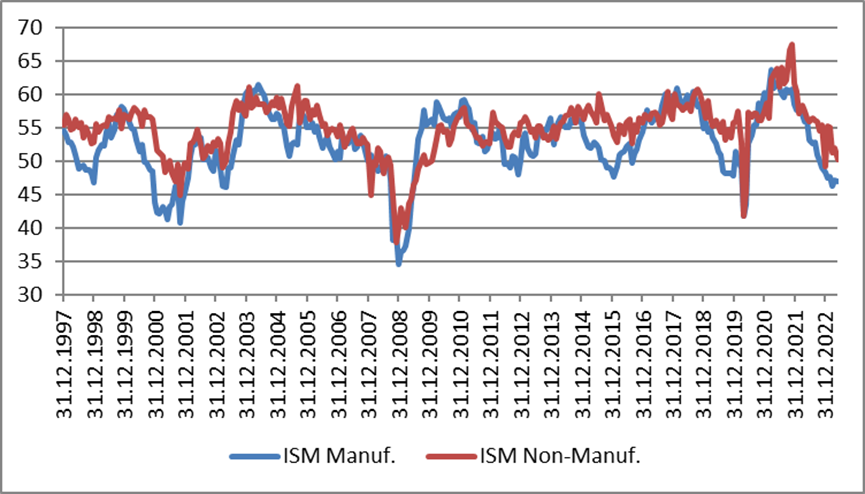

Konjunkturell hat sich das Bild in den letzten Monaten zwar eingetrübt, eine tiefe Rezession ist aber nach wie vor weder in den USA noch in Europa auszumachen, wenngleich eine solche durch die starken Zinserhöhungen der wichtigsten Notenbanken nicht unwahrscheinlich ist und auch die schon länger bestehenden inversen Zinsstrukturkurven in der Historie meist ein Indiz dafür waren. Etliche Stimmungsindikatoren wie zum Beispiel die ISM-Einkaufsmanagerindizes in den USA haben sich jedenfalls in den letzten Monaten tendenziell abgeschwächt und signalisieren eine herannahende wirtschaftliche Schwächephase (siehe Abb. 1). Auch in Europa mehrten sich nach einer kurzeitigen Verbesserung der Stimmungslage infolge der Entspannung in der Energiekrise und dem „Re-Opening“ von China zuletztwieder die Anzeichen für einen Konjunkturabschwung. Insgesamt dürften aber die Auswirkungen der Zinserhöhungen heuer noch nicht so stark auf der Wirtschaft lasten wie ursprünglich von vielen Marktteilnehmern und Volkswirten erwartet, aber dafür im kommenden Jahr das Wachstum erheblich bremsen. Die Weltbank geht beispielsweise für 2023 von einem Anstieg der globalen Wirtschaftsleistung um 2,1 Prozent aus. Für 2024 hat man zu Jahresbeginn ein Wachstum von 2,7 Prozent erwartet, gemäß der jüngsten Prognose rechnet man nunmehr nur noch mit 2,4 Prozent.

Konjunkturindikatoren:

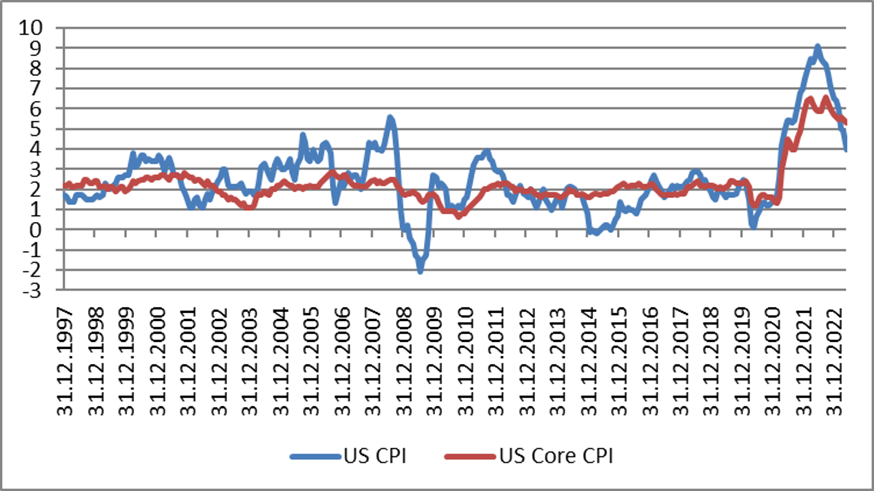

In den USA hat die Notenbank Fed das Straffungstempo weiter verlangsamt und nach zwei Leitzinsanhebungen im ersten Quartal im Mai noch einen, in diesem Zyklus möglicherweise finalen, Erhöhungsschritt im Ausmaß von 25 Basispunkten vorgenommen. Die Leitzins-Bandbreite liegt nunmehr bei 5,00-5,25 Prozent. Seitens der Fed wurde nunmehr eine vorläufige Pause eingelegt, wobei hier auch die Turbulenzen im Bankenbereich eine Rolle spielen, da die beschlossenen stringenteren Richtlinien für die Kreditwirtschaft faktisch wie eine Zinserhöhung wirken. Die Inflation ist in den USA zuletzt deutlichzurückgegangen und lag Ende Mai bei 4,0 Prozent. Auch die Kerninflationsrate (ohne die schwankungsanfälligen Komponenten Energie und Nahrungsmittel) ist im zweiten Quartal weiter gefallen und lag zuletzt bei 5,3 Prozent (siehe Abb. 2). Die Arbeitslosenquote ist dagegen zuletzt auf 3,7 Prozent angestiegen, ist damit aber immer noch auf einem niedrigen Niveau. Zwar verzeichnen die USA nach wie vor ein Beschäftigungswachstum, jedoch signalisieren einzelne Indikatoren, wie z.B. die Anzahl der offenen Stellen, eine leichte Abschwächung des bisher sehr resilienten US-Arbeitsmarktes.

Inflationsentwicklung USA:

In der Eurozone hat sich die Konjunktur zwar angesichts deutlich gesunkener Energiepreise und des "Re-Openings" in China zu Jahresbeginn besser entwickelt als ursprünglich befürchtet, jedoch haben sich die Erwartungen, was die zukünftige Entwicklung anlangt, zuletzt wieder eingetrübt. Vor allem das verarbeitende Gewerbe leidet nach wie vor unter einer verhaltenen Nachfrage, nicht zuletzt, weil die Finanzierung von Investitionen erheblich teurer wurde. Der Dienstleistungsbereich erweist sich dagegen im aktuellen Umfeld als Konjunkturstütze, insbesondere das Gastgewerbe und der Tourismus profitieren hier weiterhin von Corona-bedingten Aufholeffekten. Aber auch der Einzelhandel entwickelte sich zuletzt besser als erwartet, wenngleich die Konsumenten angesichts der allgemeinen Teuerung insgesamt die Ausgaben eingeschränkt haben. Regional betrachtet schwächelt weiterhin vor allem Deutschland und zieht als größte Volkswirtschaft das Gesamtwachstum Europas nach unten. In der Eurozone wurde über die Wintermonate eine „technische“ Rezession verzeichnet, mit jeweils rückläufiger Wirtschaftsleistung im Schlussquartal 2022 und im ersten Quartal des heurigen Jahres. Die europäische Zentralbank hat das Straffungstempo im zweiten Quartal ebenfalls verringert und die Leitzinsen in zwei Schritten um 50 Basispunkte angehoben, nachdem im ersten Quartal noch eine Erhöhung um insgesamt 100 Basispunkte vorgenommen wurde.

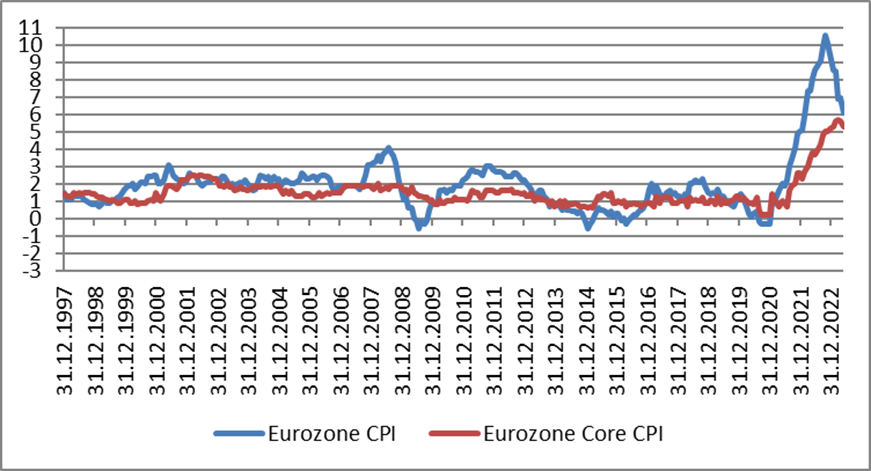

Der Einlagesatz der Banken liegt nunmehr bei 3,50 Prozent und der Hauptrefinanzierungszinssatz bei 4,00 Prozent. Die Inflationsrate war in der Eurozone weiter rückläufig und lag im Mai bei 6,1 Prozent. Die Kerninflation betrug zuletzt 5,3 Prozent (siehe Abb. 3).

Inflationsentwicklung Eurozone:

In China hat sich die zu Ende des Vorjahrs vollzogene Aufhebung der strikten "Null-Covid-Politik" kurzfristig konjunkturell positiv ausgewirkt, die Effekte der Öffnung lagen insgesamt aber etwas unter den Erwartungen. Zwar kam es im Dienstleistungsbereich zu Nachholeffekten und die Konsumbereitschaft stieg generell wieder an, der nach wie vor schwächelnde Immobiliensektor sowie eine gedämpfte Stimmung im verarbeitenden Gewerbe lasten aber auf der Wirtschaftsentwicklung. Es wird erwartet, dass das offizielle, für heuer verlautbarte Wachstumsziel von 5 Prozent nur durch weitere Unterstützungsmaßnahmen der Regierung erreicht werden kann. Im Unterschied zu den westlichen Industrienationen hat China aber den Vorteil, dass die Zentralbank angesichts einer niedrigen Inflationsrate eine lockere Geldpolitik verfolgen kann. Eine zunehmende Herausforderung für die chinesische Konjunktur wird mittelfristig das zunehmende "Re-Shoring", also die Abwanderung von Produktionsstätten nach z.B. Indien, Vietnam oder Mexiko, sein. Neben Kostengründen versuchen dadurch westliche Unternehmen primär die Abhängigkeit von China zu reduzieren.

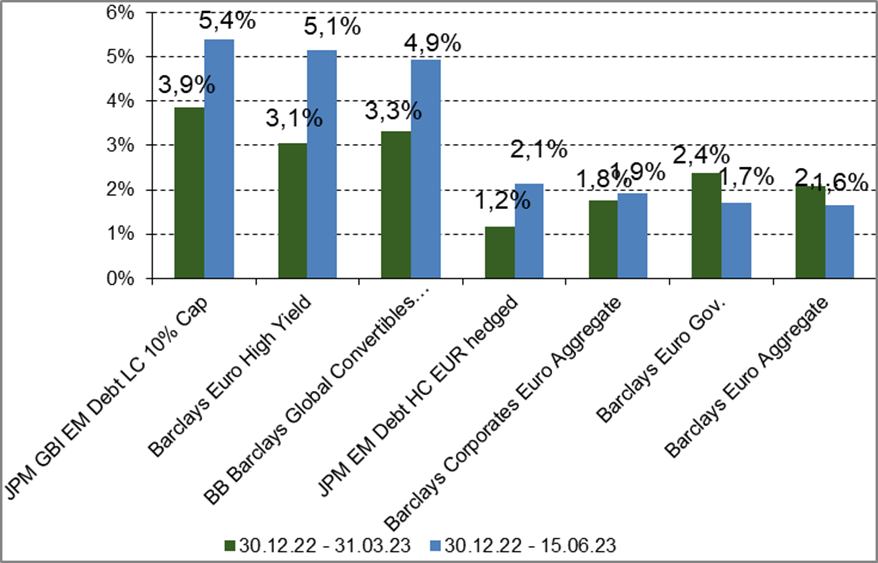

An den Rentenmärkten sind die Staatsanleihen-Renditen in der Euro-Kernzone auf Quartalssicht tendenziell leicht angestiegen, mit zwischenzeitlich deutlichen Gegenbewegungen. Zwar ist angesichts der nunmehr seit einigen Monaten wieder rückläufigen Inflationsraten das Ende des Zinserhöhungszyklus absehbar, es setzt sich aber bei Marktteilnehmern mehr und mehr die Meinung durch, dass das Inflationsziel der EZB von 2 Prozent in den kommenden Jahren nicht erreichbar erscheint. Vor diesem Hintergrund besteht ein gewisser Anpassungsdruck hinsichtlich der Kapitalmarktrenditen im längeren Laufzeitenbereich, die noch immer deutlich unter dem Leitzinsniveau liegen. Besser als Staatsanleihen aus der Euro-Kernzone haben sich jene von Peripherieländern entwickelt. Die Kreditrisikoaufschläge von Italien, Spanien und insbesondere Griechenland sind hierbei im Berichtsquartal deutlich zurückgegangen. Auch im Unternehmensanleihen-Bereich haben sich die Risikoaufschläge wieder eingeengt, nachdem diese im März als Folge der Verunsicherung im Bankensektor temporär stark angestiegen sind. Positiv entwickelt haben sich im zweiten Quartal zudem Schwellenländeranleihen, insbesondere jene in Lokalwährung. Die Rendite deutscher Bundesanleihen mit einer zehnjährigen Restlaufzeit lag per 15.06. bei 2,44 Prozent und somit 15 Basispunkte höher als zu Ende des ersten Quartals. Die Rendite von 10Y-US-Treasuries ist im selben Zeitraum um 23 Basispunkte auf 3,70 Prozent angestiegen.

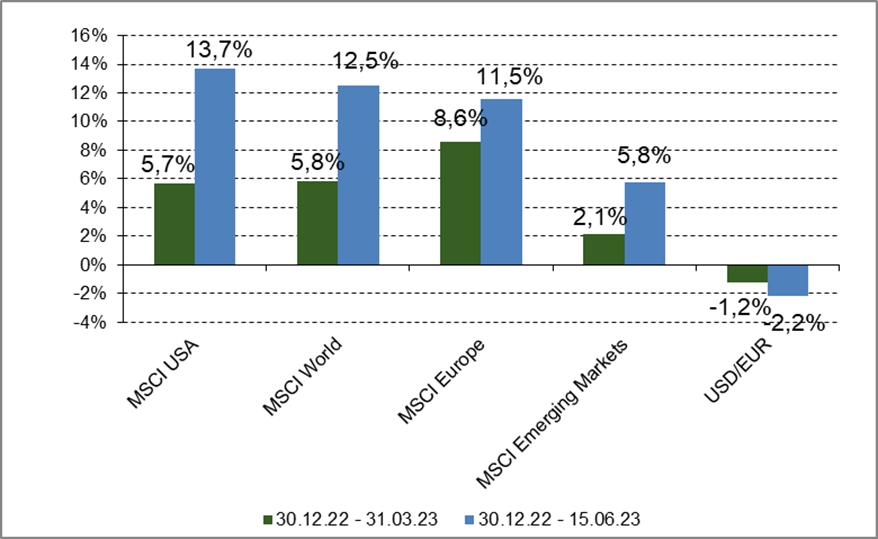

An den Aktienmärkten setzte sich angesichts der Hoffnung auf eine baldige Zinswende sowie unterstützt durch im Schnitt besser als erwartete Unternehmensergebnisse, die seit Herbst des Vorjahres verzeichnete, positive Entwicklung fort. Vor allem Wachstumswerte waren wie schon im ersten Quartal stark nachgefragt. Unter anderem haben die rasanten Fortschritte bei der Anwendung von künstlicher Intelligenz zu einem regelrechten „Hype“ bei Aktien von Unternehmen, die entsprechende Software dafür bereitstellen oder anderwärtig von den dadurch sich neu ergebenden Geschäftsfeldern profitieren, geführt. Zu einer Erholung kam es auch bei Bankaktien, obwohl zu Quartalsbeginn mit der First Republic Bank ein weiteres US-Finanzinstitut in erhebliche Turbulenzen geriet und nur durch einen Notverkauf an die Großbank JPMorgan gerettet werden konnte. Die Unternehmensgewinne betreffend sind diese zwar schon seit einiger Zeit rückläufig, die für das erste Quartal veröffentlichten Ergebnisse konnten aber insgesamt die Markterwartungen übertreffen und es zeigte sich, dass viele Unternehmen die höheren Inputkosten über Preisanpassungen ausgleichen konnten. Regional haben Aktien aus den USA und Japan im zweiten Quartal deutlich besser performt als jene aus Europa und den Emerging Markets. Branchenseitig waren Aktien aus den Sektoren zyklische Konsumgüter und IT am stärksten nachgefragt, während Titel aus dem Energie- und Gesundheitsbereich im Vergleich zum Gesamtmarkt underperformten.

Im Rohstoffbereich ist der Ölpreis tendenziell weiter gesunken. Der Hauptgrund hierfür ist die derzeit verhältnismäßig geringe Nachfrage aufgrund der allgemeinen Konjunkturschwäche. Saudi-Arabien ortet hinter der Preisentwicklung aber auch zunehmende Spekulationsgeschäfte und hat angekündigt, entgegen der generellen OPEC-Linie eine Produktionskürzung vorzunehmen, was aber nur temporär zu einer Preiserholung führte. Weiterhin auf hohem Niveau blieb im zweiten Quartal der Goldpreis, der kurzfristig über die Marke von 2.000 USD per Feinunze stieg. Tendenziell zurückgegangen sind im Berichtsquartal die Preise von Industriemetallen.

Im Währungsbereich hat der US-Dollar im Vergleich zum Euro im zweiten Quartal zwischenzeitlich aufgewertet, im Juni aber wieder nachgegeben. Somit blieb die EUR/USD-Währungsrelation im Quartalsvergleich weitgehend unverändert. Bei den Emerging Markets-Währungen hat sich der brasilianische Real gegenüber dem Euro weiter befestigt, während die türkische Lira nach der Wiederwahl von Präsident Erdogan trotz der Bestellung von ausgewiesenen Experten an die Spitze von Finanzministerium und Zentralbank deutlich an Wert verlor.

Entwicklung seit Jahresbeginn von Aktien und USD (Stichtag 15.06.2023):

Entwicklung seit Jahresbeginn von Anleihen (Stichtag 15.06.2023):

Ausblick

An den Kapitalmärkten wird momentan mehrheitlich davon ausgegangen, dass die Zinserhöhungen und die generell abnehmende Liquiditätsbereitstellung zwar in den großen westlichen Industrieländern eine bereits begonnene, ausgeprägte Konjunkturschwäche zur Folge haben, aber letztlich nicht zu einer harten Rezession führen werden. Es ist also vor allem das Vertrauen in die Notenbanken gegeben, dass diese die Inflation erfolgreich bekämpfen konnten und rechtzeitig wieder „den Fuß von der Bremse“ nehmen und notfalls gegensteuern, bevor es zu einem Wirtschaftseinbruch kommt. Diese derzeit dominierende Hoffnung ist abgesehen von externen Störfaktoren sicherlich berechtigt, solange die Inflationsraten sukzessive zurückgehen. Sollte sich aber die Inflation und hier vor allem die Kernraten als hartnäckiger erweisen als derzeit angenommen, dann sind wieder erhebliche Marktverwerfungen nicht unwahrscheinlich. Zudem ist zu beobachten, inwieweit die Unternehmensgewinne unter den nunmehr deutlich erhöhten Finanzierungsbedingungen leiden bzw. ob es verstärkt zu Zahlungsausfällen bzw. Konkursen kommen wird. Jedenfalls ist in den kommenden Monaten in Bezug auf das globale Wirtschaftswachstum mit einer anhaltenden, möglicherweise sich auch noch auswachsenden Schwächeperiode zu rechnen. Vor diesem Hintergrund wird sich wohl auch der zuletzt boomende Arbeitsmarkt wieder abkühlen. Eine tiefe Rezession zeichnet sich zwar derzeit weder in den USA noch in Europa ab, ist aber angesichts der derzeitigen Rahmenbedingungen keinesfalls auszuschließen. Insbesondere für Europa ist auch weiterhin der Ukraine-Krieg ein nicht zu unterschätzendes "Damoklesschwert".

Vor diesem Hintergrund ist an den Anleihenmärkten nicht mehr mit markanten Renditeanstiegen zu rechnen. Nachhaltige Renditerückgänge sind derzeit aber ebenso wenig wahrscheinlich, da diese nur im Falle deutlich sinkender Kerninflationsraten zu erwarten sind oder wenn die Wirtschaft in eine tiefe Rezession abgleitet.

An den Aktienmärkten könnte sich die positive Tendenz noch fortsetzen, solange die Inflation spürbar zurückgeht und demnach die Zinssenkungsfantasie anhält – unter der Voraussetzung, dass die Konjunktur nicht stärker einbricht. Jedenfalls ist aber angesichts der jüngsten positiven Entwicklung Vorsicht geboten, ob nicht bereits zu viel Optimismus eingepreist ist. Jedenfalls ist in den kommenden Monaten mit einer wieder erhöhten Schwankungsanfälligkeit zu rechnen.

Vorsorgeprinzip Wirtschaftsbildung – die Stiftung für Wirtschaftsbildung stellt sich vor

Klimawandel, Digitalisierung, Künstliche Intelligenz und Arbeitskräftemangel sind nur einige der aktuellen Herausforderungen und Chancen für Mensch und Gesellschaft. Doch sind die nächsten Generationen ausreichend vorbereitet, um die Chancen der Zukunft zu nutzen und den Herausforderungen zu begegnen?

Aktuell fühlen sich 50 Prozent der Jugendlichen nicht auf das Leben nach der Schule vorbereitet. Viele Jugendliche sehen sich nicht als Teil der Wirtschaft und glauben, dass diese nicht gestaltbar sei. Dabei möchten sie lernen, wie man mit Geld umgeht, wie man ein Konto führt, wie man den richtigen Beruf wählt und wie wirtschaftliche Zusammenhänge funktionieren bzw. wie sie diese mitgestalten können.

Schon vor der Corona- und Teuerungskrise galten mehr als 600.000 Menschen in Österreich als überschuldet oder zahlungsunfähig. Knapp ein Viertel der Betroffenen ist jünger als 30 Jahre und hat im Schnitt € 30.000 Schulden. Als zweithäufigster Grund dafür gilt mangelhafter Umgang mit Geld.

Aus all diesen Gründen wurde von einer breiten zivilgesellschaftlichen Allianz im Dezember 2020 die Stiftung für Wirtschaftsbildung gegründet:

Die Stiftung will mit ihren Aktivitäten alle jungen Menschen dazu befähigen, im Laufe ihres Lebens verantwortungsvolle und nachhaltige ökonomische Entscheidungen zu treffen, sowie in ihren unterschiedlichen Rollen in der Wirtschaftswelt mündig, kritisch, selbstständig, verantwortungsbewusst und kompetent an der Entwicklung und Gestaltung der Wirtschaft und der Gesellschaft mitzuwirken.

Dabei setzt die Stiftung auf drei Handlungsfelder:

1. Bewusstseinsbildung

Bewusstsein für den Bedarf von mehr Wirtschaftsbildung schaffen bei Schulleitungen, Lehrkräften, Eltern, Entscheidungsträger:innen sowie in der österreichischen Öffentlichkeit. Das passiert durch klassische PR-Maßnahmen und durch digitale (Social Media, Web, Newsletter) wie durch direkte Kommunikation.

2. Unterstützung der Lehrer:innen

Unterstützung der Lehrkräfte durch hochqualitatives, innovatives Lernmaterial, sowie durch spannende und inspirierende Fortbildungsangebote. Auf der Website www.wirtschaft-erleben.at können Lehrer:innen über 200 verschiedene kostenfreie Lehr- und Lernmaterialien downloaden und sich von 130 Angeboten zur Unterrichtsgestaltung inspirieren lassen. Einmal pro Jahr findet zudem eine einschlägige Präsenzfortbildung statt.

3. Stärkung und Verbreitung im Bildungssystem

Die besten Wege für eine lebensnahe und wirkungsvolle Wirtschaftsbildung testen, evaluieren und auf alle Schulen in Österreich ausrollen. Zentrales Programm hierfür ist der Schulpilot Wirtschaftsbildung.

Es handelt sich dabei um ein vierjähriges Begleitprogramm für österreichische Schulen der Sekundarstufe I (Mittelschulen und AHS-Unterstufe), die einen inhaltlichen und didaktischen Wirtschaftsbildungs-Schwerpunkt etablieren möchten.

Mittlerweile nehmen insgesamt 60 Schulen aus ganz Österreich am Schulpiloten teil. Diese erhalten umfangreiche Unterstützungsmaßnahmen:

- Lehr- und Lernmaterial

- Lehrkräfte-Fortbildung

- Schul-Coachings / Förderung der Schulentwicklung

- Vernetzung mit anderen Schulen & Vertreter:innen aus der Wirtschaft

- Marketingmaßnahmen

- Finanzielle Förderung von bis zu 20.000 Euro für 4 Jahre

Bilanz nach 2 Jahren Stiftungsarbeit

152 erreichte Schulen

750 erreichte Lehrer:innen

7.800 erreichte Schüler:innen

€ 1,2 Mio. bewilligte Fördermittel

Ankündigung Denkwerkstatt St. Lambrecht

Denkwerkstatt 2023: "Anpacken: Voraussetzung für Wohlstand und Soziale Sicherheit"

Von Mittwoch, 4. Oktober bis Freitag, 6. Oktober 2023 beschäftigen sich die Denkwerkstatt mit den Themen Wohlstand und Soziale Sicherheit.

Für alle Fragen kontaktieren Sie Frau Generalsekretärin Mag. Petra Pichler-Schöberl, direkt p.pichler@denkwerkstatt-stlambrecht.org

Über den Fachverband der Pensions- und Vorsorgekassen

Der Fachverband der Pensions- und Vorsorgekassen ist die gesetzliche Vertretung aller Pensionskassen und Betrieblichen Vorsorgekassen. Er ist Teil der Bundessparte Bank und Versicherung der Wirtschaftskammer Österreich.

Bei Pensionskassen zahlen Arbeitgeber aufgrund eines freiwillig abgeschlossenen Pensionskassenvertrages monatlich Beiträge für ihre Arbeitnehmer ein, diese können zusätzlich ebenfalls in die Pensionskasse einzahlen. Die Beiträge werden veranlagt und ab Pensionsantritt als lebenslange Zusatzpension ausbezahlt.

Die Betrieblichen Vorsorgekassen sind das einzige flächendeckende System kapitalgedeckter Vorsorge, da 1,53 % der Bruttolohnsumme monatlich vom Arbeitgeber einbezahlt werden (Abfertigung neu) und somit eine wichtige Säule als Ergänzung zur staatlichen Pension bilden.

Derzeit sind fünf überbetriebliche und drei betriebliche Pensionskassen sowie acht Betriebliche Vorsorgekassen Mitglied im Fachverband der Pensions- und Vorsorgekassen.

Insgesamt vertritt der Verband über 4 Millionen Anwartschafts- und Leistungsberechtigte und veranlagen die Pensions- und Vorsorgekassen über 41 Milliarden Euro – sie sind die größten privaten Pensionszahler in Österreich.

Rückfragehinweis

Fachverband der Pensions- und Vorsorgekassen

Telefon +43 (0)5 90 900 4095

E-Mail: vorsorgeverband@wko.at

Web: www.vorsorgeverband.at

Rechtlicher Hinweis

Alle Angaben wurden sorgfältig erhoben und recherchiert, trotzdem sind Fehler nicht ausgeschlossen. Für die Richtigkeit und Vollständigkeit sowie für das Eintreten von Prognosen wird keine Gewähr übernommen und jede Haftung ist ausgeschlossen. Der Inhalt dieser Unterlage zielt nicht auf die Bedürfnisse einzelner Pensionskassen oder Pensionskassen-Berechtigter ab, sondern ist genereller Natur und basiert auf dem neuesten Wissensstand, der mit der Erstellung betrauten Personen zu Redaktionsschluss. Die Informationen sind sowohl für die persönliche Verwendung bestimmt, als auch zur redaktionellen Verwendung freigegeben. Die erforderlichen Angaben zur Offenlegungspflicht gemäß § 25 Mediengesetz sind unter folgendem Link verfügbar: https://www.wko.at/branchen/bank-versicherung/pensionskassen/Offenlegung.html